Polymetal хочет заплатить инвесторам. Но есть нюанс...

🔹Редомициляция компании завершилась, но совершенно точно не в пользу россиян. Сегодня золотодобытчик заявил, что в 4 квартале хочет вернуться к дивидендам.

🔹И на выплаты инвесторам пойдет доля от продажи российского бизнеса, который Poly намерен продать "в течение 6-9 месяцев". Оставшиеся от продажи деньги пойдут на строительство предприятий в Казахстане.

👉 Свежий производственный отчет Polymetal за полугодие?

🔹То, что компания отвернулась от России, понятно уже давно, однако лишь сегодня стало очевидно, что она отвернулась и от российских инвесторов.

👉 Подозрения об этом у нас были давно

🚀Дело в том, что, судя по презентации Polymetal (читай пункт 16), дивиденды получат только держатели бумаг на бирже Казахстана. А те, кто владеет бумагами через "НРД и другие финансовые институты России" (читай — "купили на Мосбирже"), не смогут ни голосовать, ни получать выплат, потому что "организации находятся под санкциями".

🔸 При этом в документах компании ни слова не говорится о том, будут ли дивиденды, положенные российским акционерам, где-то накапливаться, разрабатывается ли механизм по их выплате в будущем и состоится ли эта выплата вообще.

🔸 Вскоре торги акциями POLY будут возобновлены на Мосбирже. Но имеет ли смысл инвестировать в бумаги эмитента, которого совсем не волнует судьба тысяч акционеров, и который думает лишь о том, как бы отделаться от "токсичных" российских активов, каждый пусть решает для себя сам.

📉 Акции Polymetal с конца июля не торгуются на Мосбирже, однако после таких новостей их котировки несомненно просели бы

Директор по связям с инвесторами Polymetal Евгений Монахов связался с редакцией Market Power и указал на некоторые неточности в нашем предыдущем посте.

❗️На самом деле дела обстоят так:

1️⃣ Polymetal намерен продать российские активы.

2️⃣ Polymetal намерен выплатить дивиденды в конце года, но до возможной продажи активов.

3️⃣ После продажи российских активов Polymetal намерен пустить вырученные средства на развитие производства и дивиденды.

4️⃣ Дивиденды дойдут до всех акционеров. В том числе и тех, чьи акции — в НРД ( читай — "куплены на Мосбирже").

‼️ Да, компания намерена заплатить и российским инвесторам

Пусть сейчас у Polymetal и нет возможности выплатить дивиденды инвесторам, акции которых хранятся в НРД, компания прорабатывает этот вопрос!

- Мы планируем корпоративное действие, которое позволит восстановить в правах акционеров в НРД и вернуть им возможность получать дивиденды, — заявил Евгений Монахов в разговоре с Market Power. — Мы не можем об этом говорить детально, пока наш план не будет утвержден НРД, Мосбиржей, регуляторами и Астанинской международной биржей. Но понимание, как это сделать, есть. И мы надеемся до конца года план этот объявить и осуществить!

🚀Редакция Market Power приносит извинения компании Polymetal за допущенные неточности в прошлом посте о ней.

🔸Кроме того, Polymetal своим молниеносным обращением в нашу редакцию подтвердил статус одной из самых открытых компаний на российском фондовом рынке.

Polymetal хочет заплатить инвесторам. Но есть нюанс...

🔹Редомициляция компании завершилась, но совершенно точно не в...

Polymetal отчитался за 1 полугодие

Polymetal:

МСар = ₽250 млрд

📊Итоги

- выручка: $1,3 млрд (+25%);

- скорректированная EBITDA: $559 млн (+31%);

- чистая прибыль: $190 млн (против убытка в 321 млн за 1 полугодие 2022 года);

- чистый долг: $2,6 млрд (+8%);

- капзатраты: $375 млн (без изменений);

- рентабельность капитала: 13% (против 10% за 1 полугодие 2022 года);

- производство: 764 тыс. унций золотого эквивалента (+3%).

⚖️Компания отмечает, что $393 млн (30%) от общей выручки получено от операций в Казахстане и $922 млн (70%) — от операций в России.

💵Продажи золота выросли на 25%, до 570 тыс. унций, серебра — на 19%, до 10 млн унций. Разрыв между продажами и производством, в первую очередь на Кызыле, является следствием проблем с железнодорожным сообщением в восточном направлении. Ожидается, что эта проблема будет решена к концу года.

🧐EBITDA выросла как раз благодаря росту объема продаж. Из общей суммы $200 млн (36%) относятся к Казахстану, где рентабельность достигла 51%, а $359 млн (64%) относятся к российским активам с рентабельностью 39%.

📈Бумаги Polymetal (POLY) на торгах растут на 3%, в моменте рост достигал 5%.

🚀Российские активы Polymetal выгоднее: они приносят больше прибыли, да и в целом по количеству превышают находящиеся в Казахстане. Поэтому интересно, что будет, когда Polymetal продаст их. Может быть, акционеры получат какую-то компенсацию...

🔸Отчиталась компания хорошо, тут не поспоришь. Однако финансовые результаты не так сильно волнуют российских инвесторов, как то, что они не могут ни голосовать, ни получать дивиденды. Пока что насчет этого никакой новой информации не появилось.

👉А что говорит сам золотодобытчик?

#золото

В программе "Рынки": наш аналитик Вячеслав Бердников прокомментировал утренние новости о разделении Яндекса

🚀 Появилась новая схема выкупа российских активов Яндекса. Что нового мы узнали: владеть контрольным пакетом будет не менеджмент, как ранее предполагалось, а консорциум.

❗️Что это означает для акционеров – пока не ясно.

🤓Вероятно, что единая структура потребовалась:

- чтобы компания не была под санкциями, а конечные бенефициары остались в тени, ведь они могут быть подсанкционными персонами;

- потому что желающих купить столь лакомый актив по такой цене оказалось немало. Скорее всего, пришлось делиться.

🔸Важно понимать: это слухи. Никакого негатива или позитива они не несут. Как в конечном счете будет структурирована сделка, выкупят ли у голландского Яндекса российский бизнес за полцены, достанется ли что-то из этого российским держателям – вопрос открытый.

⚖️Яндекс для любителей бинарных исходов

- Если миноритарии и правда получат российский Яндекс из голландских бумаг, то и бумаги должны стоить дороже.

- А если российские миноритарии останутся в голландской структуре или если 51% уйдет куда-то по половине стоимости, то тогда текущая котировка обоснована или даже завышена.

Регулятор зарегистрировал два типа акций IT-компании

🏦Банк России принял решение о государственной регистрации выпусков обыкновенных акций, привилегированных акций типа А и привилегированных акций типа Б российского Яндекса.

📈После этого бумаги Яндекса (YNDX) растут на 5%.

👉Что там с разделением?

Традиционно выступили в программе “Рынки”

❗️Разбираемся с разделением и редомициляцией Яндекса. Комментирует наш аналитик Вячеслав Бердников.

🚀 Переезду быть

ЦБ зарегистрировал обыкновенные и два типа привилегированных выпусков МКАО Яндекс. Сам факт регистрации МКАО Яндекс в Калининграде означает, что крупнейшая IT-компания на пути переезда в Россию.

🤔 Почему так долго?

Яндексу нужно учесть интересы всех сторон в сделке, а это сложно. Есть иностранцы, которые хотят продать свою долю и получить деньги, а есть те, кто хочет остаться. Есть и россияне, которые купили акции через иностранную инфраструктуру. У держателей на Мосбирже тоже свои интересы. Все эти голоса компания пытается учесть и установить параметры сделки такими, чтобы они нравились всем.

✅ Всем достанется?

Сделка может пройти уже в 1 квартале 2024 года. И, возможно, российские держатели Яндекса получат не только привилегированные, но и обыкновенные акции, потому что это вряд ли повлияет на контроль со стороны консорциума инвесторов-покупателей компании.

🔸Иностранцам, скорее всего, разрешат получить привилегированные акции с различной конверсией.

🔸Если так и случится, то, вероятно, все это станет драйвером для роста котировок в начале 2024 года.

❌ Но есть нюанс

Возможен такой сценарий, при котором частично Яндексом будет владеть консорциум, а МКАО – другой частью компании. До конца непонятно, сколько процентов получат конечные держатели Яндекса на Мосбирже, а также иностранные акционеры.

🔸Вопрос с конвертацией остается открытым. А с переездом, кажется, Яндекс определился.

👉Полный выпуск можно посмотреть здесь

https://www.youtube.com/channel/UCD23js7wHnyG_yhimDMpLpg?sub_confirmation=1

---------------------

Реклама, Ингосстр...

🤝IT-компания (а именно МКАО "Яндекс") включена в реестр участников специального административного района (САР) в Калининградской области.

📈Бумаги Яндекса (YNDX) на Мосбирже растут на 4% после этой новости.

👉Подробно разбираем, как обстоят дела с разделением компании

Подводим итоги года и вместе с вами выбираем ключевое событие для экономики

Отметим, что это не топ, мы не распределяем места, а просто в случайном порядке перечисляем события

💻Яндекс переезжает в РФ

Возможно, это главное слово для инвестора в 2023 году — "редомициляция", ведь куча квазироссийских компаний заявили о своем желании переехать в юрисдикцию России или уже это сделали.

🔸Почему же мы выбрали Яндекс, а не Магнит? Все просто: с ретейлером ситуация уже разрешилась, а история с Яндексом по-прежнему окутана флером недомолвок и второй год держит в напряжении инвесторов. Кроме того, компания не просто переезжает, но и разделяет свой бизнес на международный и российский. Кому что достанется? Какие бумаги будут торговаться на Мосбирже? Получат ли миноритарии хоть что-то? Это вопросы, на которые определенного ответа пока нет. Ждем и надеемся.

👉Как сейчас обстоит ситуация с переездом IT-компании?

❌СПБ Биржа под санкциями

Все говорили об этом, все боялись этого и вроде бы все готовились к этому. Но на деле почему-то вышло так, что, когда США объявили об ограничениях, начался хаос.

🔸Да, площадка не подготовилась к санкциям, несмотря на все заверения, и оправданий этому нет. Но и инвесторы тоже хороши: о том, что жесткие санкции не за горами, стало понятно еще в 2022 году.

🔸Так или иначе, сейчас дела у СПБ Биржи идут не лучшим образом. Отчета по торгам за ноябрь (когда санкции и были введены) не было, а заблокированные активы составляют огромные $3 млрд. Получится ли их разблокировать — большой вопрос.

🤑Совкомбанк вышел на IPO

Вообще за год многие компании провели первичное размещение своих акций. Но вот с Совкомбанком история самая интересная.

🔸IPO банка оказалось самым большим не только среди остальных за 2023 год, но и в целом за долгое время. Торги акциями стартовали хорошо, а финотчету SVCB могут позавидовать его коллеги покрупнее.

👉Если еще не видели наш стрим с Совкомбанком перед IPO — скорее смотрите, там много интересного

💥Банкопад в США

Помните такой момент, когда казалось, что вся финансовая система мира рухнула? Вот и мы уже подзабыли. А ведь тогда было стойкое ощущение, что начался апокалипсис.

🔸Однако банки Штатов смогли восстановиться после этого удара. Да, некоторые действительно закрылись, а многие вкладчики потеряли доверие к финансовым институтам, однако бизнес продолжает жить и процветать.

👉Подробно про этот кризис читайте здесь и здесь

🏦Агрессивный Центробанк

Половину года ЦБ РФ держал ключевую ставку на комфортных для многих 7,5%. Весь мир удивлялся, что Россия выживает с такими ставками в условиях колоссальных ограничений. Но регулятор понимал, что без повышения дело не обойдется.

🔸И вот в следующие полгода ключевая ставка была повышена в два раза: с 7,5% в июне до 16% в декабре. И, судя по всему, двузначная ставка с нами надолго.

👉Чего ждет Market Power от ЦБ в следующем году?

🚀Предлагаем вам в опросе ниже самим выбрать, что вы считаете главным финансовым событием в уходящем году. Другие варианты в комментариях приветствуются!

Календарь важных событий и отчетностей

На события нынче не густо. Оно и понятно: сезон отчетностей, когда компании, как правило, не только подводят итоги прошедшего года, но и анонсируют планы, еще не наступил. Зато февраль обещает быть жарким и насыщенным!

📌 15 января, понедельник

🔹Акционеры TCS Group (головная компания Тинькофф Банка) соберутся и обсудят вопрос редомициляции с Кипра в Россию. Поскольку контроль над компанией сосредоточен в руках российских акционеров, думается, что переезд компании не за горами.

🔹Начнется Всемирный Экономический Форум в Давосе. Да, Россию на него не позвали, однако краем глаза следить за заявлениями на этом мероприятии нужно: могут быть озвучены политические и экономические тренды, непосредственно касающиеся российского фондового рынка.

🔹Рынки США сегодня не торгуются: в стране празднуется день Мартина Лютера Кинга.

❌16 января, вторник

Важных событий не запланировано

📌 17 января, среда

🔹ОПЕК выложит ежемесячный отчет по рынку нефти

🔹Сбер планирует порадовать нас сокращенной годовой отчетностью по РСБУ. Но все мы ждем от большого зеленого банка МСФО.

👉 МСФО и РСБУ. В чем разница?

❌ 18 января, четверг

Важных событий не запланировано

❌19 января, пятница

Важных событий не запланировано

@marketpowercomics

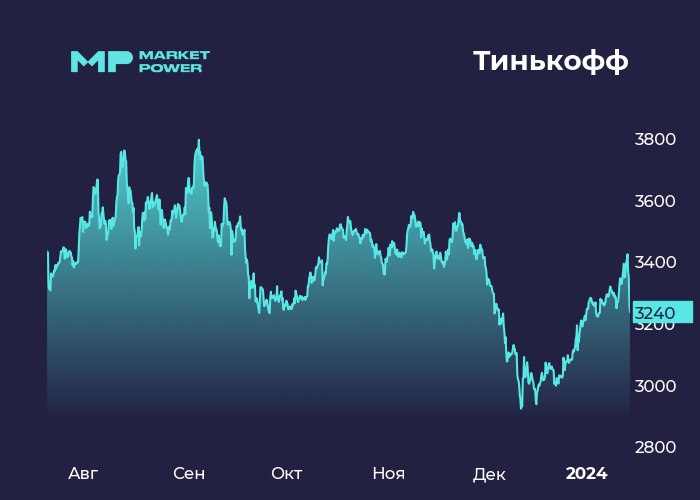

Почему новость о редомициляции головной компании Тинькофф Банка обвалила акции?

🔹Что случилось?

Как и предполагали аналитики MP, редомициляция TCS Group не за горами. Глава Тинькофф Банка Станислав Близнюк рассказал, что компания переедет на остров Русский либо в первом квартале, либо — в начале второго.

— Все процедуры редомициляции оперативно должны пройти. <...> Потом попробуют вернуться акционеры к вопросу, стоит ли выплачивать дивиденды, — сказал глава банка.

Также Близнюк подчеркнул, что у банка после переезда будет и техническая и финансовая возможность платить дивиденды.

Котировки TCS Group (TCSG) на этой новости потеряли 5,5%.

🔹Почему упали акции?

Это хороший вопрос. Вероятнее всего, держатели бумаг компании опасаются, что после переезда в них возникнет "навес" — слишком большое число желающих продать. Вот и выходят заранее.

🔹Что делать инвестору?

Пока — ничего. Риск "навеса" после переезда действительно серьезный, поэтому прямо сейчас аналитики MP не рекомендуют покупать бумаги компании. Да и по мультипликаторам компания стоит недешево:

- капитализация: ₽644 млрд;

- P/E: 9,1х;

- P/B: 2,5х.

Только после того, как все процедуры переезда будут завершены и риск "навеса" уйдет, можно присматриваться к бумагам.

@marketpowercomics

Зеленый банк отчитался за прошедший год по РСБУ

Сбер

МСар = ₽5,9 трлн

Р/Е = 5,5 (из расчета по МСФО LTM)

📊 Главное из отчета Сбера за 2023 год

- чистый процентный доход: ₽2,3 трлн (+37%);

- чистый комиссионный доход: ₽716 млрд (+17%);

- чистая прибыль: ₽1,49 трлн (рост в 5 раз);

- рентабельность капитала: 24,7%;

- активные физлица: 108,5 млн (+2,1 млн с начала года);

- ежемесячные пользователи СберОнлайн: 81,9 млн (+3,3 млн с начала года);

- розничный кредитный портфель: ₽15,6 трлн (+29,4% с начала года);

- ипотечный портфель: ₽10,1 трлн (+40% с начала года).

Кроме того, банк заявил, что сохраняет цель по дивидендным выплатам за 2023 год не менее 50% от прибыли по МСФО.

Бумаги Сбера (SBER и SBERP) растут на 1%.

📎Кстати

Сбер опубликует отчет по МСФО за 2023 год 29 февраля. А уже 9 февраля "большой зеленый банк" обещает обнародовать сокращенные результаты за январь 2024 года.

🚀Мнение аналитиков МР

Это тот случай, когда все получили то, чего ожидали. Бизнес Сбера давно оправился от геополитических потрясений 2022 года и предсказуемо продолжает процветать.

Мы считаем, что банк заплатит дивиденды за прошлый год в размере ₽33 на акцию. С такой дивдоходностью (11,8% к текущим котировкам) и низкой ценой самой акции Сбер выглядит на данный момент самым интересным предложением среди компаний финансового сектора. Пока что инвесторам стоит держать бумаги Сбера.

❓Кто, если не Сбер?

Не Сбером единым, как говорится... Банковский сектор России довольно широко представлен на фондовой бирже. Из него аналитики MP выделяют две акции.

1. Совкомбанк (SVCB), который прямо сейчас торгуется с низкими мультипликаторами (P/E = 2,4х, P/B = 1,1х) при отличных показателях (его отчетность вы можете запросить у нашего Эй-бота, написав название или тикер).

2. Тинькофф (TCSG). Но это идея "на потом". Вчера MP писал, что после переезда в акциях банка образуется риск "навеса". Если котировки на этом фоне значительно просядут, бумаги можно смело подбирать. Сейчас акции дороговаты (P/E = 9,1х, P/B = 2,5х).

@marketpowercomics

Знаю все о фондовом рынке

Как использовать: https://telegra.ph/Ei-bot-10-11

How do I join the thread?

EMCR NEWS: INSTRUCTIONS

How to Join EMCR News Discussions

The EMCR News - feed is akin to the Bloomberg news line. In it, you will find the latest financial news, along with associated comments and discussions from professional analysts.

To not miss anything - read the full EMCR News feed on the EMCR website through a desktop or a pinned browser window on the "home" screen of your phone.

How to pin the EMCR News window: Instructions for iPhone, instructions for Android

How to join the EMCR News feed as a contributor and participant?

Step 1: Create and adequately complete your personal or corporate profile on the EMCR professional social network.

Step 2: Get verification of your expertise from someone who already has a verified personal profile on EMCR.

Step 3: in the settings of your personal or corporate profile, connect the broadcast of your Telegram channel to the profile.

After this, the content of your channel will be displayed in your EMCR profile. We can include the most interesting of your posts or all of your content in the EMCR News feed depending on its quality and topic. You will also be able to participate in news discussions and link your posts in long thematic threads.

Participating in EMCR News discussions and linking your posts to threads.

To comment on some news, copy the link to it from the source Telegram channel and paste it in your comment or make a repost of the news from the source channel in your own channel and give your comment as a reply to this repost If your comment enters the news discussion on EMCR News, it will look like this: EXAMPLE

You can also comment on other participants comments (also through a link or repost) and they will also be added to the general chain of comments.

ATTENTION: only professional comments get into the news discussion.

A thematic thread is a series of comments about one topic, connected to each other.

EXAMPLE

Linking your posts to thematic threads is also done through a reply to your previous post or by inserting the link to it as the first link in your new post.

We share the best threads and discussions in our "Thread of the Day" section, and also share them in our @EMCR_jobs channel.

We wish you interesting posts and great discussions!