Перед тем, как снижение предложения повлияет на конечные цены мы увидим несколько элементов защиты потребителя: (i) компрессию рентабельности преработки, (ii) использование накопленных запасов нефтепродуктов, созданных НПЗ в т.ч. перед ремонтами, (iii) продление ограничений на экспорт нефтепродуктов.

Сергей Кондратьев @ @IEFComments пишет в Форбсе:

Ясно, что риск роста цен топлива есть - особенно если мощности продолжат сокращаться более, чем на 10% экспортной доли. Пока он не реализовался

@c0ldness

Росстат сообщает о снижении недельного уровня производства бензина. В годовом выражении (неделя этого года к аналогичной неделе прошлого) — это падение суточного производства бенза примерно на 15%. Возникает вопрос, что будет с ценами?

Чтобы ответить на этот вопрос, надо учитывать:

1. Наличие мощностей хранения. Это сглаживает ценовую динамику, потому как запасы выходят на рынок.

2. Профицит производства бензина и введенный запрет на его экспорт. В среднем на внутренний рынок идет 86-90% от общего объема производства бензина. Экспортные объемы сейчас идут на внутренний рынок. Правда, частично спад производства может объясняться и снижением стимулов к оному (традиционно в РФ профицитное производство тех нефтепродуктов, которые представляют интерес и в плане экспорта, а экспорт сейчас закрыт).

3. Сроки ремонтов и продолжительность простоя мощностей. Падение год к году в моменте не означает аналогичный спад по итогам года. Условно, если 3 месяца суточное производство ниже аналогичного в нормальные времена на 15%, в годовом выражении это даст примерно -4% от годового объема. Это означает, что падение не в моменте, а в годовом выражении перекрывается профицитом мощностей в целом с учетом запрета на экспорт.

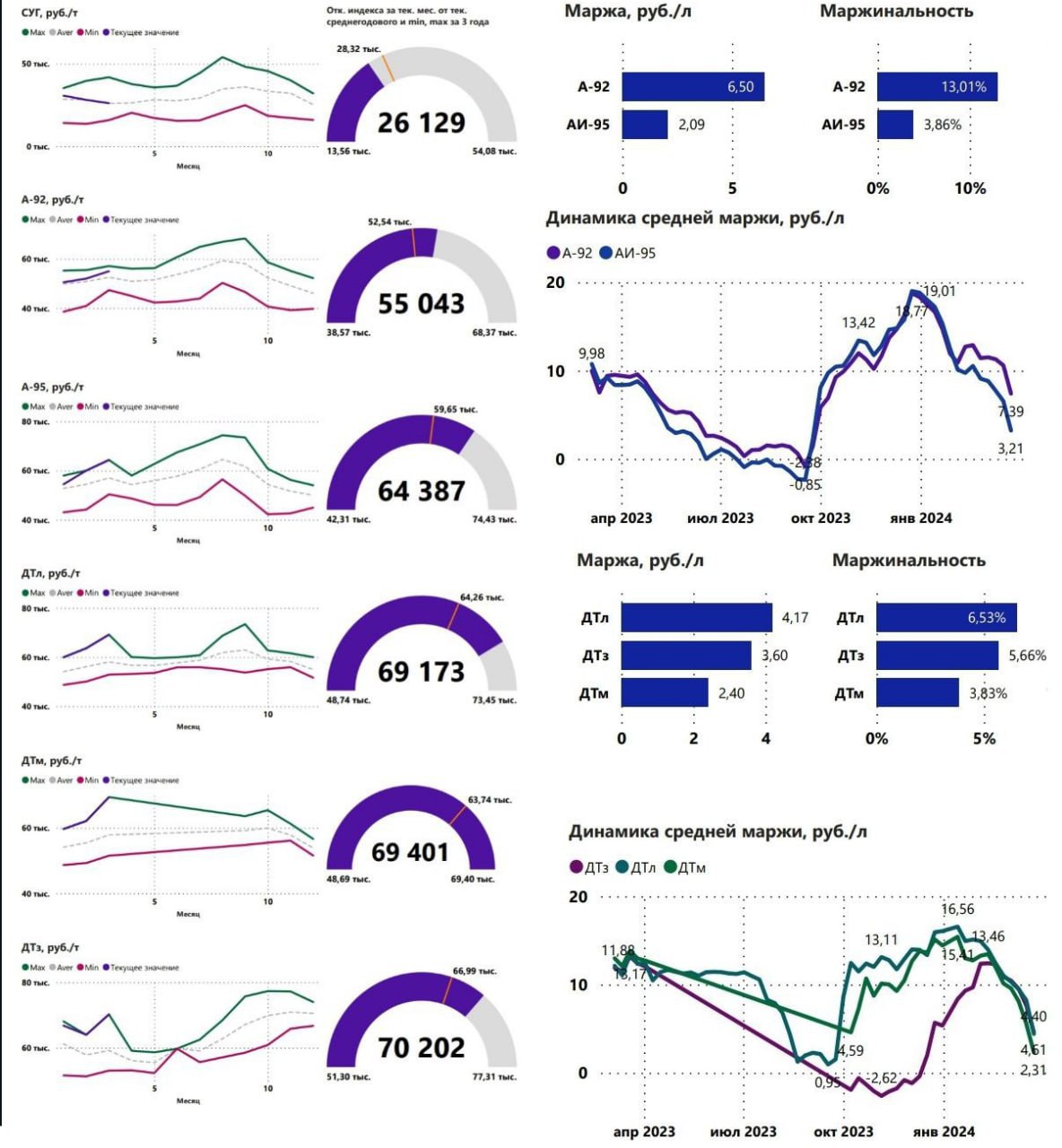

4. Повышение в оптовом звене не сразу транслируется в розницу. Причина в текущей разнице между оптовой ценой и розничной. Здесь уже видна проблема, маржинальность снижается высокими темпами: по 95 и дизельному топливу маржинальность уже ниже условной точки эффективности — то есть такой маржи, когда можно не только покрывать все издержки, но и отбивать инвестиционные затраты (примерно 5 рублей на литр, см. пикрил).

5. Значение объемов биржевых торгов. По всем продуктам с начала года снижения нет. В то же время, траектории текущих биржевых цен или уже идут по траектории сезонного максимума (95 и ДТл), или стремятся к нему (92) — см. пикрил. Т.к. сезонность уже учтена, это говорит о доминировании негативных ожиданий рынка в части выпавших мощностей и сложностей с ремонтом установок, подвергшихся атакам БПЛА.

6. Многое будет зависеть от интенсивности атака БПЛА на НПЗ. После выборов интенсивность упала, кроме того ходят слухи о просьбе США к Украине прекратить атаки российских НПЗ. Так же важно для ценовой динамики, как именно будет решена проблема ПВО в отношении защиты НПЗ.

Учитывая все выше означенное, я оцениваю ценовые риски (речь о рознице), как существенные, но все же умеренные. Будем следить за развитием ситуации.

How do I join the thread?

EMCR NEWS: INSTRUCTIONS

How to Join EMCR News Discussions

The EMCR News - feed is akin to the Bloomberg news line. In it, you will find the latest financial news, along with associated comments and discussions from professional analysts.

To not miss anything - read the full EMCR News feed on the EMCR website through a desktop or a pinned browser window on the "home" screen of your phone.

How to pin the EMCR News window: Instructions for iPhone, instructions for Android

How to join the EMCR News feed as a contributor and participant?

Step 1: Create and adequately complete your personal or corporate profile on the EMCR professional social network.

Step 2: Get verification of your expertise from someone who already has a verified personal profile on EMCR.

Step 3: in the settings of your personal or corporate profile, connect the broadcast of your Telegram channel to the profile.

After this, the content of your channel will be displayed in your EMCR profile. We can include the most interesting of your posts or all of your content in the EMCR News feed depending on its quality and topic. You will also be able to participate in news discussions and link your posts in long thematic threads.

Participating in EMCR News discussions and linking your posts to threads.

To comment on some news, copy the link to it from the source Telegram channel and paste it in your comment or make a repost of the news from the source channel in your own channel and give your comment as a reply to this repost If your comment enters the news discussion on EMCR News, it will look like this: EXAMPLE

You can also comment on other participants comments (also through a link or repost) and they will also be added to the general chain of comments.

ATTENTION: only professional comments get into the news discussion.

A thematic thread is a series of comments about one topic, connected to each other.

EXAMPLE

Linking your posts to thematic threads is also done through a reply to your previous post or by inserting the link to it as the first link in your new post.

We share the best threads and discussions in our "Thread of the Day" section, and also share them in our @EMCR_jobs channel.

We wish you interesting posts and great discussions!