Corporate profile

About organization

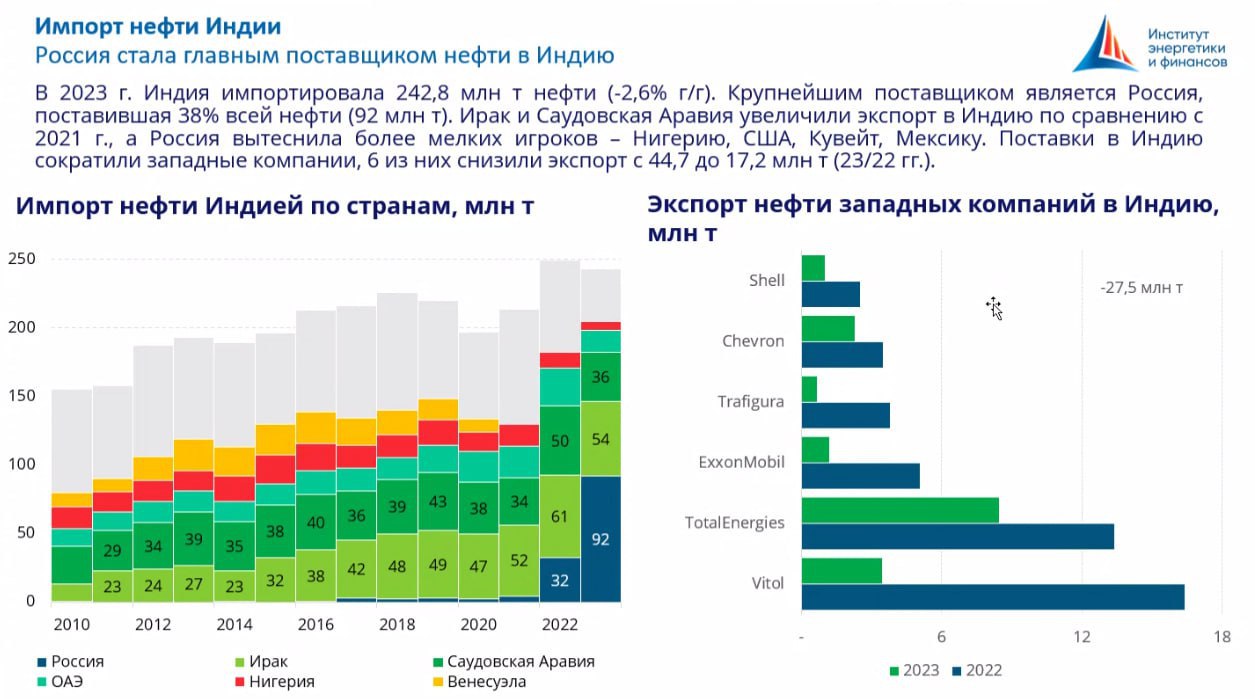

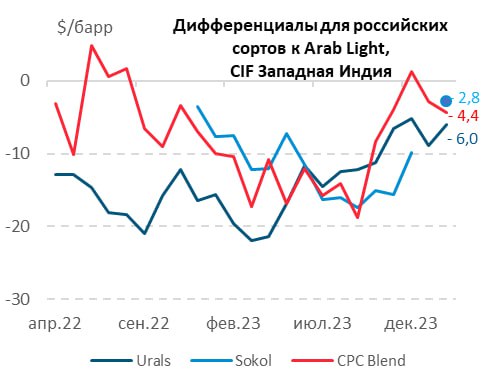

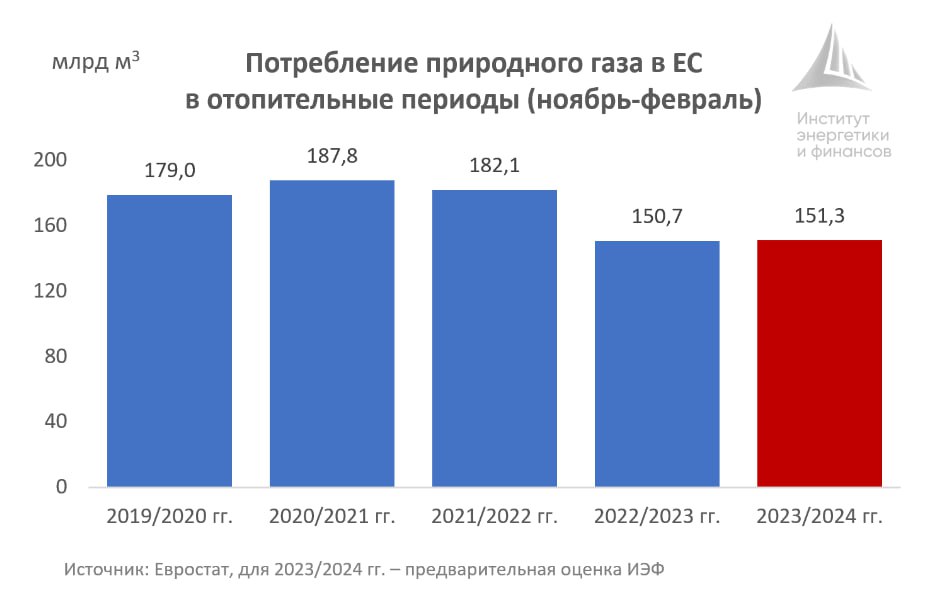

Фонд «Институт энергетики и финансов» (ИЭФ, ФИЭФ) является независимым центром экономического анализа и моделирования с глубокой специализацией в области мировой и российской энергетики, макроэкономики и финансового анализа.

ИЭФ был создан в 2004 году.

Organization experts can help with

- отраслевой анализ

- анализ нефтегазового сектора

-

-

You need to join EMCR Community to see people associated with this partner

Partner's news

23 Apr 04:46

19 Apr 15:57

19 Apr 15:46

19 Apr 15:44

18 Apr 11:07

17 Apr 21:10

17 Apr 14:01

16 Apr 10:32

15 Apr 21:11

11 Apr 14:05

10 Apr 17:04

10 Apr 12:27

10 Apr 12:26

5 Apr 11:22

29 Mar 13:43

27 Mar 12:06

27 Mar 11:51

27 Mar 11:47

22 Mar 17:22

23 Apr 17:07