Corporate profile

About organization

Фонд «Институт энергетики и финансов» (ИЭФ, ФИЭФ) является независимым центром экономического анализа и моделирования с глубокой специализацией в области мировой и российской энергетики, макроэкономики и финансового анализа.

ИЭФ был создан в 2004 году.

Organization experts can help with

- отраслевой анализ

- анализ нефтегазового сектора

-

-

You need to join EMCR Community to see people associated with this partner

Partner's news

Трубопроводный экспорт российской нефти: стабильность на востоке и медленное сокращение на западе

На фоне введения новых ограничительных мер США в отношении "теневого флота", обеспечивающего до трети морских перевозок российской нефти, как-то в тень ушла ситуация с текущей динамикой ее трубопроводного экспорта. А между тем, на долю трубы приходится почти четверть российского нефтяного экспорта (порядка 53 млн т в 2024 г.).

Сегодня в структуре трубопроводного экспорта российской нефти доминируют поставки в Китай по ВСТО и транзитом через Казахстан (40 млн т или 75%), а доля поставок в западном направлении по южной ветке "Дружбы" (Венгрия, Словакия и Чехия) медленно сжимается. Вероятно, что после отказа Чехии от импорта российской нефти в июле 2025 г., общий объем ее трубопроводных поставок в Европу сократится с текущих 13 до 10 млн т уже к концу 2025 года. На востоке же российские трубопроводные поставки нефти будут оставаться на стабильно высоком уровне за счет действия долгосрочных контрактов с Китаем.

21 Jan 12:58

Экспорт угля на Северо-Западе: подъем с переворотом

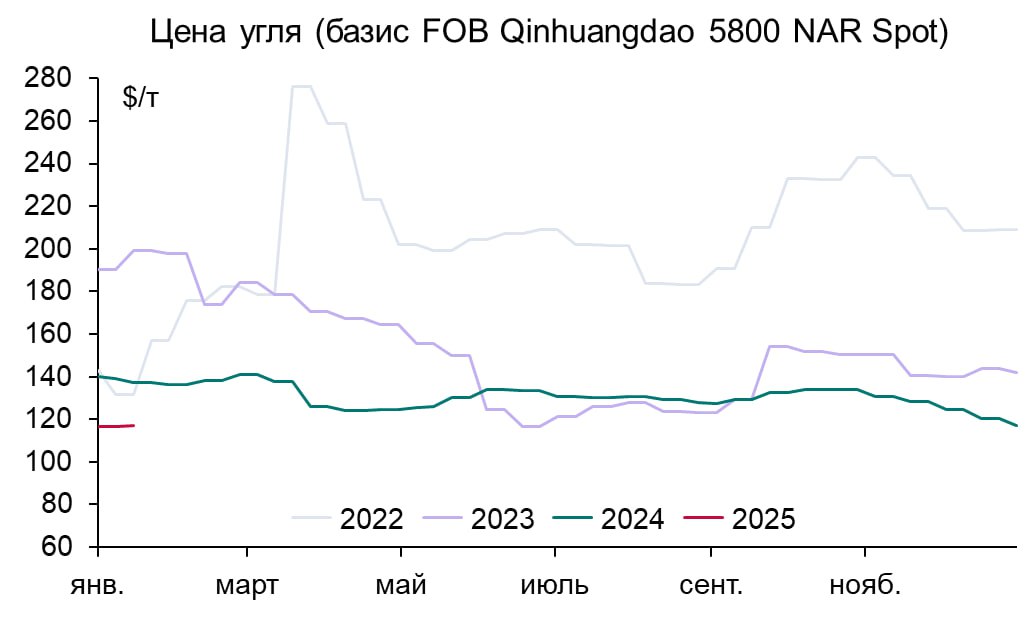

- К середине января 2025 г. экспортные спотовые цены на уголь в портах Балтики вернулись к "низким" уровням июля 2024 г., отыграв весь рост 3 кв. 2024 г.

- В сентябре-ноябре 2024 г. экспорт на Северо-Западе резко просел на 20-30%, что увеличило спотовые цены сразу на $15-20/т. Но как только в декабре объемы восстановились за счет улучшение проезда на сети РЖД, цены пошли вниз (см. график).

- Получается, что при стабильных отгрузках угля в западные порты (без падений) экспортные цены пока будут близки к минимумам 1 пол. 2024 г. Это снова уведет рентабельность экспорта в порты Запада в околонулевую зону и увеличит разрыв в доходности с Восточным полигоном. Только вот на Восток соглашение у РЖД теперь только с Кузбассом.

20 Jan 13:50

Китай - это ОПЕК+ на рынке угля

- Цель ОПЕК+ - стабильно высокие цены на нефть. Цель Китая - стабильные цены на уголь в коридоре доступности импорта, но рентабельности собственной добычи.

- ОПЕК+ собирала коалицию, а Китай сам занимает 56% мирового потребления угля, 51% - добычи и 34% - импорта. Рыночной власти достаточно

- 2024 г. стал годом успеха такой стратегии. Китай увеличил импорт угля на 14% до 543 млн т, а заплатил за эти объемы на 2% меньше, чем в 2023 г. - $52,1 млрд. Цены были удивительно стабильными по сравнению с 2022-2023 гг. (см график).

- ОПЕК+ управляет рынком через добычу нефти, а Китай последние полтора года постоянно держал высокие запасы угля в портах и на электростанциях. Цены угля оставались низкими, и Китай активно подписывал контракты сроком на 12-18 месяцев, оставляя совсем небольшие объемы для спотовых закупок. Отличный способ не давать ценам расти.

- Китай продолжит активно управлять рынком угля. К 2027 г. Китай планирует создать систему резервных мощностей по добыче угля (аналогия со свободными мощностями ОПЕК+), а к 2030 г. в резерве будут мощности на добычу 300 млн т угля год. Если цены начнут расти, то резервные мощности создадут избыток угля.

- Получается, что цены на уголь вряд ли пока вернутся к уровням 2022-23 гг. Если только не будет долгой и сильной просадки в экспорте у Индонезии, Австралии, ЮАР или других игроков.

17 Jan 09:16

Санкции США – удар по перевозкам российских нефтяных грузов в Азию

В 2024 году танкеры, попавшие в обновленный санкционный список США 10 января, перевезли порядка 33% от российского морского экспорта нефти и всего 7% от морского экспорта нефтепродуктов.

При этом под ограничения попали суда в основном, возившие нефть напрямую в Азию. В 2024 году они перевезли 24% от всего морского прямого экспорта российской нефти в азиатские страны. Поставки в Средиземноморье и на Ближний Восток были затронуты в меньшей степени. Доля подсанкционных судов в поставках в эти регионы в 2024 году составила лишь 15%.

На рынке нефтепродуктов санкции с большой вероятностью повлияют на поставки мазута, и почти не затронут экспорт светлых нефтепродуктов из РФ. В прошедшем году танкеры, попавшие в санкционный список, перевезли 13% морского экспорта мазута и лишь 3% морского экспорта светлых нефтепродуктов.

При этом, как и в случае с нефтью, санкции в большей мере затронули прямой экспорт из России в Азию. Примерно 16% от морских поставок мазута в этот регион в 2024 г. были осуществлены при помощи танкеров, попавших в санкционный список. По другим направлениям при сопоставимых объемах поставок в натуральном выражении этот показатель составил вдвое меньше – всего 8%.

Таким образом, новые санкционные ограничения США направлены на усложнение логистики доставки наших нефтяных грузов для их ключевых потребителей в Азии - Индии и Китая.

16 Jan 15:03

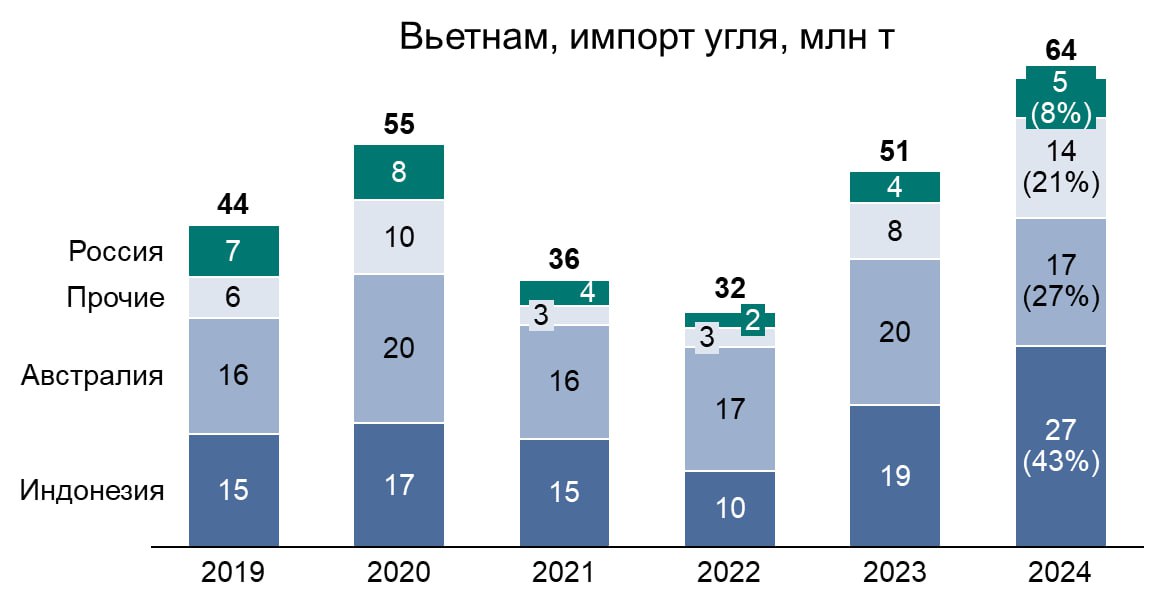

- Вьетнам в 2024 г. увеличил импорт угля на 25% до 64 млн т и вышел на 5-ое место в мире по этому показателю.

- Причины роста: стагнация внутренней добычи при росте потребления. А еще средняя цена импорта угля в 2024 г. упала со $140/т до $120/т.

- Индонезия почти утроила объемы поставок за два года, а вот Австралия осталась стабильной.

- ЮАР и Малайзия также расширяют поставки угля во Вьетнам.

- Импорт угля из России во Вьетнам вырос in-line с общим импортом: +23% до 5,4 млн т. Расширить долю до уровней 2019-20 гг. пока не удается.

15 Jan 16:59

Мы должны подготовиться к полному уходу с европейского энергетического рынка

В наступившем году высока вероятность завершения "энергетического развода" России и ЕС после остановки украинского газового транзита и возможного введения европейского эмбарго на поставки российского СПГ на газовые рынки стран региона. Об этом, а также о других болевых точках российского нефтегазового комплекса читайте интервью Главного директора по энергетическому направлению Института энергетики и финансов Алексея Громова деловому журналу "Профиль" https://profile.ru/economy/aleksej-gromov-my-dolzhny-podgotovitsya-k-polnomu-uhodu-s-evropejskogo-rynka-1648400/

Об основных болевых точках российского нефтегазового комплекса и вызовах, которые ждут отрасль в 2025 году, «Профилю» рассказал главный директор по

15 Jan 15:31

Новая санкционная реальность для российского ТЭК

К сожалению, как мы и прогнозировали, российский ТЭК вступает в 2025 год в новой санкционной реальности, адаптация к которой может оказаться не такой простой и быстрой, как всем нам хочется. Подробнее о последствиях нового санкционного пакета США для российской нефтегазовой отрасли в целом см. комментарии Главного директора по энергетическому направлению Фонда "Институт энергетики и финансов" Алексея Громова деловому изданию Forbes https://www.forbes.ru/biznes/528718-prosal-nyj-privet-bajdena-cto-poteraet-rossijskij-tek-iz-za-novyh-sankcij-ssa

10 января США приняли масштабный пакет санкций против российского топливно-энергетического комплекса, в том числе против двух крупных нефтяных компаний, более 180 судов, десятков нефтетрейдеров и поставщиков нефтесервисных услуг, предприятий по добыч

14 Jan 15:24

Перспективы российского нефтегазового экспорта в условиях санкционного нокдауна от США

Эксперты Института энергетики и финансов Алексей Громов и Алексей Белогорьев дали оценку влияния новых санкций США на кратко- и среднесрочные перспективы российского нефтегазового экспорта в беседе с корреспондентом интернет-портала "Нефть и Капитал" https://oilcapital.ru/news/2025-01-14/eksport-pod-udarom-novye-sanktsii-protiv-neftegaza-rf-5297656

Новые рестрикции создадут больше проблем нефтяной отрасли РФ, а вот газовая отрасль пока не под таким сильным давлением. Новости о нефти и газе в России и мире - Нефть и капитал

14 Jan 14:56

Новые санкции США в отношении российского "теневого флота" - возможные и неожиданные последствия

10 января уходящая Администрация Джо Байдена ввела новый пакет санкций в отношении российского ТЭК, включая блокировку 183 танкеров "теневого флота", участвовавших в экспортных перевозках российской нефти. Кроме того, США включили в "черный список" российские страховые компании "Ингосстрах" и "АльфаСтрахование", которые обеспечивали страховое покрытие российского нефтяного экспорта, как минимум, на индийском направлении.

Таким образом, с учетом ранее введенных ограничений, в санкционном списке США находится порядка 270-280 судов российского "теневого флота" или около трети от общего количества "теневых" танкеров, обслуживающих экспорт российской нефти (820-850 судов на конец декабря 2024 г.). Кроме того, с учетом ранее введенных ограничений в отношении страховых компаний "СОГАЗ" и РНПК, под санкциями США оказался практически весь сегмент российского страхования нефтяного экспорта.

Очевидно, что российскому нефтяному экспорту нанесен самый серьезный санкционный удар с момента введения европейского эмбарго и "потолка цен" в конце 2022 года. Однако последствия такого удара могут оказаться довольно неожиданными для всех участников рынка. Об этом ниже.

С одной стороны, вероятно краткосрочное падение объемов морского экспорта российской нефти в объеме от 15 до 30% (уже 5 танкеров с российской нефтью не могут разгрузиться в портах китайской провинции Шаньдун, остается непонятной ситуация с отгрузками российской нефти в Индии).

С другой стороны, падение российского экспорта нефти - это проблема не только России, но и основных стран-покупателей российской нефти, т. е. Индии и Китая, которых эта ситуация никоим образом не устраивает и которые вынуждены сейчас переплачивать за покупку нефти у альтернативных поставщиков из стран Ближнего Востока до 3 долл. на каждый баррель.

Кроме того, не будем забывать, что в октябре 2024 г. США ввели очередные санкции в отношении иранского нефтяного экспорта и его нефтедобывающей отрасли в целом, что усложняет возможности закупки нефти у Ирана для того же Китая.

Таким образом, и Индия, и Китай будут обсуждать с Россией новые возможности нефтяной торговли с переходом не только на национальные валюты и системы страхования, но и с выделением специальных логистических центров для обслуживания такого экспорта. Другими словами, формирование независимой финансово-логистической полноценной системы торговли российскими (а возможно и иранскими) нефтеналивными грузами с Индией и Китаем в контексте БРИКС становится не отдаленной, а вполне достижимой перспективой ближайших МЕСЯЦЕВ, а даже не лет.

Цена вопроса - размер скидок на российскую нефть, которые могут попросить ее ключевые покупатели.

Кроме того, отметим, что решение властей США о введении новых санкций в отношении российского нефтяного экспорта уже развернуло нефтяные цены от затяжного падения в сторону роста. И это при слабых ожиданиях прироста мирового спроса на нефть в текущем году. Полагаю, что это далеко не последний сюрприз, который преподнесет нам мировой нефтяной рынок. И далеко не факт, что США окажутся главным бенефициаром от происходящих на нем изменений. Предсказать его поведение точно так же невозможно, как и уровень мировых нефтяных цен, а вот разбалансировать можно легко и с непредсказуемыми последствиями.

13 Jan 17:53

Алексей Громов рассказал, что будет с нефтегазом России в 2025 году — Новости о нефти и газе в России и мире - Нефть и капитал

https://oilcapital.ru/news/2024-12-26/aleksey-gromov-rasskazal-chto-budet-s-neftegazom-rossii-v-2025-godu-5286942

Алексей Громов выделил основные отраслевые события в ушедшем году, а также обозначил главные вызовы, с которыми нефтяная и газовая отрасль России могут столкнуться в 2025 году. Новости о нефти и газе в России и мире - Нефть и капитал

9 Jan 16:12

Эксперт Белогорьев: Нефтегазовый рынок ждет разбалансировка в 2025 году

«НиК» продолжает собирать экспертные прогнозы для энергорынка на следующий год. Риск падения цен на нефть до коридора в $60-70 за баррель, повышение цен на газ до середины 2025-го, а затем их снижение из-за профицита на рынке СПГ, а также неясность с санкциями против России — все это будет будоражить рынок энергоносителей в 2025 году, считает директор по исследованиям Института энергетики и финансов Алексей Белогорьев.

— пояснил эксперт.

Среди проблем газового рынка в 2025 году, по мнению эксперта, — переломный момент со спросом-предложением по СПГ. Если в 2024 году был даже некоторый его дефицит, который сглаживался за счет сокращения спроса в Европе, то в следующем году все будет иначе.

— уверен Алексей Белогорьев.

@oil_capital

Риск падения цен на нефть до коридора в $60-70 за баррель, повышение цен на газ до середины 2025-го, а затем их снижение из-за профицита на рынке СПГ, а также неясность с санкциями против России — все это будет будоражить рынок энергоносителей в 2025 году.

27 Dec 13:22

Неоднозначные итоги года для российского нефтегаза

Уходящий 2024 год для российского нефтегаза стал противоречивым.

С одной стороны, заметно выросли нефтегазовые доходы бюджета, российский экспорт трубопроводного газа оттолкнулся от дна, достигнутого в 2023 году, и стал расти, запущен крупный нефтехимический комплекс в Нижнекамске.

С другой стороны, атаки БПЛА на НПЗ и нефтебазы привели к перебоям в работе отрасли, сокращению выпуска нефтепродуктов и введению ограничений на экспорт бензина. Кроме того, санкционное давление на новые российские СПГ-проекты, в первую очередь, на "Арктик СПГ-2" резко понизило потенциальные возможности развития отрасли в среднесрочной перспективе. Прекращение украинского газового транзита практически завершает эпоху поставок российского газа на премиальный европейский рынок, а слабый прирост мирового спроса на нефть даже на фоне стратегии "низкой добычи" ОПЕК+ создает риски долгосрочного снижения мировых цен на нефть ниже 70 долл./барр., что на фоне прихода новой Администрации Дональда Трампа в США повышает вероятность усиления санкционного давления на Россию в части возможного понижения уровня "ценового потолка".

Подробнее об этом и не только читайте ниже комментарии Главного директора по энергетическому направлению Института энергетики и финансов Алексея Громова деловому изданию Forbes https://www.forbes.ru/biznes/527847-cernoe-i-goluboe-cto-zdet-rossijskij-eksport-energonositelej

По различным оценкам, ценовая ситуация на мировых рынках энергоносителей в 2024 году в целом не благоприятствовала России. Каковы перспективы добычи и экспорта российских нефти, газа и угля в 2025 году — разбирался Forbes

27 Dec 12:48

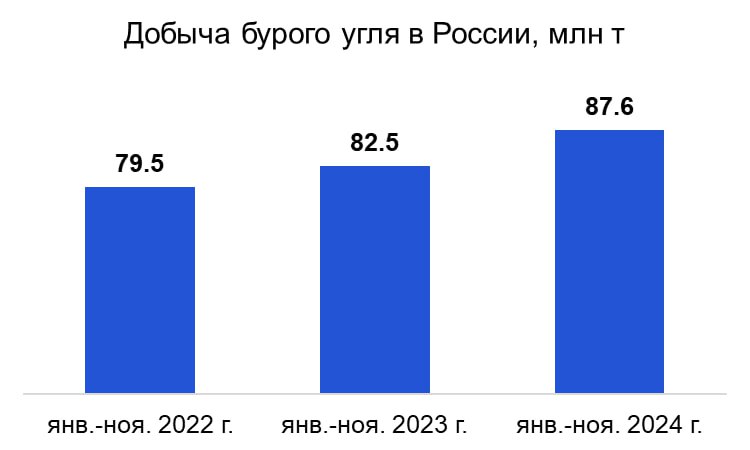

Добыча угля в РФ в ноябре впервые с марта 2024 г. превысила уровень 2023 г. - 38,6 млн т (+2% г/г).

Добычу в 2024 г. неожиданно поддержал бурый уголь, идущий на внутренний рынок. За 11 мес. 2024 г. добыча бурого угля выросла на 6% (г/г) до 88 млн т. А вот добыча каменного угля, значительная часть которого идет на экспорт и в металлургию, сократилась на 3,5% (г/г) до 298 млн т.

Причина - активный рост электрогенерации в Сибирском ФО и Дальневосточном ФО в 2024 г. (+4%, г/г) при спаде гидрогенерации во 2 пол. 2024 г. В итоге угольные ТЭС предъявляют высокий спрос, что стимулирует рост добычи бурого угля.

27 Dec 09:31

Алексей Громов рассказал, что будет с нефтегазом России в 2025 году

Главный директор по энергетическому направлению Института энергетики и финансов Алексей Громов считает, что на нефтяную отрасль РФ в новом году во многом будут влиять решения ОПЕК+, а альянс, вероятно, будет и дальше сохранять уровень добровольных ограничений нефтедобычи. Также для нефтяников есть риск снижения «потолка» цен на нефть:

Что касается газовой отрасли, то ключевой риск — новые санкции для СПГ из РФ.

— сказал эксперт.

@oil_capital

Алексей Громов выделил основные отраслевые события в ушедшем году, а также обозначил главные вызовы, с которыми нефтяная и газовая отрасль России могут столкнуться в 2025 году.

26 Dec 13:07

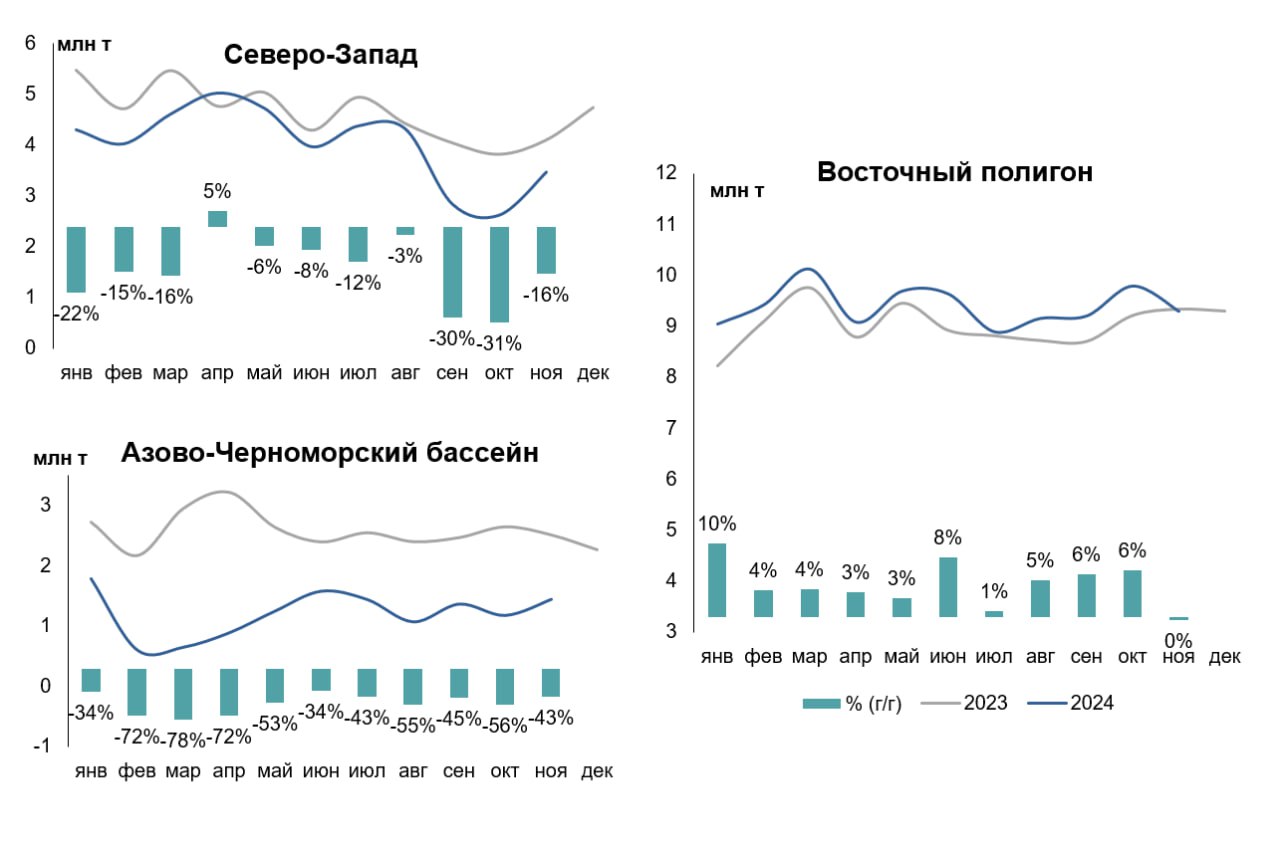

Всё активнее идут разговоры о том, что в новых Правилах недискриминационного доступа (ПНД) угольщикам понизят приоритет с 3-ей очереди на 6-ую, а Соглашения с квотами на вывоз оставят только для Кузбасса.

Если других обязательств по вывозу угля на Запад или Восток со стороны РЖД не будет, то есть риск еще большего сокращения экспорта угля в 2025 г.

Динамика экспорта угля по сети РЖД наглядно показывает, как соглашения с угольщиками и третья очередь на Восточном полигоне помогали сохранить ритмичность вывоза на Восток. Экспорт угля по Восточному полигону за 11 месяцев 2024 г. вырос на 4% до 103 млн т. Без высокого приоритета будет сложно сохранить такие показатели из-за конкуренции с более доходными грузами.

Это видно на примере западного направления, где квот и обязательств для угля не было, и которое в 2024 г. ехало намного хуже. Экспортные ж.-д. отправки угля на Северо-Запад сильно проседали в январе-марте и сентябре-ноябре 2024 г. А в направлении АЧБ за 11 месяцев отправки вообще упали на 54% до 13 млн т.

24 Dec 11:47

Угольный прогноз МЭА до 2027 г. интересен вот таким соотношением:

- В 2022-23 гг. МЭА считало, что год выпуска прогноза и будет годом пика спроса на уголь. В 2024 г. МЭА изменило ожидания на рост: +1% в 2024 г. и +0,4% CAGR в 2025-27 гг.

- При этом прогноз мировой торговли углем остался тем же, что и в 2023 г.: «минус» 4,3% ежегодно в 2025-2027 гг.

Т.е. рост спроса не приведет к росту торговли.

Мы видим здесь одну причину. Китай и Индия поняли, что они лидеры как по добыче, так и по спросу на уголь. А значит рыночная власть на их стороне. Рост собственной добычи позволяет им удерживать мировые цены на низком уровне и закупать дополнительные объемы угля.

В итоге Китай в 4 кв. 2024 г. бьет рекорды и добычи, и импорта угля, наращивая запасы. Это точно отразится на динамике 2025 г. Например, МЭА считает, что в 2025 г. КНР сократит импорт угля на 14% или 74 млн т при стабильной добыче и потреблении. Будут расходовать накопленные запасы.

24 Dec 10:10

◾️ Российский уголь на пути к кризису или на перепутье?

Российские угольные предприятия по итогам 2024 года могут снизить экспорт угля на 7-8%, до 197 млн тонн, подсчитал для ИнфоТЭК старший эксперт фонда Института энергетики и финансов Александр Титов @IEFnotes.

За 11 месяцев текущего года экспорт снизился на 9%, до 180 млн тонн, однако в декабре отгрузки пошли активнее. География поставок по сравнению с прошлым годом фактически не изменилась. Основными покупателями российского угля были Китай, Индия, Турция, Южная Корея, Вьетнам. Основное сокращение пришлось на Индию из-за просадки экспорта из портов Юга России в 2024 году. При это поставки в Турцию держатся стабильными за счет короткого транспортного плеча.

В 2024 году российские угольщики столкнулись с двумя основными вызовами: в первом полугодии — с рекордно низкими экспортными ценами, а во втором — с уже традиционным обострением проблем с вывозом угля на сети РЖД.

Как прошел для угольщиков 2024 год и чего ждать отрасли в 2025 году — отвечают эксперты.

19 Dec 12:18

Найдет ли Молдова замену российскому газу?

Власти Молдовы с 16 декабря ввели режим чрезвычайного положения на 60 дней из-за неопределенности с транзитом российского газа по территории Украины после 31 декабря 2024 года. Как будет выживать без российского газа Молдавия, и есть ли у нее хоть какие-то запасные планы, когда украинская труба опустеет? Подробнее об этом читайте комментарии ведущих экспертов Института энергетики и финансов Алексея Громова и Алексея Белогорьева интернет-изданию Baltnews. https://baltnews.com/ehnergonezavisimost/20241217/1026399443/Iz-za-Ukrainy-Moldaviya-okazalas-u-razbitogo-koryta.html

Кишинев решился на режим ЧП для всей страны, но такие меры все равно не помогут энергетике Молдавии – нет замены поставкам российского газа, идущим через Незалежную.

18 Dec 17:02

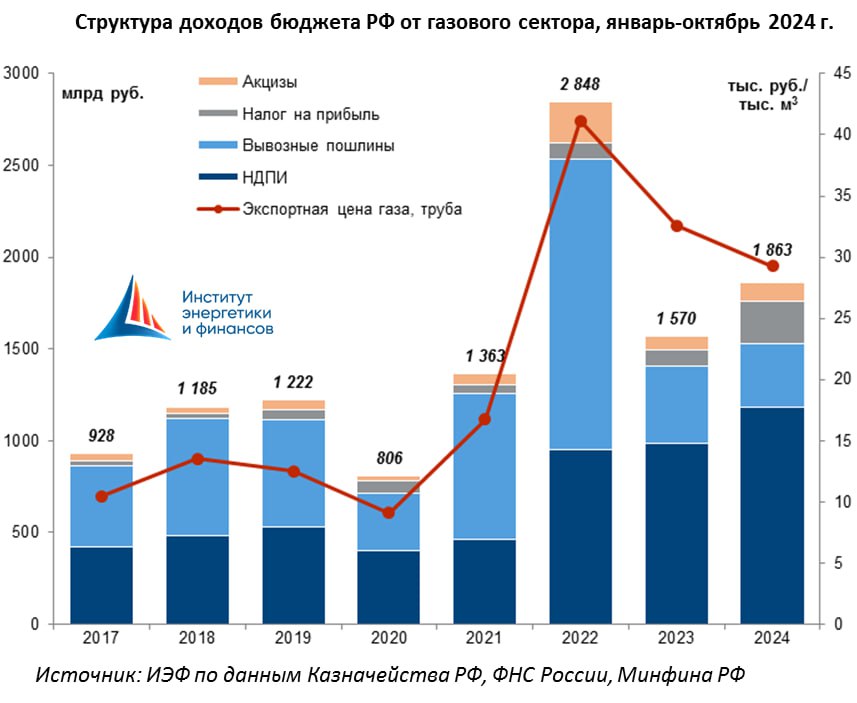

Газовые доходы бюджета поддержал рост выплат по НДПИ

Совокупные поступления в российский бюджет из газового сектора в январе-октябре 2024 г. выросли на 19% (г/г) до 1863 млрд руб. Снижение средних экспортных цен на газ на 10% (г/г) сократило выплаты по экспортной пошлине до 342 млрд руб., но рост налоговой нагрузки через повышение НДПИ и налога на прибыль компенсировал это снижение.

Рост поступлений от НДПИ (+21% г/г) был обеспечен за счет увеличения объемов добычи природного газа и повышения коэффициента Ккг для изъятия в пользу федерального бюджета дополнительных доходов, возникающих у налогоплательщиков в результате опережающей индексации оптовых цен на газ.

В 2025 г. налоговая нагрузка на газовую отрасль снизится за счет досрочной, с 1 января 2025 г., отмены ежемесячной надбавки к НДПИ для Газпрома (600 млрд руб./год). Частично государство компенсирует недополученные налоги за счет роста с 20% до 25% ставки налога на прибыль.

9 Dec 14:23

21 Jan 14:56