Corporate profile

About organization

ИФИТ — независимая образовательная организация, где вы получаете знания, которые помогут обрести финансовую независимость и профессиональную устойчивость.

Мы предлагаем online или offline форматы обучения, удобную платформу для просмотра лекций и семинаров, живые встречи с единомышленниками и обратную связь от профессиональных спикеров. Наши студенты прокачивают финансовый скилл: развивают или восполняют необходимые навыки и компетенции, получают знания для практической реализации.

У нас преподают ведущие эксперты и лидеры финансовой и инвестиционной отрасли с успешными кейсами, с более чем 20-летним опытом. Наши студенты вращаются в профессиональном комьюнити и впитывают знания, которые позволяют освоить новую профессию или остаться на карьерной карте, получать пассивный доход, обрести финансовую независимость и быть востребованным специалистом в любом возрасте.

Обучение в ИФИТ проходит в живой, интерактивной манере, с полным погружением слушателей в процесс. Наши студенты изучают теорию, разбирают реальные кейсы и нестандартные ситуации и к концу обучения формируют или развивают навыки и компетенции для обретения финансовой и профессиональной устойчивости.

После обучения в ИФИТ наши студенты – востребованные специалисты и просто финансово грамотные люди. Они без страха инвестируют на рынке ЦБ, владеют навыками финансового планирования, имеют высокооплачиваемую работу и поднимаются по карьерной лестнице независимо от возраста.

Organization experts can help with

1. Новичкам

Люди с нулевым опытом обучатся финансовой грамотности, освоят новую профессию и начнут зарабатывать на рынке ценных бумаг. У нас вы получите знания, которые помогут найти работу, без страха инвестировать на рынке ЦБ, увеличивать карманные расходы и создать финансовую подушку.

2. Специалистам

Люди с бэкграундом в области финансов приумножат свои знания и прокачают “финансовую мышцу”. Мы делимся опытом, решаем сложные кейсы и находим выход из нестандартных ситуаций, которые помогут вам в работе. После обучения вы получите профессиональный рост и всегда будете востребованным специалистом.

3. Родителям и детям

В современных условиях многие задумываются о том, чтобы познакомить детей с финансовой культурой в раннем возрасте. В процессе обучения мы расскажем простым языком о финансовых показателях и планировании. Ваш ребенок поймет, что деньги нужны для жизни, а не только на его “хотелки”. Научится самостоятельно их зарабатывать и грамотно ими управлять.

-

-

You need to join EMCR Community to see people associated with this partner

Partner's news

Люди начали платить больше налогов, чем бизнесы! Впервые в истории России!

С чем нас всех и поздравляю. Увеличилась ставка налога на прибыль с 20% до 25%, введена прогрессивная пятиступенчатая шкала НДФЛ с максимальной ставкой до 22%.

Соответственно, в следующем налоговом периоде поступлений будет еще больше. Уже сейчас видны изменения в источниках доходов бюджета и перераспределение налоговой нагрузки.

Структура налоговых поступлений в 2024 году такова: НДФЛ 8,4 трлн рублей, налог на прибыль организаций – 8,1 трлн рублей. Ранее налог на прибыль традиционно занимал лидирующую позицию в формировании бюджетных поступлений. Что показывает эта перемена? Экономические тенденции или это просто следствие налоговой политики?

Факторы роста поступлений НДФЛ – “расплата” населения

Основной фактор, повлиявший на увеличение сборов НДФЛ – рост заработных плат в России (Росстат: в 2024 году средние зарплаты выросли на 19,3% до 87 952 руб.) Особенно заметным стал рост в декабре – тогда средняя зарплата с учетом премий и надбавок поднялась до 128 665 рублей (на 21,9% больше г/г). И это реально рекордный скачок за последние 16 лет.

А вот бизнес в 2024 году, в отличие от роста доходов населения, продемонстрировал снижение прибыльности. Сальдированный финансовый результат предприятий в 2024 году снизился на 7% г/г. Доля прибыльных бизнесов – 74,5%, убыточных – 25,5%, кстати, данные близки к тем, что мы имели в 2023 году: 75,3% прибыльных организаций и 24,7% убыточных.

Итак, граждане России – наступило наше время расплачиваться за все. Буквально.

@ifitpro

14 Mar 12:59

🏐🏉🥏🎱Друзья! Встречаемся 2 апреля на III ежегодном форуме «Стратегическая сессия финансового рынка».

👉 Будем обсуждать:

· новую архитектуру рынка: сценарии-2025

· долговой рынок в 2025: доступность, возможности, риски

· IPO: ждем нового бума?

· макроэкономику: жизнь под гнетом высоких ставок

· финансирование растущего бизнеса

· платежи и трансграничное финансирование

📈 Познакомимся с новым исследованием рынка от «Эксперт РА» и обновленным макропрогнозом. После деловой части — вечерняя развлекательная программа «Голос рынка».

Более 400 профессионалов соберутся вместе. Уверен, это будет полезно!

👉Регистрация ЗДЕСЬ

14 Mar 10:03

Юный пенсионер

Продолжительность жизни растет, и растут потребности пенсионеров в финграмотности – нужно уметь выбирать финансовые продукты.

К сожалению, сбережений пенсионерам не хватает, в том числе и из-за увеличившейся продолжительности жизни. Не думайте, что так только в РФ – аналогичная ситуация во всех странах без исключения. Государство эту проблему за вас не решит. Тренд очевиден – все меньше приходится полагаться на государство.

С чего начать пенсионеру?

✅ Вспомнить (или получить) "базу инвестора" и правило 4%;

✅ Перестать читать прогнозы и слушать блогеров.

Прогнозы на долгие сроки даже от самих гуру-аналитиков – сомнительны. Невозможно все учесть, мир меняется стремительно, что будет через 20-30 лет – никто даже представить сегодня не может.

Самый больших риск для пенсионера-инвестора – пережить свои сбережения!

Не бывает безопасных активов, нужно всегда стремиться не только сохранить капитал, но и кратно увеличить его. Уж лучше пусть капитал переживет вас, чем наоборот.

Во что инвестировать?

Здесь ответ один: только бизнес (акции) создают ценность, решая проблемы и боли потребителей, только бизнес сохраняет ваш капитал от инфляции, перекладывая ее на своих клиентов.

Большую долю сбережений надо инвестировать в активы, которые сами в поиске доходности! Это и есть акции! Нужно понять это и держать максимально возможную долю в акциях, а не в облигациях, которые, конечно, сохранят ваш капитал, но не приумножат его!

Не надейтесь на кого-то, особенно на дядю в лице государства. Кстати, легко увидеть современный тренд на снижение пенсий – все меньше в мире мы видим путешествующих за счет накоплений пенсионеров.

Необходимо взять ответственность на себя

В первую очередь – приобрести знания! Разработать свой собственный личный пенсионный план. Надо обеспечить себе достаточно финансовых ресурсов, а то, что останется – в наследство вашим детям, возможно, им будет еще сложнее в будущем.

Найдите свой “клуб инвесторов”

Очень важно сохранить здравый смысл, постоянно учиться управлять своим капиталом.

Найдите себе общение, комьюнити, наставника или людей-единомышленников. Пока вы в активной фазе жизни – ищите свое сообщество, где доверие и открытость – основа сотрудничества. Общение позволит совершенствовать ваши знания для достижения целей.

Очень важно иметь точное понимание инвестиционного временного горизонта

Ваши активы в период, когда вы отошли от дел, должны быть проинвестированны в соответствии с вашими целями.

Что выбрать – акции или облигации?

Облигации, конечно, должны быть в портфеле, но ищите разумный компромисс, баланс с другими активами. Важно: пропорция между акциями и облигациями должна меняться с течением времени.

Ведение портфеля требует дисциплины. Первая задача – накопить достаточно сбережений. Вторая – получать долгосрочную прибыль, сохранять и приумножать ваши активы по мере вашего взросления!

В современных реалиях временной горизонт инвестиций удлиняется

Инвестиционный временной горизонт не заканчивается с выходом на пенсию, а только открывается! Он зависит от вашего возраста, возраста вашего супруга и/или других бенефициаров и, главное – ваших долгосрочных целей.

Да, инвестиции в акции нестабильны в краткосрочной перспективе, но на длинном горизонте волатильность выравнивается! Для разумного инвестора временной горизонт составляет от 20 лет, а сейчас, возможно, и 30-40 лет.

Инвестиции в акции исторически обеспечивают долгосрочный рост

Чем дольше вы в акциях, чем длиннее ваш горизонт инвестиций -- тем выше доходность вашего портфеля. Если ваш временной горизонт 20-30 лет, то правильная пропорция между акциями и облигациями позволит не только сохранить капитал, но и поможет оставить хорошее наследство.

Да, в краткосрочной перспективе доходность акций колеблется гораздо сильнее, чем доходность облигаций. Но на длинном отрезке времени акции показывают намного более высокую доходность.

@ifitpro

13 Mar 09:36

Наш прогноз по ставке

Следующее заседание Совета директоров Банка России по ключевой ставке – 21 марта.

Наш прогноз: ставка останется без изменений, и останется без изменений до осени. О том, что цикл роста ставок завершен, мы объявили еще перед декабрьским заседанием.

Мы не ждем никаких изменений по ставке, но мы ждем начало периода позитивных словесных интервенций. Рынок надо подготовить к снижению ставки, и разумно это делать осенью. Впрочем, если будет выходить хорошая статистика, начало цикла снижения ставок может начаться чуть раньше.

Какие факторы важны?

❇️ Инфляционные риски: статистика по инфляции, инфляционные ожидания населения;

❇️ Укрепление рубля;

❇️ Геополитические факторы.

Если тенденция замедления инфляции и стабилизация курса рубля продолжится, то можно ожидать символического снижения ставки уже до осени. Символически – это значит снизить ставку на 0.25%, тем самым обозначить тренд и помочь бизнесу в РФ, который сворачивает свои проекты и поднимает цены на продукцию.

Инвесторы достаточно заработали на высоких ставках, а вот обычные люди и бизнес потеряли на дорогих кредитах.

Напомню, о чем нам говорит закон о ЦБ РФ

Статья 34.1. (кратко): цель политики Банка России – защита устойчивости рубля и формирование устойчивого экономического роста.

Выводы

1️⃣ Понимая приоритеты ЦБ в борьбе с инфляцией, они будут максимально “оттягивать” сроки снижения ставок;

2️⃣ Высокие ставки в депозитах и облигациях с нами дольше, чем мы думали год назад;

3️⃣ Рост акций (за счет перетока в них денег из облигаций и депозитов) откладывается, как минимум, до осени.

@ifitpro

Ставка – на прежнем уровне!

Еще несколько дней назад все ждали повышения до 23-25%. ЦБ попал под давление и решил не жестить! Конечно, это очень хорошо для акций, но высокая волатильность с нами надолго!

Наш прогноз прежний: весна – словесные интервенции, осень – первое снижение.

Что делать? – НИЧЕГО!

Ничего не менять, ведь у вас есть план инвестирования? Долгосрочные инвесторы думают долгосрочно! Пока не начнется новый цикл смягчения, нечего и говорить о пользе экономики. Никакой особой информации до весны не будет, не читайте на ночь “советских газет.

Все чиновники мыслят просто: а вдруг инфляция подпрыгнет, тогда скажут, что мы виноваты, не были решительны и опоздали со повышением ставок, поэтому будем работать на опережение.

Чиновники, как и генералы, готовятся к прошедшей войне

Чиновники боятся за свое кресло + обвинений в некомпетентности. Все, что они делают – это для демонстрации уверенности и показной озабоченности. Чиновники – они и в Африке чиновники… А мир меняется, и меняется быстро: старые…

12 Mar 13:56

Друзья, мы много пишем для вас – и не только в нашем канале, но и в СМИ. Регулярно участвуем в разных программах на телевидении.

Решили впервые сделать отчет по нашей работе в СМИ и на ТВ – и были удивлены, нам действительно есть чем гордиться!

Только в феврале этого года наши материалы размещены в обзорах деловой прессы в Интерфаксе, Форбс, ГТРК, Коммерсанте, на сайте Торгово-промышленной палаты и Финама – это из самых известных источников. На сайтах СМИ размещено 37% текстов, в Телеграм – 18% и 15% – в лентах информагентств. Из них уровни источников – 87% федеральные, 14% региональных и даже 1 зарубежный )

Количество публикаций в прессе поднялось с четырех до 25 упоминаний, комментариев или статей в день (рекорд установлен 25 февраля)!

А на канале Россия 24 вы можете не только прочитать, но и увидеть нас довольно часто.

Регион источников – в основном, Москва и область, кроме этого Ростовская область (Ростов – мой родной город). В других областях тоже нас упоминали, но понемногу.

Основная тематика сообщений – макроэкономика, денежно-кредитная политика, финансовое образование населения, организация IPO и PRE-IPO, ну и, конечно, наше мнение о курсе рубль/доллар и выборе инвестиционных инструментов.

Мы очень надеемся, что наша работа не только интересна, но и действительно полезна разным читателям – инвесторам настоящим и будущим, просто людям, которые хотят повышать свою финансовую грамотность. Мы все понимаем, что в настоящий исторический момент это крайне необходимо.

Не буду мучить вас длинным списком ссылок, размещу несколько важных, на мой взгляд:

Россия24, про укрепление рубля

КоммерсантЪ, про Яндекс, про заблокированные активы

Финверсия, про круглосуточные торги

Forbes, про национализацию

Монокль, про ночные торги

Новые Известия, про поддельные видео

Proeconomics, личная колонка , про рубль

Благодарны вам всем, наши читатели, за участие и неравнодушие, за то, что своими репостами, ссылками или просто упоминаниями помогаете делать полезное дело!

@ifitpro

11 Mar 13:44

Качественное и полезное чтение на выходные

Наш ректор Максим Шашенков написал отличный историко-политический очерк, читайте на выходных, лонгрид, но оторваться невозможно! Здесь небольшая выборка, и это не самое интересное!!!

ПИСЬМА ИЗДАЛЕКА

Я давно ничего не писал на геополитические темы, ибо активное публичное выражение собственных взглядов не всегда помогает в бизнесе на стыке Саудовской Аравии, Персидского Залива, России и Европы. В этот раз я все же рискну высказаться, так как посвятил стратегическим исследованиям лет пять жизни, и порой сильно тянет выпустить “интеллектуальный пар” в столь драматичные периоды перемен…

…Происходящее на наших глазах – суть начало перестройки как самого Запада, так и модели взаимодействия “Запад – неЗапад” (the West and the Rest). США как неоспоримый лидер и крупнейшая во всех отношениях держава коллективного Запада просто первой вошли в эту “Перестройку 2.0” и, как подобает лидеру и “банкующему”, ее возглавили…

…Будет ли демократия и либерализм априори и автоматом гарантировать победу в новой глобальной конкуренции за лидерство в следующей промышленной революции? Многие уверены – да, конечно. Несмотря на то, что лично я предпочитаю европейскую “мягкую” и, в целом, удобную и человечную систему – я считаю, что пока ситуация не дает нам однозначного ответа на этот ключевой вопрос 21 века…

…Работа в Персидском Заливе дает хорошую возможность видеть и сравнивать бизнесы новой волны одновременно и с Запада, и из Азии. То, что я пока вижу, подводит меня к иному выводу: те факторы, которые обеспечили Западной цивилизации лидерство в ходе 3-й промышленной революции (3ПР), не обязательно аналогичным образом гарантируют явное лидерство в 4ПР, а значит, и во всех военно-стратегических раскладах этого века…

…Правые в США (кстати, при очевидной поддержке большинства народа) решили остановить дальнейшее скатывание Америки, да и всей Западной цивилизации, в опасное и разрушительное прогрессистко-лево-бюрократическое болото. Ведь именно прогрессисты и левые толкнули Западный мир в сторону политики идентичности (identity politics), культуры отмены (cancel culture), провалившегося “мультикультурализма” и так называемой “политкорректности”. Последнее фактически изнутри разъедает один из главных столпов западной демократии – свободу слова…

…Мы все вошли в эпоху турбулентности и непредсказуемости на фоне мощнейших (за последние лет этак 200 со времени 2ПР 19 века) период переустройства технологий и производственной базы. Сама амплитуда трансформации и изменений мира возрастает как результат диффузии революционных перемен одновременно на разных “этажах” нашего бытия. Все эти перемены затрагивают самое существенное в нас – идентичность, ценности и понимание Бога. В силу ряда исторических причин, битва за идентичность и самоидентификацию разворачивается сейчас особенно остро именно на Западе. Трамп – не столько источник, сколько симптом грядущих перемен…

…Трамп и его команда – та часть американских элит, которым этот “левый тренд” стал абсолютно неприемлемым. И за ними пока большинство простых американцев. Именно эта смычка так ненавистна левым демократам. Они видят, что рабочий класс и часть меньшинств (исторически их база) перешли в трампизм. Битва это только начинается, кстати, и будет пострашнее геополитики, ибо затрагивает саму суть и идентичность западного человека (в этом Вэнс прав). То, как видят мир трамписты и прогрессисты, не может сосуществовать в одном, даже демократическом, обществе. Это совсем разные векторы и нарративы…

…Русское deep state (“глубинное государство”) было категорически против НАТО в Украине и по всем каналам (Госдеп, ЦРУ, Пентагон, think tanks и тусовки все) регулярно, с начало 90-х, США это “вдалбливало”. И только до Трампа, наконец, дошло, что “гражданина, ты туда не ходи… а то снег башка попадет, совсем мертвый будешь”. После трагедии Украины и 30+ лет “бодания” американцы осознали, что дело зашло слишком далеко и пора как-то договориться с Москвой по НАТО….

Полный текст опубликован на нашем сайте — https://i-institute.ru/articles/pisma-izdaleka/

@ifitpro

7 Mar 12:32

11 друзей Баффетта

Как стать крутым инвестором, можно ли быть лучше Баффетта или хотя бы повторить его успех, и как это сделать?

Спойлер: всего-то надо вовремя купить хороший актив – далее сложный процент все сделает за вас. Сложный процент – самая мощная энергия в мире!

Что делать: начать сберегать как можно раньше и растить капитал. Покупать правильные активы, а не сидеть на депозитах. В общем, совет банальный – бери (рискуй) больше, кидай (держи) дальше (дольше).

Чем больше риска, тем лучше, но не более, чем вы можете себе позволить. Грамотное соотношение бизнеса (акций) и долга (облигации, депозиты) на грани вашего возможного риска – секрет богатства.

Это и есть подход, лежащий в основе успеха всей жизни Уоррена Баффетта!

Формула успеха (те самые 11 друзей)

1. Дисциплина;

2. Вознаграждение отложено во времени;

3. Не тратить больше, чем зарабатываешь;

4. Инвестировать все остальное;

5. Покупать активы, забыть слово “продавать”;

6. Учиться всегда, изучать все новое, тренировать мозг;

7. Быть ушлым, практичным и адекватным;

8. Общаться и окружать себя людьми, которые знают и умеют больше, чем ты;

9. Знать и понимать, какие бизнесы интересны и ждать, ждать и ждать, пока цена на этот бизнес станет выгодной (это, кстати, называется стоимостным инвестированием);

10. Не соблюдать общепринятые правила и не действовать по старым шаблонам;

11. Развиваться вместе с рынками! Старые правила перестают работать, надо всегда искать новые!

Но не упрощаем – называть Баффетта “стоимостным инвестором” неверно! Он создал целую философию инвестирования, которая менялась со временем, но база – это дисциплина, терпение и накопление!

@ifitpro

6 Mar 10:26

Обвал доллара?

Каждый второй вопрос в институте – про доллар. Рухнет или нет?

Насколько крепок доллар США? В чем идея, почему так много информации о падении доллара?

Доллар тут не при чем, задача – напугать вас и заставить "продать что-то ненужное и купить что-то ненужное". Эти действия принесут комиссию тому, кто пытается вас напугать.

Да, народ наш привык держать доллары “под матрасом”, и конечно, инфляция сжирает ваши “матрасные” доллары. Цены на золото и серебро подтверждают это, но посмотрите на низкую долгосрочную доходность, высокую волатильность и низкую ликвидность инструментов из драгоценных металлов.

Только бизнес (акции) спасает от инфляции, создавая ценность, решая проблемы и боли своих клиентов! За акциями – реальные компании. Да, у них бывают проблемы и спады – но всегда наступают годы роста.

Мы помним, что бизнес закладывает инфляцию в цену своих товаров и услуг. И вам нужна доходность выше инфляции – значит, нужна доходность от акций, нет другого пути. Бизнес (акции) создает богатство, а не золото/серебро и тем более, не доллары под матрасом.

В вашем портфеле должно быть все вышеперечисленное, вопрос в пропорциях. Нужно правильно распределить активы, учитывая ваш риск-профиль, и инвестировать регулярно, не забывая о ребалансировке.

@ifitpro

4 Mar 12:28

Китай большой, ему видней!

В отличие от гитлеровской Германии, нет поводов называть Китай злом. Что он злого сделал для мира? Для Европы? Для соседей? Китай созидает. Китай торгует. Китай помогает.

Китай своей экономикой теснит американское господство, за которым стоит доллар и финансовая система, обеспечившая и закрепившая послевоенное лидерство США. Вот что боятся потерять США – это и есть экзистенциальная угроза.

Китай никому ничего не навязывает, не проповедует, не несет агрессивных идей расового превосходства, не претендует на территории, не несет разрушение. И при этом Китай обыгрывает США. Побеждает, соблюдая правила, установленные Западом и США. Это элегантная победа.

В свое время США использовали Китай в противостоянии с СССР, дав Китаю технологии, рынки сбыта. Сами виноваты.

Удастся ли США второй раз провернуть этот маневр, использовать Россию в противостоянии с Китаем? Не думаю.

Почему же аналитики США считают вторую экономику мира “не развитой”?

Все просто: для определения развивающейся экономики используют не ВВП, а доход на душу населения. И Китай сильно не дотягивает для попадания в “развитые”. Конечно, тут есть политический фактор. Но надо признать, что и логика есть – ведь помимо цифр, учитываются еще и качественные параметры.

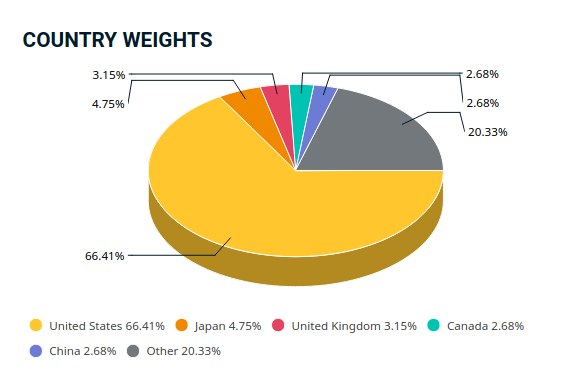

Но главный момент – это небольшой вес публичных компаний в экономике. Как вы думаете, сколько %% от рыночной капитализации занимает Китай? 3%! Эту цифру нам показывает индекс, в который входят все развитые и развивающиеся рынки MSCI All Country World. Да, доля Китая приближается к 3%! Это меньше UK и Японии.

С другой стороны – свобода иностранных инвестиций, работающие институты… Вполне возможно, что не Китай скоро попадет в список элиты, а США выпадет из него.

@ifitpro

3 Mar 18:39

1 Mar 11:27

О “правильной цене” рубля

Студенты никак не могут успокоиться – тема курса рубля оказалась жаркой, особенно в связи с геополитикой есть что обсудить. Поэтому пост об укреплении рубля получил свое продолжение в контексте возможного улучшения отношений между Россией и США.

Это событие ожидалось в 2025-м году, и укрепление рубля уже закладывалось в цены.

Если дело дойдет до практики, то возможно, “геополитическая премия” исчезнет - но я не думаю, что это произойдет быстро, вряд ли к весне, скорее, к лету или началу осени 2025.

“Правильная цена” – примерно 90, это как бы “ось вращения”. Ниже 80 доллар я не вижу, поэтому ближайший прогноз – условные 90 + инфляция. Таргетировать курс рубля к доллару будут в этих рамках.. Ниже 80 никто не пустит, экспортеры “восстанут”, да и бюджету это не выгодно. Поэтому все равно будут держать в район 90 + инфляция.

Учитываем, что позитивные новости могут спровоцировать спекулятивные продажи иностранной валюты. Для многих людей доллар все еще является средством “сохранения” капитала – мы знаем, что этот подход ошибочный, но видимо, это советское наследие. Как и вложения в недвижимость, впрочем.

Ожидания на рынке, скорее всего, выйдут в “оптимистичный сценарий” – но не стоит фокусироваться только на отношениях России и США. Слишком много напряженностей сейчас в мире, курс рубля тоже от этого зависит. Это не линейная зависимость от одного лишь вектора РФ - США.

Перспективы рубля и приток капитала

В случае улучшений отношений с США приток капитала в Россию, включая иностранные инвестиции, вырастет. Минфин РФ почти согласовал проект о выведении новых инвестиций нерезидентов из-под ограничений, это также поспособствует улучшению перспектив рубля.

В случае реализации такого сценария курс доллара, возможно, снизится до 80 – как надолго, трудно сказать. поскольку для устойчивого укрепления рубля необходим значительный приток капитала или рост экспорта. Иностранные инвесторы должны прямо массово возвращаться на российский рынок, санкции к этому времени также должны будут сняты или хотя бы сильно ослаблены.

Поэтому я все же придерживаюсь своей формулы определения курса - средний курс за квартал или полугодие + инфляция. Считая таким образом, мы получим никак не 80 рублей за доллар, а примерно 100-110 руб.

Такой сценарий возможен, если не произойдут какие-то кардинальные экстренные изменения в экономике или геополитике.

Подведем итог

— Укрепление рубля после начала процесса нормализации отношений между странами возможно, однако оно зависит от множества факторов.

— Устойчивое укрепление требует не только улучшения отношений с Западом, но и значительного притока капитала и роста экспортных объемов.

— В краткосрочной перспективе возможны колебания курса до 80 рублей за доллар при оптимистичном сценарии, но долгосрочные прогнозы остаются менее уверенными.

@ifitpro

Курс рубля и “коридор” инфляции

Мне часто задают вопрос – какой, мол, справедливый курс рубля к доллару, дайте прогноз. Хочется ответить – да чего уж там, спрашивайте сразу про геополитику или, например, цену на нефть. Или к тарологу сходите.

Если серьезно, то берете сегодняшний курс, например, 88, добавляете к нему ежегодную инфляцию – и, вуаля, вы получите достаточно точный прогноз. Беда в том, что всегда что-то вмешивается, то геополитика, то интересы бюджета.

Так же и с годовым прогнозом – берем средний курс за прошедшие месяцы + инфляция, получаем на 2025 год плюс/минус 100.

“Укрепление” это рубля или нет?

Скорее, стабилизация. Нужно учитывать, что с при сильном “укреплении рубля бюджету и экспортерам будет сложнее, важна цена нефти в рублевом эквиваленте. Опять – все очень сильно зависит от геополитики. Если мы не увидим “прорывов” в этом году, то можете смело добавить +15-20% ослабления рубля к моему сценарию в 2026 году – в угоду бюджету и экспортерам.

Инфляция будет постепенно замедляться –…

27 Feb 11:21

И снова о дипфейках

Вчера беседовал с журналистом Новых известий о дипфейках – очень горячая тема. Удивительно, что на удочку мошенников попадаются не только “молодые-зеленые” или пожилые люди, но и вполне, казалось бы, здравомыслящие люди среднего возраста. Мало того, порой они занимают важные чиновничьи посты. Мало того, некоторые из этих людей должны нас с вами от этих дипфейков и защищать. А вон оно как складывается.

Я писал на эту тему – здесь, и здесь.

“Три стороны” одной медали

Почему это происходит? Вижу здесь “три стороны медали”. Первая – психотехники. Получается, что они настолько крутые, что могут заставить любого человека сделать что-то абсурдное? Цыгане отдыхают? Второй момент – технологии. Судя по результатам, на мошенников работают самые продвинутые спецы? Они пишут идеальные промпты для ИИ, делают ювелирный монтаж видосов и т. д.? Ребро медали – а что с секьюрити госслужб, операторов, банков и иже с ними, которые должны защищать личные данные граждан, в том числе и номера телефонов? Где деньги (немалые), затраченные на разработку этих сервисов? Почему это все включается “постфактум”? Есть о чем задуматься…

Вот свеженький пример – неделю назад знакомая регистрировала ИП. Через 15 минут после подачи заявления на регистрацию (ИП еще не открыли) начали звонить банки с предложениями открыть у них счет. Звонили до позднего вечера – 32 звонка за день. И это продолжалось неделю. Но первые – через 15 минут, Карл! Откуда данные? Ответ очевиден.

Увы, пока ответов на эти вопросы нет. Приходится рассчитывать только на себя. Напомню, на чем сконцентрироваться.

Первое – в любом случае сохраняйте хладнокровие. Второе – прерывайте разговор и звоните тому человеку, от имени которого получили сообщение. Если прервать беседу не получается – задавайте вопросы, на которые только этот человек знает ответ. Третье – звоните в банки, блокируйте карты, или вообще кому угодно и расскажите о ситуации, несмотря на то, что мошенники обычно требуют “никому не сообщать”. Главное – не позволяйте панике и спешке пробить вашу защиту. Учтите, что мошенники могут “обрабатывать” жертву несколько дней подряд – не молчите, не бойтесь, ищите помощи!

Отдельно поговорим об инвестиционном мошенничестве. Благодаря дипфейкам в сети появляются видео известных людей, например, Павла Дурова, Олега Тинькова и других популярных личностей. И если вдруг известный человек рекламирует, предположим, новый терминал по торговле криптой -- доверчивые люди теряют бдительность. Цель всего этого -- обман инвесторов.

Запомните - рекламный ролик от знаменитого человека, особенно если предмет рекламы никак не связан с ним и не является его бизнесом - это не повод инвестировать. Если результат инвестиций выглядит слишком сладко и заманчиво, а доходность слишком хороша, чтобы быть правдой - обычно это 100% мошенники.

@ifitpro

В России новая волна поддельных видео с участием глав регионов

26 Feb 11:30

🏐🏉🥏🎱Друзья! 5 марта состоится первое в новом деловом сезоне офлайн-мероприятие – «Форум лидеров рынка управления активами».

О чем будем говорить на форуме?

🟩Как трансформируется рынок управления активами вслед за изменчивой экономической ситуацией?

🟩Что поможет выявить резервы для роста и что станет новым драйвером развития?

🟩Как УК конкурировать с депозитами и какой будет оптимальная инвестиционная стратегия управляющих?

🟩Кто из игроков окажется в аутсайдерах, а кто в выигрышной позиции?

В программе:

1️⃣Панельная сессия «Рынок УК: растущий, закрытый, перспективный»;

🔟Панельная сессия «Будущее пенсионного рынка»;

3️⃣Практическая секция «ЗПИФы – драйвер рынка»;

4️⃣Итоговая сессия. «Будущее розничных инвестиций»;

5️⃣Торжественная церемония награждения лидеров рэнкинга «Эксперт РА».

🔴Следите за дальнейшими анонсами на нашем канале!

На мероприятии будут представлены уникальные рэнкинги управляющих компаний и НПФ по итогам 2024 года, а также результаты опроса участников о ключевых проблемах, перспективах, ожиданиях и идеях по развитию рынка коллективных инвестиций. В рамках форума состоится торжественная церемония награждения лидеров рынка УК и НПФ в различных номинациях.

💼 Ожидаем более 300 участников и гостей – топ-менеджеров управляющих и страховых компаний, инвестбанков, НПФ, эмитентов, а также представителей регуляторов, профильных ассоциаций и инфраструктурных организаций финансового рынка.

Организаторы: «Эксперт РА» и «Эксперт Бизнес-Решения» при поддержке Национальной ассоциации негосударственных пенсионных фондов (НАПФ).

Стратегический партнер мероприятия – УК «Первая», генеральный партнер - УК «Альфа-Капитал», партнеры – «РСХБ Управление Активами», «Газпромбанк» и «Совкомбанк».

Где: г. Москва, гостиница Continental (Тверская ул., 22)

Когда: 5 марта 2025 года, сбор гостей в 9.00

❗️Программа и регистрация ЗДЕСЬ

Ждем вас!

25 Feb 13:32

Золото упадет?

Золото – это бегство от инфляции, оно растет всегда, когда страшно. Спойлер – пока не упадет, мы почувствовали настроения больше года назад и пока тренд на рост продолжается.

Лучший прогноз по золоту дал Трамп на инаугурации – “золотой век Америки начинается прямо сейчас”.

Мы увидели максимум в первый же месяц его президентства. Рост за два месяца этого года – 12%, 27% за прошлый год , цена золота в 2024-м обновляла максимумы 40 раз! А мы по-прежнему держим золото – думаем, будут новые мах!

Какие напрашиваются выводы?

Фундаментальных причины роста золота нет. Есть только страхи перед инфляцией. Но ведь мы помним 2022-й год, когда упали и акции, и золото при резком росте инфляции!

Да, сейчас золото покупают ЦБ многих стран. Но в истории рынка было много случаев, когда при этом золото падало.

Золото – это эмоции, ожидания и настроения инвесторов. Если вы хотите сохранить капитал, если ваша цель долгосрочный рост – покупайте бизнесы!

Конечно, золото должно быть в портфеле, но не забывайте ребалансировать портфель и сокращать возросшую долю золота до той, которую мы с вами определили при составлении портфеля. Не жадничайте!

Золото как актив нестабильно и слишком подвержено настроениям.

@ifitpro

Приятно, когда твои прогнозы сбываются

Падение доходности произошло, но что дальше? А дальше - рост золота!

Падение доходности = рост золота? Есть ли связь между процентными ставками и движением золота? Эта связь случайная или долгосрочная?

На эти вопросы мы ответим, но обо всем по порядку. Золото по прежнему в цене, и кризис далеко не завершен, и мы ждем новых максимумов!

Человечество за все время добыло 200 тысяч тонн золота, и больше половины этого - за последние 50 лет. Это примерно $12 трлн долларов или, по-другому, куб со сторонами 22 метра!

Куда используется золото?

🌟 Ювелирные изделия ~ 50%;

🌟 Резервы ЦБ ~ 20%;

🌟 Населения хранит ~ 20%;

🌟 Фонды, ETF ~ 2-3;

🌟 Промпроизводство ~7%.

Сколько добывают золота сейчас? Примерно 3500 тонн в год.

Золото обязательно должно быть в портфеле инвестора. Как лучше купить, какие риски, как устроен рынок и все нюансы - на нашем вебинаре в начале декабря! Это будет 2-х дневный вебинар о драгоценных металлах, о том, как устроен этот рынок и о "золотых" инструментах…

25 Feb 09:20

Курс рубля и “коридор” инфляции

Мне часто задают вопрос – какой, мол, справедливый курс рубля к доллару, дайте прогноз. Хочется ответить – да чего уж там, спрашивайте сразу про геополитику или, например, цену на нефть. Или к тарологу сходите.

Если серьезно, то берете сегодняшний курс, например, 88, добавляете к нему ежегодную инфляцию – и, вуаля, вы получите достаточно точный прогноз. Беда в том, что всегда что-то вмешивается, то геополитика, то интересы бюджета.

Так же и с годовым прогнозом – берем средний курс за прошедшие месяцы + инфляция, получаем на 2025 год плюс/минус 100.

“Укрепление” это рубля или нет?

Скорее, стабилизация. Нужно учитывать, что с при сильном “укреплении рубля бюджету и экспортерам будет сложнее, важна цена нефти в рублевом эквиваленте. Опять – все очень сильно зависит от геополитики. Если мы не увидим “прорывов” в этом году, то можете смело добавить +15-20% ослабления рубля к моему сценарию в 2026 году – в угоду бюджету и экспортерам.

Инфляция будет постепенно замедляться – но я уже не раз говорил, что пора от конкретного таргета переходить к “коридору по инфляции”.

Во многих странах с насыщенным потребительским рынком принято считать инфляцию в 2% идеальным состоянием, к которому нужно стремиться средствами ДКП. Этому мнению, мне кажется, больше 25 лет.

Раньше любое отклонение от 2% вызывало быстрое реагирование со стороны ЦБ. В современных условиях я бы предложил идея “коридора”. И можно допускать длительные отклонения.

Мировой опыт

ЕЦБ в 2011-2015 видел проблему передачи "сигнала ДКП" по цепочке “ЦБ - банки - заемщики”. ФРС почувствовал это за год или за два до пандемии и отказался от привязки инфляции к конкретной отметке в пользу коридора без четких границ. ЕЦБ последовал этому примеру после пандемии.

Некоторые ЦБ будут вынуждены сменить инфляционные ориентиры на более высокие или еще более размытые. По крайней мере, на тот период, пока отдельные регионы не преодолеют структурные дефициты в торговле и инвестициях: импортозамещение в России и США, производство энергии в Европе, увеличение доли внутренних инвесторов.

Центробанкам пора отойти от ДКП, когда безрисковые процентные ставки долго и значительно превышают инфляцию и инфляционные ожидания, но не приводят к нынешним целям.

Российский ЦБ с 2015 года стремится к инфляции около 4%. Но как часто он достигал этой зоны на значительный промежуток времени? На моей памяти один раз – на год. Поэтому и для России связка “инфляция – ДКП” может быть пересмотрена. Надо забыть о цели 4% инфляции и ввести коридор 4-8, внутри которого не менять ДКП.

@ifitpro

24 Feb 11:25

👋Всем привет! Традиционный дайджест вакансий

На этой неделе у нас есть весь спектр вакансий от стажерских до самых топовых от лучших работодателей. Среди них Яндекс Финтех, HeadHunter, Сбер, а также Secret Pool.

Предпочтение СФА (все СФА вакансии тут)

🔹Руководитель направления финансового планирования и анализа, Sber

https://emcr.io/jobs/3805

🔹Старший финансовый аналитик, Яндекс Финтех

https://emcr.io/jobs/3784

🔹Стажер / экономист в команду управления нормативами ликвидности, Sber

https://emcr.io/jobs/1710

Наш топ-3

🔷Менеджер продукта развития финтех-сценариев в транзакционных сервисах Яндекса, Яндекс Финтех

https://emcr.io/jobs/3830

🔷Трейдер, ААА Управление Капиталом

https://emcr.io/jobs/3826

🔷Руководитель управления/директор кредитования крупнейших клиентов, Secret Pool

https://emcr.io/jobs/3802

А вот еще вакансии, которые могут вам понравиться

🔹Associate (M&A, Portfolio Management), HeadHunter Group

https://emcr.io/jobs/3795

🔹Менеджер проектов (Казначейство), Sber

https://emcr.io/jobs/3829

🔹Head of Financial Planning, Performance Management & Corporate Finance, Петровакс

https://emcr.io/jobs/3794

🔹Аналитик по финансовым рынкам, Sber

https://emcr.io/jobs/3828

🔹Рейтинговый аналитик – нефинансовые и лизинговые компании, Национальное Рейтинговое Агентство

https://emcr.io/jobs/3827

🔹Портфельный менеджер, АО УК "Первая"

https://emcr.io/jobs/3824

🔹Финансовый советник / Private Banking, Secret Pool

https://emcr.io/jobs/3821

🔹Юрист / Cопровождение брокерской, депозитарной деятельности, Secret Pool

https://emcr.io/jobs/3438

🔹Руководитель направления бизнес-анализа финансового департамента, АО ИФК "Солид"

https://emcr.io/jobs/3820

🔹Младший аналитик РОСТ в Кредитование клиентов рыночных отраслей (CLFI: metals & mining), ВТБ

https://emcr.io/jobs/2213

🔹Младший специалист ВТБ РОСТ в Управление прямых инвестиций и специальных проектов (Private Equity & Special Situations), ВТБ

https://emcr.io/jobs/3096

🔹Старший финансовый аналитик, ВсеИнструменты.ру

https://emcr.io/jobs/3816

🔹Руководитель управления разработки продуктов и бизнес анализа, АО ИФК "Солид"

https://emcr.io/jobs/3818

🔹Старший финансовый аналитик M&A, ПАО ГРУППА ЧЕРКИЗОВО

https://emcr.io/jobs/3723

🔹Бизнес-аналитик в Департамент учета и отчетности, Sber

https://emcr.io/jobs/3817

🔹PE analyst, D8.capital

https://emcr.io/jobs/3815

🔹Business development manager (еком-партнёры, Сплит, Пэй), Яндекс Финтех

https://emcr.io/jobs/3812

🔹Investment marketing аналитик, АО ВИМ Инвестиции

https://emcr.io/jobs/3811

🔹Аналитик/ директор по финансовому моделированию, Россельхозбанк

https://emcr.io/jobs/3807

🔹Аналитик/ директор по стратегическому анализу, Россельхозбанк

https://emcr.io/jobs/3808

🔹Главный специалист по операционным рискам (дочерние компаний), ВТБ

https://emcr.io/jobs/3806

🔹Вице-президент по работе с состоятельными клиентами Private Banking, Локо PRIVATE BANKING

https://emcr.io/jobs/3595

🔹Derivatives Sales, Совкомбанк

https://emcr.io/jobs/2725

🔹Product owner, belkin.digital

https://emcr.io/jobs/3779

🔹Инвестиционный аналитик, INCORE CJSC (Ереван)

https://emcr.io/jobs/3658

🔹Старший специалист отдела сопровождения кредитов физических лиц, Яндекс Финтех

https://emcr.io/jobs/3801

🔹Стажер в Бизнес Менеджмент, АО ВИМ Инвестиции

https://emcr.io/jobs/3810

🔹Риск-менеджер, HeadHunter Group

https://emcr.io/jobs/3823

Вы можете записаться на сдачу сертификации СФА, которая пройдет 12 июля онлайн. Сейчас доступен тариф со скидкой за раннее бронирование.

🔥Ну и конечно же, больше вакансий здесь:

https://t.me/EMCR_jobs

Всем хороших выходных и успешной карьеры!

22 Feb 09:16

Торги круглосуточно? Кому выгодно?

Новый режим работы Мосбиржи “от рассвета до заката”, как и было несколько лет назад – это, наверное, норм. Но торги на выходные – это перебор. Вырастут издержки индустрии и пострадают, конечно, небольшие брокеры (их-то точно никто не спрашивал).

В чем суть: большие (Т-банк, Сбер, ВТБ, Совком) давно дают круглосуточную поддержку, для них фактически ничего не изменится. Поэтому дополнительный доход, а я его оцениваю в 10-15% для крупных, выгоден в масштабах их бизнеса. Даже если и придется доплачивать или нанимать персонал.

А вот условные “маленькие брокеры”, чтобы не терять конкурентное преимущество и дать своим клиентам возможность торговать в выходные дни, вынуждены увеличить издержки (например, платить за выходные людям). Вот и получается – с одной стороны, в случае запуска торгов в выходные Мосбиржей – это помощь небольшими брокерам не терять конкурентное преимущество, а с другой – рост их издержек.

Все, конечно, из-за Т, он первый запустил торги в выходные и фактически стал биржей без лицензии. “Свои” торги по выходным могут себе позволить только крупные игроки, топ-5. Фактически надо развернуть полноценную биржу внутри себя, это вам не утро/вечер, где просто несколько человек лишних.

Но главная цель биржи, все-таки, “сохранение” своего бизнеса от активного Т, а не для помощи малышам, 10-15% от доходов на дороге не валяется.

А тут еще ожила СПб, им дополнительные дни очень нужны – они потеряли большую часть своего бизнеса, запаса прочности надолго может не хватить, им срочно нужны доходы.

СПб биржи запустила торги вне обычного времени давно. Да, пока у них нет ликвидности, но их точно можно похвалить, они сейчас гибкие и активные (чего стоит хотя бы их активность на рынке IPO и pre-IPO). В любом случае, конкуренция – это хорошо для потребителя инвестиционных услуг.

Конечно, разумные инвесторы вряд ли будут торговать утром, ночью и, тем более, в выходные. Настоящий инвестор не торгует, а инвестирует. Ему не важно, “почем”, важно – “когда” и, главное, инвестировать регулярно, пару раз в год ребалансируя портфель.

А как там за рубежом с круглосуточными торгами?

“Старые” экономики отстают! У них торги всегда были короче наших, и совершенно точно – технологии MOEX на голову сильнее всех старых мировых бирж.

Это как с другими бизнесами, например, наши супермаркеты в 100 раз круче и технологичнее, чем в США. Бизнес у нас строился позже и сразу на новых технологиях (всегда проще построить новое, нежели менять старое). Кстати, на фондовых рынках Ближнего Востока длинные торги и торги в выходные уже давно практикуются.

Впереди планеты всей – криптовалютный рынок, он доступен для торговли 24/7, но это сложилось исторически. Криптаны готовы торговать круглосуточно и круглогодично. Но это точно не подходит разумным инвесторам.

Мнение “со стороны образования и разумных инвесторов” – казалось бы, большой плюс для инвесторов, ведь они заняты в будние дни, а в выходные могут спокойно принимать решения. Но опросы инвесторов показывают, что большинство не поддерживают идею. Из 28 тысяч опрошенных лишь 11% – за. Зампредседателя ЦБ Филипп Габуния отметил: “78,5% опрошенных не готовы торговать на бирже в выходные”.

Какие я вижу проблемы и риски

На мой взгляд, главный аргумент против введения торгов в выходные – риск низкой ликвидности. Есть еще вопрос формирования цены на низколиквидном рынке. Потенциальные сложности могут возникнуть и с маржинальными позициями. Четкость оценки рисков клиентов тоже под вопросом.

Итого

С одной стороны, круглосуточный режим торгов может предоставить дополнительные возможности для инвесторов; с другой – есть множество рисков и сомнений относительно ликвидности и формирования цен. Лично я – против, но индустрию не остановить, как говорится, ничего личного, бизнес есть бизнес.

Вариант этой статьи на сайте Финверсии.

@ifitpro

Новый режим работы Мосбиржи – с утра дотемна, как и было несколько лет назад. И это, наверное, нормально.

20 Feb 13:33

Китайский чжунъюн против прагматизма США

Мы подводили итоги 2024 и делали большой прогноз на 2025 – это вызвало вопросы студентов. Кое-что непонятно по экономике.

Какая экономика больше?

Если по ВВП (ППС) – то Китай, это когда приводим к общему знаменателю покупательную способность валюты. Это важно для понимания сравнения стран по качеству жизни.

Но мы с вами не социологи, мы инвесторы, нам важно инвестировать и понимать экономику, а не бороться с бедностью. Нам не нужен номинальный ВВП, да еще и без поправки на инфляцию, ведь у всех она разная.

Посмотрим, что мы имеем

– ВВП Китая в 2024 – $18.4 трлн, в 2023 – $17,8 трлн;

– ВВП США в 2024 – $28.8 трлн, в 2023 – $27,7 трлн.

Какие выводы из цифр?

Китай растет быстрее, население в 4.2 раза больше, но объем производства в США – выше. Однако, Китай догоняет США последние 50 лет. Эх, повезло им, прямо скажем, с Дэн Сяопином. Примерно так же, как нам не повезло с Горбачевым.

А если к экономике подключить геополитику – то здесь захватывающий сюжет

Возьмем знаковый треугольник РФ - США - Китай, в котором страны попеременно меняются, занимая разные вершины треугольника. Сейчас, похоже, в топе США, и страна сделает все возможное, чтобы там и остаться.

Китай этого надолго, конечно, не допустит — он разгонит экономику. РФ пока внизу треугольника, и в ближайшие годы вряд ли удастся занять его вершину.

Между прочим, товарооборот между КНР и США – почти $400 млрд, а между КНР и Россией – только приблизился к $250 млрд. Делайте выводы, дамы и господа, кто кому “товарищ и брат”.

@ifitpro

Прогноз на 2025: куда движется этот мир?

Роман в трех частях. Часть 3, Европа.

Часть 1, Китай. Часть 2, США

В Германии выборы 23 февраля 🤣😎, тоже праздник и, наконец-то, наступит стабильность – в политике, но не в экономике. Настроения выжидательные, никто не инвестирует, если и есть у кого-то реальные планы, то только по переносу производств в США.

Несмотря на страшилки по продаже немецких автозаводов китайцам, последний квартал 2024-го был относительно неплох. ВВП еврозоны стоит на месте, квартал за кварталом рост 0,1%. Германия – минус 0.8%, Франция – тоже минус 0,3%.

ЕЦБ – ожидания по снижению ставки. Соответственно, акции еврозоны приуныли. Взгрустнешь тут, производство падает, Трамп пошлины вводит.

Акции еврозоны показали в конце года свои минимумы. В краткосрочной перспективе акции живут на чувствах и эмоциях, но страхи теряют силу со временем. Фондовый рынок – это ожидания на горизонте мах два года, дальше невозможно предсказать.

На фоне негатива от дилеров Германии и Франции никто не замечает…

19 Feb 15:52

Входной билет в мир успешных инвестиций: конференция Cbonds&Smart-Lab PRO облигации!

🗓 Дата: 1 марта

📍 Место проведения: Москва

💼 Первая совместная конференция Cbonds&Smart-Lab PRO Облигации объединит профессионалов облигационного рынка и частных инвесторов для обмена опытом и прогнозами.

Это уникальная площадка, где вы сможете:

✅ Выработать эффективные стратегии инвестирования при высокой ключевой ставке;

✅ Познакомиться с ведущими эмитентами и узнать их планы на будущее;

✅ Получить лучшие инвестиционные идеи от топовых портфельных управляющих.

👨🏫 Эксперты поделятся новыми подходами к управлению облигационными фондами и дадут практические советы по адаптации ваших стратегий под текущий рынок.

🔥 Облигации сейчас – один из самых актуальных инструментов инвестирования. Присоединяйтесь к нам, чтобы быть в курсе всех новинок и трендов!

До встречи на конференции!

18 Feb 11:03

16 Mar 18:28