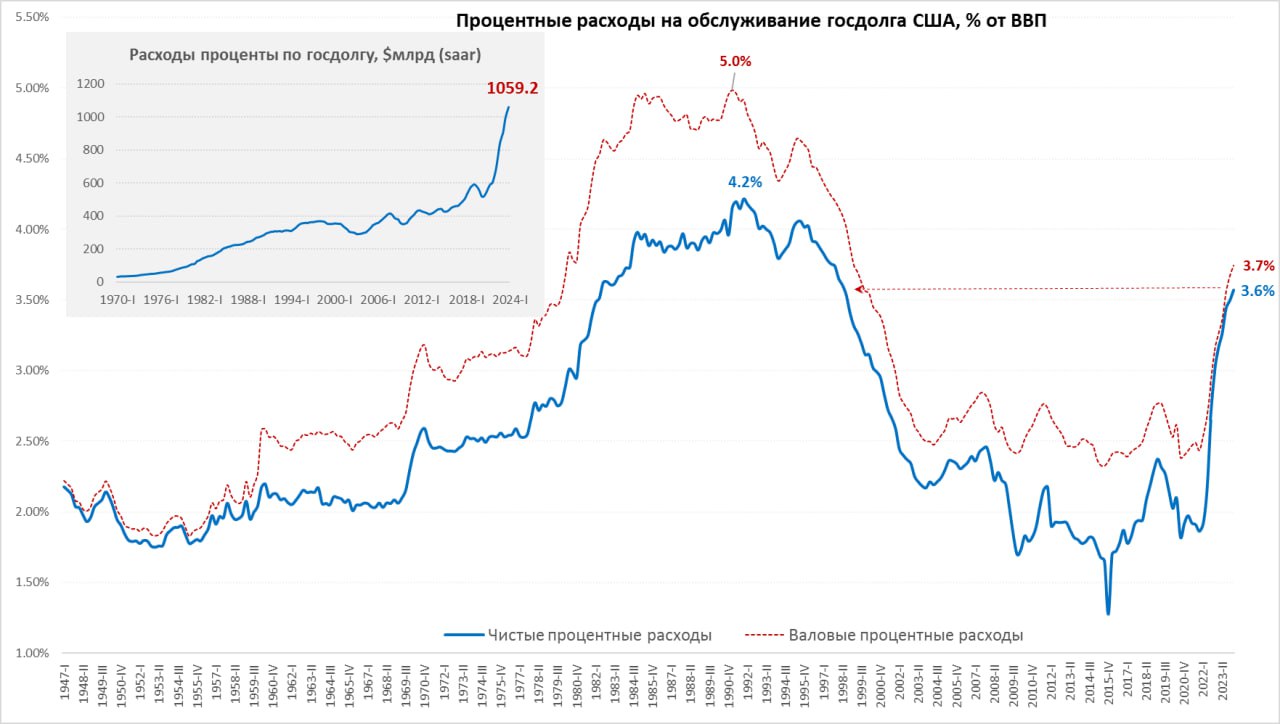

США: проценты растут

Процентные расходы федерального бюджета США по итогам I квартала поставили новый рекорд и достигли $1.06 трлн (SAAR), чистые расходы с поправкой на дивиденды ФРС и процентные доходы бюджета составили $1.01 трлн.

Хотя до рекорда относительно ВВП еще далеко, общие расходы достигли 3.7% ВВП, а чистые 3.6% ВВП, что стало максимумом с 1998 года, хотя более 20% доходов бюджета идет на проценты еще есть куда расти. Тем более, что средняя ставка обслуживания долга всего 3.2%, в то время как рыночные ставки держатся в диапазоне 4.7-5.5%.

В реальности эти цифры учитывают не все расходы, т.к. есть еще около $100 млрд в год, которые откладываются как будущие обязательства Минфин перед ФРС. Именно бюджет (с ФРС) собрали на себя основной объем потерь от роста ставок (~$0.6 трлн в год, что существенно снизило эффективность ужесточения.

Дальше пока только вверх...

@truecon

Процентные расходы федерального бюджета США по итогам I квартала поставили новый рекорд и достигли $1.06 трлн (SAAR), чистые расходы с поправкой на дивиденды ФРС и процентные доходы бюджета составили $1.01 трлн.

Хотя до рекорда относительно ВВП еще далеко, общие расходы достигли 3.7% ВВП, а чистые 3.6% ВВП, что стало максимумом с 1998 года, хотя более 20% доходов бюджета идет на проценты еще есть куда расти. Тем более, что средняя ставка обслуживания долга всего 3.2%, в то время как рыночные ставки держатся в диапазоне 4.7-5.5%.

В реальности эти цифры учитывают не все расходы, т.к. есть еще около $100 млрд в год, которые откладываются как будущие обязательства Минфин перед ФРС. Именно бюджет (с ФРС) собрали на себя основной объем потерь от роста ставок (~$0.6 трлн в год, что существенно снизило эффективность ужесточения.

Дальше пока только вверх...

@truecon

25 Apr'24 22:20

⚡️ Йеллен: Большинство хранящихся в Euroclear активов ЦБ переведены в наличные

Большинство российских активов, замороженных в бельгийском депозитарии Euroclear после начала российско-украинского конфликта, уже переведены в наличные средства. Об этом в интервью Reuters заявила министр финансов США Джанет Йеллен.

По данным на начало года, большая часть из $280 млрд резервов РФ, которые были заблокированы Евросоюзом и “Большой семеркой”, хранилась в наличных деньгах и суверенных облигациях Франции, Германии, Великобритании, Австрии и Канады. Минфин России оценивал замороженные активы в $300 млрд. Большая часть из них — около 191 млрд евро — хранится в Euroclear. По словам чиновников G7, эти активы могут приносить около $5 млрд в год в виде процентов.

По словам Йеллен, в настоящее время лидеры “Большой семерки” обсуждают разные варианты судьбы этих активов, в том числе — и использование будущих доходов от реинвестирования средств ЦБ. Данная стратегия входит в число нескольких вариантов, обсуждаемых странами G7 в преддверии саммита лидеров в июне, добавила она.

❤️ Читайте подробнее на сайте

@frank_media

Большинство российских активов, замороженных в бельгийском депозитарии Euroclear после начала российско-украинского конфликта, уже переведены в наличные средства. Об этом в интервью Reuters заявила министр финансов США Джанет Йеллен.

По данным на начало года, большая часть из $280 млрд резервов РФ, которые были заблокированы Евросоюзом и “Большой семеркой”, хранилась в наличных деньгах и суверенных облигациях Франции, Германии, Великобритании, Австрии и Канады. Минфин России оценивал замороженные активы в $300 млрд. Большая часть из них — около 191 млрд евро — хранится в Euroclear. По словам чиновников G7, эти активы могут приносить около $5 млрд в год в виде процентов.

По словам Йеллен, в настоящее время лидеры “Большой семерки” обсуждают разные варианты судьбы этих активов, в том числе — и использование будущих доходов от реинвестирования средств ЦБ. Данная стратегия входит в число нескольких вариантов, обсуждаемых странами G7 в преддверии саммита лидеров в июне, добавила она.

❤️ Читайте подробнее на сайте

@frank_media

25 Apr'24 21:01

Это настоящий "потом отравился печенькой" момент российского макро

То есть за последние 24 месяца мы:

• проводим стимулирующую бюджетную политику масштаба ковидных времен при 3% безработице

• в 2022-первой половине 2023 году Банк России провел самый агрессивный цикл снижения ставок в современной истории (который выглядит очень логично в ретроспективе)

• довели до беспрецедентной долю льготного/не-рыночного кредитования в ипотеке и корп-кредитовании

• прошли через ряд шоков оттока капитала - в т.ч. волны оттока в недвижимость Дубая, "шэдоу танкер флит", рост сроков расчетов по ВЭД

• прошли через шоки на рынке труда от мобилизации и оттока за рубеж

• на рынке инвестиционных и потреб товаров беспрецедентные шоки предложения из-за ухода нерезидентов, дорогой логистики/платежей и прочих санкций

....

• а потом Банк России повысил ставку и разогнал инфляцию

@c0ldness

То есть за последние 24 месяца мы:

• проводим стимулирующую бюджетную политику масштаба ковидных времен при 3% безработице

• в 2022-первой половине 2023 году Банк России провел самый агрессивный цикл снижения ставок в современной истории (который выглядит очень логично в ретроспективе)

• довели до беспрецедентной долю льготного/не-рыночного кредитования в ипотеке и корп-кредитовании

• прошли через ряд шоков оттока капитала - в т.ч. волны оттока в недвижимость Дубая, "шэдоу танкер флит", рост сроков расчетов по ВЭД

• прошли через шоки на рынке труда от мобилизации и оттока за рубеж

• на рынке инвестиционных и потреб товаров беспрецедентные шоки предложения из-за ухода нерезидентов, дорогой логистики/платежей и прочих санкций

....

• а потом Банк России повысил ставку и разогнал инфляцию

@c0ldness

«Мокрый асфальт не вызывает дождь, дождь вызывает мокрый асфальт».

Кажется в учебнике введения в макро Мэнкью приводит пример путаницы направления причинности: В разгар чумы крестьяне замечали, что с приходом в деревню врачей количество больных начинало расти, и стали хватать или прогонять врачей

В реальности , конечно, врачи приходили после того, как появлялись первые больные и помогали остановить эпидемию

Примерно так выглядит текущее обсуждение "высокие ставки вызывают инфляцию"

В реальности , конечно, врачи приходили после того, как появлялись первые больные и помогали остановить эпидемию

Примерно так выглядит текущее обсуждение "высокие ставки вызывают инфляцию"

25 Apr'24 20:40

«Мокрый асфальт не вызывает дождь, дождь вызывает мокрый асфальт».

ХОЛОДНЫЙ РАСЧЕТ 🔮

Кажется в учебнике введения в макро Мэнкью приводит пример путаницы направления причинности: В разгар чумы крестьяне замечали, что с приходо...

Кажется в учебнике введения в макро Мэнкью приводит пример путаницы направления причинности: В разгар чумы крестьяне замечали, что с приходом в деревню врачей количество больных начинало расти, и стали хватать или прогонять врачей

В реальности , конечно, врачи приходили после того, как появлялись первые больные и помогали остановить эпидемию

Примерно так выглядит текущее обсуждение "высокие ставки вызывают инфляцию"

В реальности , конечно, врачи приходили после того, как появлялись первые больные и помогали остановить эпидемию

Примерно так выглядит текущее обсуждение "высокие ставки вызывают инфляцию"

25 Apr'24 20:34

Это вторая парадигмо-образующая идея населения об устройстве мира после «вы все врете, инфляция вдвое выше».

ПП

ПП

Кажется в учебнике введения в макро Мэнкью приводит пример путаницы направления причинности: В разгар чумы крестьяне замечали, что с приходом в деревню врачей количество больных начинало расти, и стали хватать или прогонять врачей

В реальности , конечно, врачи приходили после того, как появлялись первые больные и помогали остановить эпидемию

Примерно так выглядит текущее обсуждение "высокие ставки вызывают инфляцию"

В реальности , конечно, врачи приходили после того, как появлялись первые больные и помогали остановить эпидемию

Примерно так выглядит текущее обсуждение "высокие ставки вызывают инфляцию"

25 Apr'24 20:27

Кажется в учебнике введения в макро Мэнкью приводит пример путаницы направления причинности: В разгар чумы крестьяне замечали, что с приходом в деревню врачей количество больных начинало расти, и стали хватать или прогонять врачей

В реальности , конечно, врачи приходили после того, как появлялись первые больные и помогали остановить эпидемию

Примерно так выглядит текущее обсуждение "высокие ставки вызывают инфляцию"

В реальности , конечно, врачи приходили после того, как появлялись первые больные и помогали остановить эпидемию

Примерно так выглядит текущее обсуждение "высокие ставки вызывают инфляцию"

💸Компании на Мосбирже в весенне-летний сезон могут заплатить рекордные дивиденды более чем на ₽3 трлн

Такой прогноз дали в SberCIB. Больше всего дивидендов выплатят компании российского нефтегазового сектора — около ₽1,4 трлн. На этот сектор в весенне-летнем сезоне придется около 48% выплат, а средняя дивидендная доходность составит около 7,1%.

🏆Лидеры по ожидаемой дивидендной доходности:

— привилегированные акции «Сургутнефтегаза»: (SNGSP) ожидаемая дивдоходность — 17%;

— «ЕвроМедЦентр» (GEMC): ожидаемая дивдоходность — 14,6%;

— ГК «Мать и дитя» (MDMG): ожидаемая дивдоходность — 12,7%;

— ОГК-2 (OGKB) — 12,6%;

— привилегированные акции «Транснефти» (TRNFP) — 12,1%.

По оценке SberCIB, всего в 2024 году в виде дивидендов акционерам будет выплачено ₽4,8 трлн, из которых около ₽350 млрд получат частные инвесторы.

Подробнее ➡️ В SberCIB спрогнозировали на весну и лето рекордные дивиденды в ₽3 трлн

@selfinvestor

Такой прогноз дали в SberCIB. Больше всего дивидендов выплатят компании российского нефтегазового сектора — около ₽1,4 трлн. На этот сектор в весенне-летнем сезоне придется около 48% выплат, а средняя дивидендная доходность составит около 7,1%.

🏆Лидеры по ожидаемой дивидендной доходности:

— привилегированные акции «Сургутнефтегаза»: (SNGSP) ожидаемая дивдоходность — 17%;

— «ЕвроМедЦентр» (GEMC): ожидаемая дивдоходность — 14,6%;

— ГК «Мать и дитя» (MDMG): ожидаемая дивдоходность — 12,7%;

— ОГК-2 (OGKB) — 12,6%;

— привилегированные акции «Транснефти» (TRNFP) — 12,1%.

По оценке SberCIB, всего в 2024 году в виде дивидендов акционерам будет выплачено ₽4,8 трлн, из которых около ₽350 млрд получат частные инвесторы.

Подробнее ➡️ В SberCIB спрогнозировали на весну и лето рекордные дивиденды в ₽3 трлн

@selfinvestor

25 Apr'24 20:03

Среднесуточное производство автомобильного бензина в России в третью неделю апреля (с 15 по 21 апреля 2024 г.) сократилось на 8% в сравнении с предшествующей неделей (до 112 тыс. т в сутки), а производство дизельного топлива выросло на 1% (до 229 тыс. в сутки), следует из данных Росстата (значения округлены, в том числе для процентов).

В сравнении же с последней полной неделей февраля (с 19 по 25 февраля 2024 г.) – когда был зафиксирован максимальный выпуск топлива с начала нынешнего года – среднесуточное производство автобензина сократилось на 14%, а дизельного топлива – на 8%.

Как следствие, на топливном рынке сохраняется риск дефицита, особенно в сегменте автомобильного бензина, где еще до санкций объем предложения превышал внутренний спрос не более чем на 15% (тогда как в сегменте дизеля профицит составлял около 50%).

Для сравнения: по данным ЦДУ ТЭК, поставки российских производителей автомобильного бензина на внутренний рынок в 2021 г. составляли 100 тыс. т в сутки, а производителей дизельного топлива – 108 тыс. т в сутки.

В сравнении же с последней полной неделей февраля (с 19 по 25 февраля 2024 г.) – когда был зафиксирован максимальный выпуск топлива с начала нынешнего года – среднесуточное производство автобензина сократилось на 14%, а дизельного топлива – на 8%.

Как следствие, на топливном рынке сохраняется риск дефицита, особенно в сегменте автомобильного бензина, где еще до санкций объем предложения превышал внутренний спрос не более чем на 15% (тогда как в сегменте дизеля профицит составлял около 50%).

Для сравнения: по данным ЦДУ ТЭК, поставки российских производителей автомобильного бензина на внутренний рынок в 2021 г. составляли 100 тыс. т в сутки, а производителей дизельного топлива – 108 тыс. т в сутки.

25 Apr'24 19:52

📄 Как вы помните, недавно мы публиковали обзор «Рынок долгового капитала в первом квартале 2024 года». Коллеги из Cbonds Weekly решили уточнить причины некоторых явлений, описанных в этом аналитическом материале, и пригласили в эфир одного из его авторов – директора по корпоративным рейтингам «Эксперт РА» Михаила Никонова.

❓С чем связано сокращение объема первичных размещений облигаций в корпоративном секторе, которое наблюдалось в 1 квартале 2024 г. (-43% по сравнению с 2023 г.)? Почему самый слабый интерес к ним проявили эмитенты наивысшей рейтинговой категории? Из-за чего сократились до аномально низких значений спреды доходностей надежных корпоративных облигаций и ОФЗ на вторичном рынке?

📺 Продолжение на видео. Смотрим

❓С чем связано сокращение объема первичных размещений облигаций в корпоративном секторе, которое наблюдалось в 1 квартале 2024 г. (-43% по сравнению с 2023 г.)? Почему самый слабый интерес к ним проявили эмитенты наивысшей рейтинговой категории? Из-за чего сократились до аномально низких значений спреды доходностей надежных корпоративных облигаций и ОФЗ на вторичном рынке?

«Мы наблюдаем снижение интереса к публичным долговым заимствованиям в 1 кв. 2024 года. Очевидно, что существенное влияние на ситуацию оказало ужесточение ДКП Банка России. Более драматичное сокращение объемов проводимых сделок среди эмитентов высокой рейтинговой категории обусловлено тем, что у них есть больше опций в привлечении альтернативных источников фондирования и для них характерны более длинные дюрации кредитного портфеля. Соответственно, они имеют возможность занять более гибкую позицию в ожидании более выгодных условий для выхода на публичный рынок долгового капитала».

📺 Продолжение на видео. Смотрим

❗️Внимание инвесторов в облигации!

Возвращаемся к обзорам по долговому рынку!

Все о текущем спросе, доходностях, спредах и погашениях – в новом аналитическом материале «Рынок долгового капитала в I квартале 2024 года: рост ставок не остановил первичный рынок»

Читайте на нашем сайте

📺 Обзор представляет один из его авторов – директор по корпоративным рейтингам «Эксперт РА» Михаил Никонов. Смотрим 👇

Возвращаемся к обзорам по долговому рынку!

Все о текущем спросе, доходностях, спредах и погашениях – в новом аналитическом материале «Рынок долгового капитала в I квартале 2024 года: рост ставок не остановил первичный рынок»

Читайте на нашем сайте

📺 Обзор представляет один из его авторов – директор по корпоративным рейтингам «Эксперт РА» Михаил Никонов. Смотрим 👇

25 Apr'24 19:47

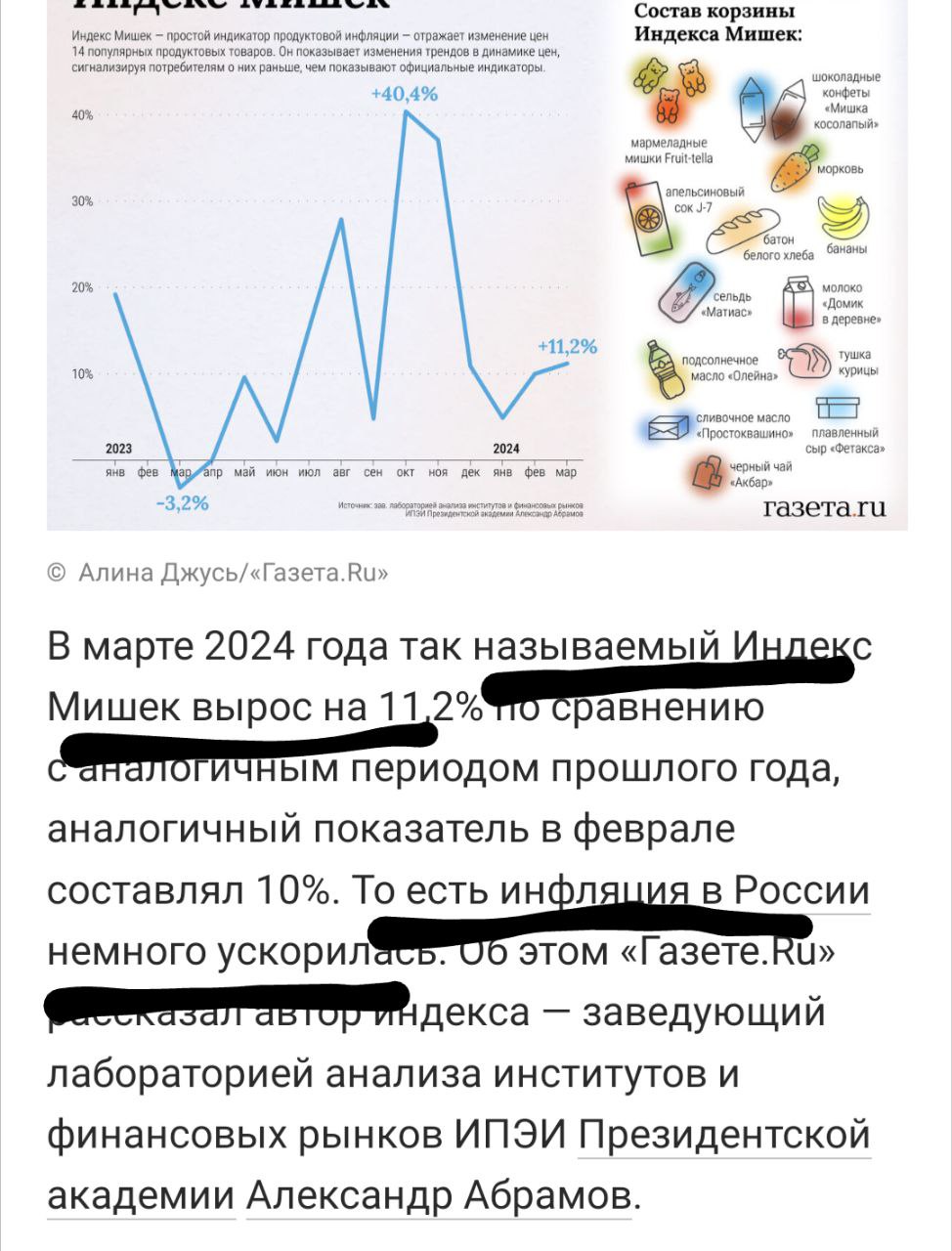

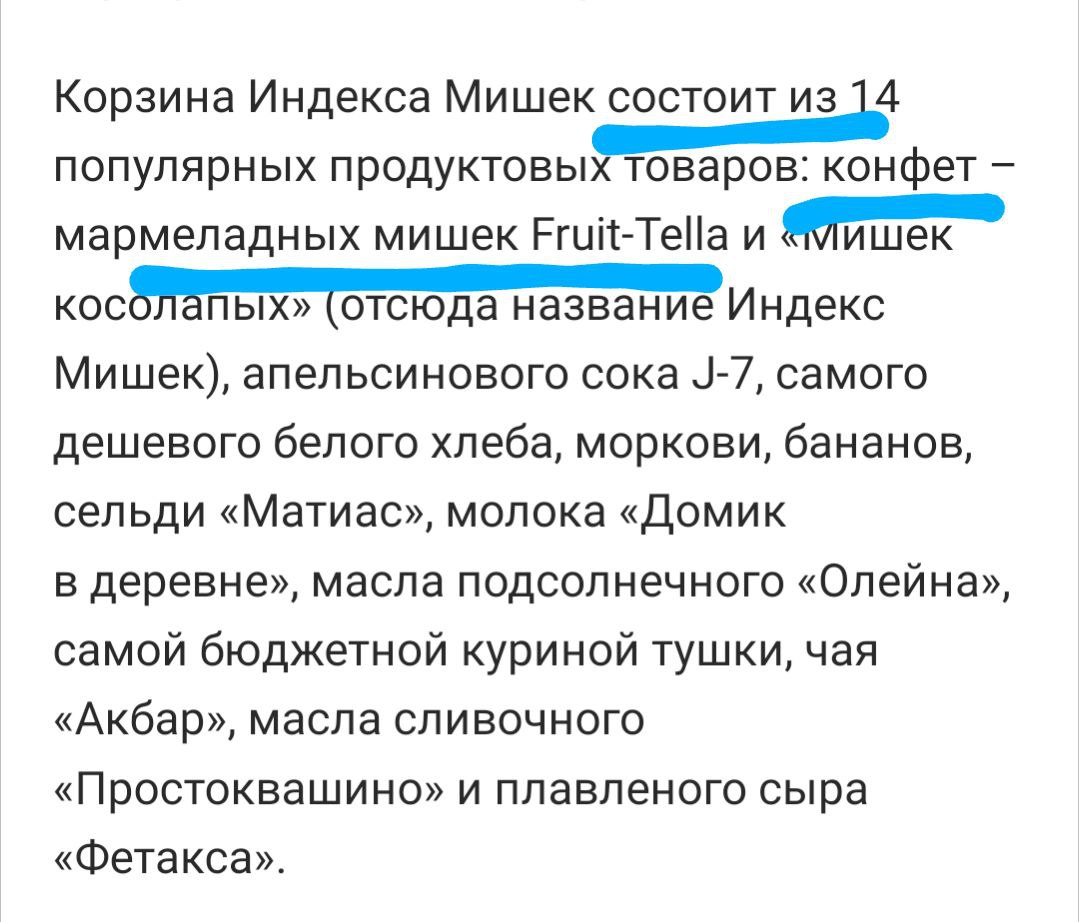

Присоединяюсь к дискуссии в свежем макро-треде про изменение инфляции по мармеладным мишкам.

И хотя, у меня лично эти попытки замерять инфляцию в стране по 2-3 продуктам в своем супермаркете у дома скорее тоже вызывают ехидство и желание поерничать, но тем не менее нельзя не отметить, что среди «широких слоев населения» тема «вы все нам врете, настоящая инфляция вдвое выше росстатовской» - является одной из ключевых, я бы даже сказал, парадигмо-устанавливающих идей, о том как устроен реальный мир.

И вот это уже проблема, с которой профессиональным экономистам, в том числе в Бвнке России, надо целенаправленно работать. А пока раз запрос общества на знание не удовлетворяется на профессиональном уровне, на сцену выходят вот такие любительские попытки.

ПП

И хотя, у меня лично эти попытки замерять инфляцию в стране по 2-3 продуктам в своем супермаркете у дома скорее тоже вызывают ехидство и желание поерничать, но тем не менее нельзя не отметить, что среди «широких слоев населения» тема «вы все нам врете, настоящая инфляция вдвое выше росстатовской» - является одной из ключевых, я бы даже сказал, парадигмо-устанавливающих идей, о том как устроен реальный мир.

И вот это уже проблема, с которой профессиональным экономистам, в том числе в Бвнке России, надо целенаправленно работать. А пока раз запрос общества на знание не удовлетворяется на профессиональном уровне, на сцену выходят вот такие любительские попытки.

ПП

25 Apr'24 19:46

🇮🇳 Зависшие в Индии российские рупии предлагают инвестировать в местные акции

Российские финансовые организации обратились к индийскому регулятору – в Резервный банк Индии (RBI) – с предложением позволить им использовать рупии, хранящиеся на специальных счетах востро (SRVA) в республике, для инвестиций в акции и другие ценные бумаги этой страны, пишет издание The Economic Times.

Как отмечает газета, сейчас 10 российских организаций, включая Сбербанк, получили в Индии статус иностранного портфельного инвестора (FPI). Однако, они мало инвестируют, возможно, из-за сложности в трансграничных платежах, вызванных санкциями США, предполагает ET.

Если RBI позволит перевод зависших на торговых счетах рупий на счета российских FPI, те смогут инвестировать их в бумаги, котирующиеся на биржах Индии. Согласно предложенной схеме, FPI могли бы за перевод рупий платить эквивалентную сумму в рублях тем российским компаниям, которые экспортируют товары в республику, но не хотят принимать оплату в рупиях.

❤️ Читайте подробнее на сайте

@frank_media

Российские финансовые организации обратились к индийскому регулятору – в Резервный банк Индии (RBI) – с предложением позволить им использовать рупии, хранящиеся на специальных счетах востро (SRVA) в республике, для инвестиций в акции и другие ценные бумаги этой страны, пишет издание The Economic Times.

Как отмечает газета, сейчас 10 российских организаций, включая Сбербанк, получили в Индии статус иностранного портфельного инвестора (FPI). Однако, они мало инвестируют, возможно, из-за сложности в трансграничных платежах, вызванных санкциями США, предполагает ET.

Если RBI позволит перевод зависших на торговых счетах рупий на счета российских FPI, те смогут инвестировать их в бумаги, котирующиеся на биржах Индии. Согласно предложенной схеме, FPI могли бы за перевод рупий платить эквивалентную сумму в рублях тем российским компаниям, которые экспортируют товары в республику, но не хотят принимать оплату в рупиях.

❤️ Читайте подробнее на сайте

@frank_media

25 Apr'24 19:38

🧸 Сейчас будет душно, но что уж делать:

"мармеладные мишки в моем московском ашане возле дома" - это не то, чтобы перспективный прокси-общей инфляции, вопрос в том, бьется ли он хотя бы с федеральным субиндексом кондитерских изделий

@c0ldenss

"мармеладные мишки в моем московском ашане возле дома" - это не то, чтобы перспективный прокси-общей инфляции, вопрос в том, бьется ли он хотя бы с федеральным субиндексом кондитерских изделий

@c0ldenss

ХОЛОДНЫЙ РАСЧЕТ 🔮

Мне бы хотелось, чтобы большее количество людей узнало бы о моей работе по ведению упрощенных индексов инфляции. Могу показаться наивным, но...

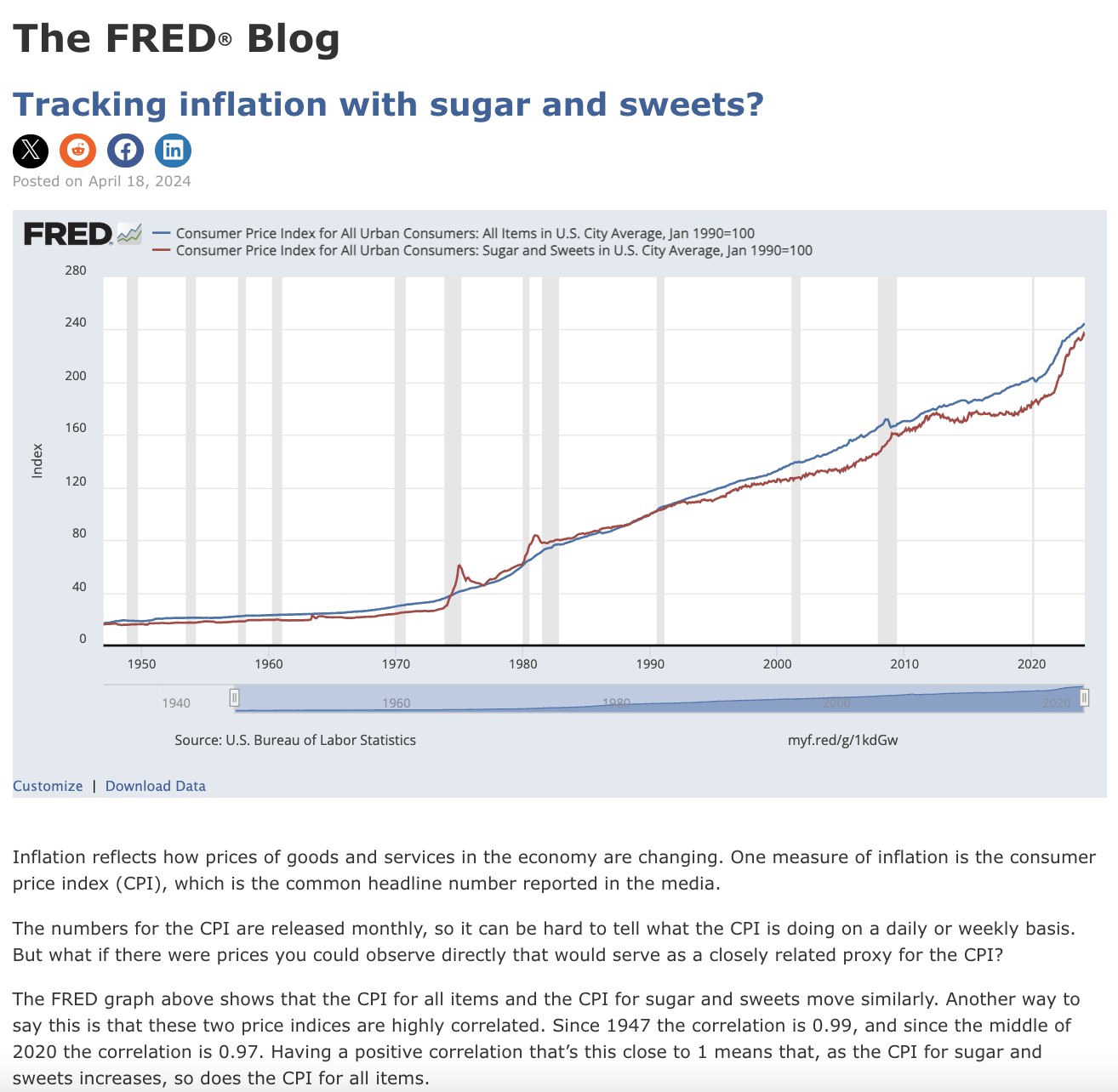

Мармеладные мишки по-американски

У нас тут недавно смеялись над индексом «мармеладных мишек» для трэкинга инфляции.

Все бы ничего, но тут исследователи из ФРБ Сент-Луиса предложили похожий подход: «Tracking inflation with sugar and sweets?»

• Данные по инфляции в США публикуются только раз в месяц, а иногда хочется посмотреть на более высокочастотные данные. А вдруг цены на определенные товары, которые мы наблюдаем каждый день, могут быть неплохим прокси для общей инфляции?

• Корреляция между ценами на сладости и ценами по всей потребительской корзине в США на периоде с 1947 года около 0,99 (никакое не spurious, авторы проверяли в разностях). С середины 2020 года около 0,97.

Адаптируем лучшие мировые практики, получается. Как тебе такое, макро-телеграм?

@helicoptermacro

У нас тут недавно смеялись над индексом «мармеладных мишек» для трэкинга инфляции.

Все бы ничего, но тут исследователи из ФРБ Сент-Луиса предложили похожий подход: «Tracking inflation with sugar and sweets?»

• Данные по инфляции в США публикуются только раз в месяц, а иногда хочется посмотреть на более высокочастотные данные. А вдруг цены на определенные товары, которые мы наблюдаем каждый день, могут быть неплохим прокси для общей инфляции?

• Корреляция между ценами на сладости и ценами по всей потребительской корзине в США на периоде с 1947 года около 0,99 (никакое не spurious, авторы проверяли в разностях). С середины 2020 года около 0,97.

…поэтому вы можете ориентироваться на цены конфет и печенья, чтобы понять, что происходит с инфляцией в целом.

Адаптируем лучшие мировые практики, получается. Как тебе такое, макро-телеграм?

@helicoptermacro

25 Apr'24 19:36

▶️ Cbonds Weekly News - выпуск 148 уже на YouTube

В этот раз мы рассказали сразу о нескольких важных мероприятиях Cbonds: X круглом столе «Инструменты финансовых рынков для корпоративного казначейства», XIV Российском M&A Конгрессе и презентации нашего нового продукта - «Сбондс Чат». Кроме того, мы выяснили, какие ценные бумаги хотят обособить в котировальных списках нашей страны, когда ожидать пика погашений по корпоративным облигациям и как намерены расплачиваться по своим бондам в Роснано, а также представили традиционный дайджест актуальных облигационных размещений.

💬 Спикерами выпуска стали:

• Владимир Козинец, президент, Ассоциация корпоративных казначеев

• Сергей Лялин, основатель Cbonds

• Александр Кудрин, профессор, НИУ ВШЭ

• Алексей Федоров, старший управляющий директор по развитию и работе с клиентами, НРД

• Алексей Куприянов, руководитель КИБ, Инвестиционный Банк Синара

• Михаил Никонов, директор по корпоративным рейтингам Эксперт РА

• Андрей Михайлишин, генеральный директор, «Цифровые Платежи»

👇 Запись уже доступна:

📹 YouTubе

📹 Rutube

⚠️ P.S. Следующий выпуск Cbonds Weekly News выйдет после первомайских праздников – 8 мая.

В этот раз мы рассказали сразу о нескольких важных мероприятиях Cbonds: X круглом столе «Инструменты финансовых рынков для корпоративного казначейства», XIV Российском M&A Конгрессе и презентации нашего нового продукта - «Сбондс Чат». Кроме того, мы выяснили, какие ценные бумаги хотят обособить в котировальных списках нашей страны, когда ожидать пика погашений по корпоративным облигациям и как намерены расплачиваться по своим бондам в Роснано, а также представили традиционный дайджест актуальных облигационных размещений.

💬 Спикерами выпуска стали:

• Владимир Козинец, президент, Ассоциация корпоративных казначеев

• Сергей Лялин, основатель Cbonds

• Александр Кудрин, профессор, НИУ ВШЭ

• Алексей Федоров, старший управляющий директор по развитию и работе с клиентами, НРД

• Алексей Куприянов, руководитель КИБ, Инвестиционный Банк Синара

• Михаил Никонов, директор по корпоративным рейтингам Эксперт РА

• Андрей Михайлишин, генеральный директор, «Цифровые Платежи»

👇 Запись уже доступна:

📹 YouTubе

📹 Rutube

⚠️ P.S. Следующий выпуск Cbonds Weekly News выйдет после первомайских праздников – 8 мая.

Инструменты для корпоративных казначеев, Cbonds Chat и обособление нераскрывающихся | Cbonds

В этот раз мы рассказали сразу о нескольких важных мероприятиях Cbonds: X круглом столе «Инструменты финансовых рынков для корпоративного ка...

25 Apr'24 19:32

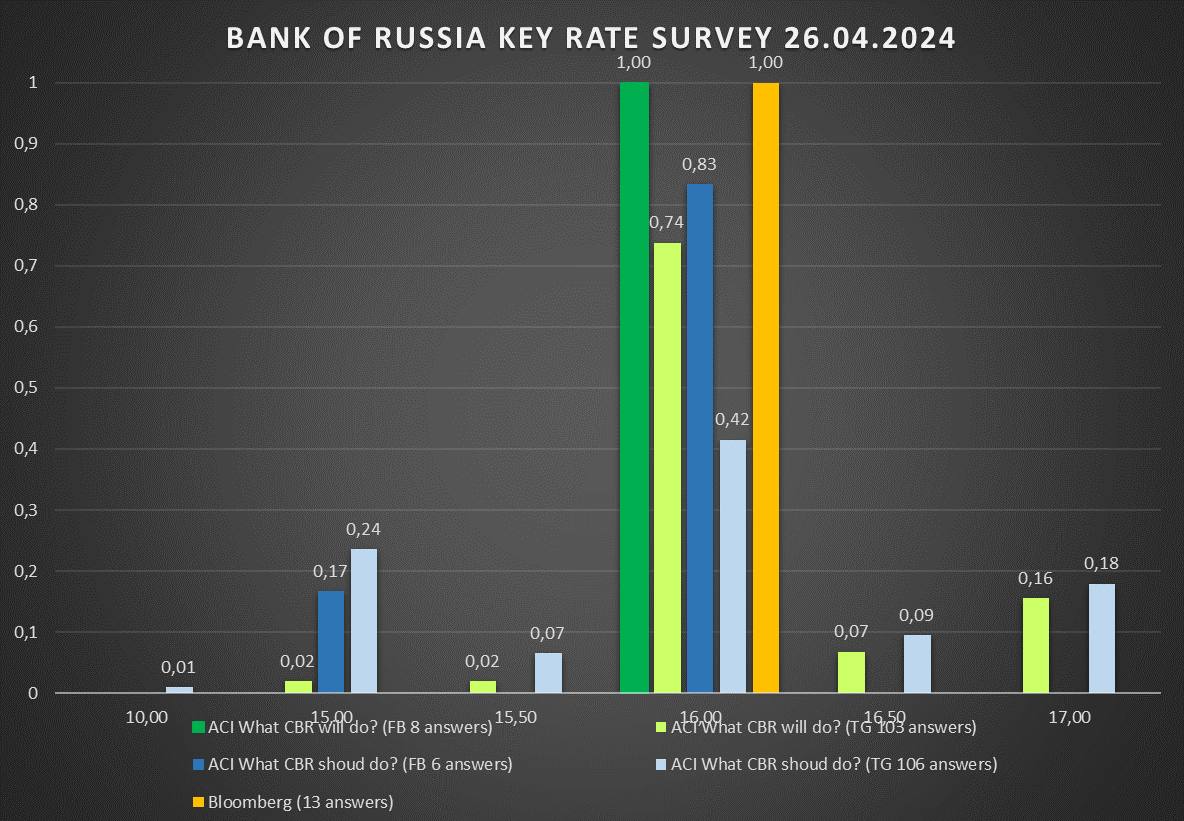

🔺Итак, подводим итоги наших опросов по ставке перед завтрашним заседанием СД

👉🏻 В целом, все категории участников уверены, что ставка останется без изменения. Мало того, сами бы так действовали на месте ЦБ. Однако, наша широкая аудитория, включающая не только членов ACI, разошлась во мнении о том, какой должна быть ставка. Только 42% голосовали бы за её сохранение на текущем уровне.

Завтра в 18:00 подключайтесь к нам онлайн в Pro Markets - ACI Russia ‼️ Вместе с Григорием Жирновым, Александром Исаковым и Виктором Тунёвым будем обсуждать решение Банка России

👉🏻 В целом, все категории участников уверены, что ставка останется без изменения. Мало того, сами бы так действовали на месте ЦБ. Однако, наша широкая аудитория, включающая не только членов ACI, разошлась во мнении о том, какой должна быть ставка. Только 42% голосовали бы за её сохранение на текущем уровне.

Завтра в 18:00 подключайтесь к нам онлайн в Pro Markets - ACI Russia ‼️ Вместе с Григорием Жирновым, Александром Исаковым и Виктором Тунёвым будем обсуждать решение Банка России

25 Apr'24 19:13

8️⃣Аналитики «Тинькофф Инвестиций» улучшили взгляд на рынок акций и отобрали 8 самых перспективных бумаг на этот год

По подсчетам экспертов, индекс Мосбиржи к концу года может достичь 3600–3800 пунктов, что на 4–10% выше текущего уровня. При этом рост отдельных акций может быть существенно выше роста индекса.

Восемь самых перспективных бумаг по мнению аналитиков:

▪️«Яндекс». Целевая цена — на пересмотре.

▪️ЛУКОЙЛ. Целевая цена — ₽8500, потенциал роста — 8,8%.

▪️X5 Group. Целевая цена — ₽3260, потенциал роста — 16,5%.

▪️«Самолет». Целевая цена — ₽4400, потенциал роста — 17%.

▪️«Русагро». Целевая цена — ₽1700, потенциал роста — 8,9%.

▪️Henederson. Целевая цена — ₽810, потенциал роста — 12%.

▪️«Юнипро». Целевая цена — ₽3, потенциал роста — 39,1%.

▪️Сбербанк. Целевая цена — ₽331, потенциал роста — 7,5%.

Подробнее ➡️ «Тинькофф Инвестиции» назвали 8 самых перспективных акций на 2024 год

@selfinvestor

По подсчетам экспертов, индекс Мосбиржи к концу года может достичь 3600–3800 пунктов, что на 4–10% выше текущего уровня. При этом рост отдельных акций может быть существенно выше роста индекса.

«На рынке акций советуем инвесторам фокусироваться на компаниях внутреннего спроса и средней капитализации, так как считаем, что у экспортеров сейчас мало драйверов для роста за исключением дивидендов за 2023 год», — говорится в обновленной стратегии «Тинькофф Инвестиций».

Восемь самых перспективных бумаг по мнению аналитиков:

▪️«Яндекс». Целевая цена — на пересмотре.

▪️ЛУКОЙЛ. Целевая цена — ₽8500, потенциал роста — 8,8%.

▪️X5 Group. Целевая цена — ₽3260, потенциал роста — 16,5%.

▪️«Самолет». Целевая цена — ₽4400, потенциал роста — 17%.

▪️«Русагро». Целевая цена — ₽1700, потенциал роста — 8,9%.

▪️Henederson. Целевая цена — ₽810, потенциал роста — 12%.

▪️«Юнипро». Целевая цена — ₽3, потенциал роста — 39,1%.

▪️Сбербанк. Целевая цена — ₽331, потенциал роста — 7,5%.

Подробнее ➡️ «Тинькофф Инвестиции» назвали 8 самых перспективных акций на 2024 год

@selfinvestor

25 Apr'24 19:10

📊Рейтинговые действия за 25.04.2024:

❌ Облигации Легенда (2 выпуска) отозван 25.04.2024

❌ ООО "ЛЕГЕНДА" отозван 25.04.2024

❌ Облигации Легенда (2 выпуска) отозван 25.04.2024

❌ ООО "ЛЕГЕНДА" отозван 25.04.2024

25 Apr'24 19:00

Ⓜ️ Алексей Моисеев поздравил победителей конкурса эссе в рамках проекта «День рубля»

Около 20 ребят со всей страны, чьи эссе на финансовую тему были отобраны жюри, посетили Минфин России и получили благодарность от организаторов проекта.

На этом их программа не закончилась!

➡️они посетили выставку «Россия» на ВДНХ,

➡️ответили на вопросы финансовой игры про эволюцию рубля в условиях цифровой экономики,

➡️погуляли с экскурсией по старейшему московскому району – Китай-Городу.

Замминистра финансов Алексей Моисеев посоветовал ребятам после окончания университета присмотреться к работе в Минфине:

Поздравляем победителей! Как прошла встреча, смотрите в видео 👇

@minfin

Около 20 ребят со всей страны, чьи эссе на финансовую тему были отобраны жюри, посетили Минфин России и получили благодарность от организаторов проекта.

На этом их программа не закончилась!

➡️они посетили выставку «Россия» на ВДНХ,

➡️ответили на вопросы финансовой игры про эволюцию рубля в условиях цифровой экономики,

➡️погуляли с экскурсией по старейшему московскому району – Китай-Городу.

Замминистра финансов Алексей Моисеев посоветовал ребятам после окончания университета присмотреться к работе в Минфине:

«Я часто слышу от финансистов, что у нас не хватает квалифицированных кадров среди молодежи. Читая эссе ребят-победителей конкурса, понимаю, что это совсем не так. Растет поколение, которое может в будущем продолжить работу, которая ведется Минфином России и Банком России в финансовой сфере», — отметил он.

Поздравляем победителей! Как прошла встреча, смотрите в видео 👇

@minfin

25 Apr'24 18:46

🟡 Как копить на будущее с умом, получая максимум от своих вложений?

Министр финансов России Антон Силуанов в интервью телеканалу «Россия 24» рассказал:

▶️ почему инвестиции в акции и облигации выгоднее, чем банковский вклад;

▶️ какие бонусы и гарантии от государства получает участник Программы долгосрочных сбережений;

▶️ как инвестировать и получать налоговые льготы;

▶️ сохранится ли позитивная динамика с доходами бюджета?

🔘 Ответы на эти вопросы смотрите в полной записи беседы, которая прошла на выставке «Россия» на ВДНХ 👆

@minfin

Министр финансов России Антон Силуанов в интервью телеканалу «Россия 24» рассказал:

▶️ почему инвестиции в акции и облигации выгоднее, чем банковский вклад;

▶️ какие бонусы и гарантии от государства получает участник Программы долгосрочных сбережений;

▶️ как инвестировать и получать налоговые льготы;

▶️ сохранится ли позитивная динамика с доходами бюджета?

🔘 Ответы на эти вопросы смотрите в полной записи беседы, которая прошла на выставке «Россия» на ВДНХ 👆

@minfin

25 Apr'24 18:26

💼 Аналитики инвестбанка «Синара» рейтинги по акциям компаний российского технологического сектора

📱 «Яндекс». Целевая цена — ₽4000, рейтинг «продавать». Аналитики отмечают, что с начала года акции подорожали более чем на 60% и сейчас котировки уже отражают фундаментальный потенциал роста российского бизнеса компании. Однако в «Синаре» подчеркнули, что благодаря цифровизации и уходу зарубежных рекламных платформ бизнес компании продолжит расти.

📦 Ozon. Целевая цена — ₽3700, рейтинг «продавать». С начала года бумаги компании выросли более чем на 38% и сейчас котировки уже превышают выставленный таргет. Рынок, как предполагается, уже оценил позитивные перспективы компании.

📱 ЦИАН. Целевая цена — ₽940, рейтинг «держать». Аналитики считают, что у акций компании существенный потенциал роста благодаря восстановлению рынка недвижимости. 22 апреля также стало известно о планах «переезда» компании в Россию.

📱 МТС. Целевая цена — ₽330, рейтинг «держать». Рейтинг снижен после роста котировок в последние недели. В то же время аналитики отмечают, что компания постепенно диверсифицирует бизнес, при этом доходы от новых сегментов растут более высокими темпами, чем от услуг связи.

Оценки по акциям других компаний сектора смотрите ➡️ В инвестбанке «Синара» обновили оценки для бумаг технологического сектора

@selfinvestor

📱 «Яндекс». Целевая цена — ₽4000, рейтинг «продавать». Аналитики отмечают, что с начала года акции подорожали более чем на 60% и сейчас котировки уже отражают фундаментальный потенциал роста российского бизнеса компании. Однако в «Синаре» подчеркнули, что благодаря цифровизации и уходу зарубежных рекламных платформ бизнес компании продолжит расти.

📦 Ozon. Целевая цена — ₽3700, рейтинг «продавать». С начала года бумаги компании выросли более чем на 38% и сейчас котировки уже превышают выставленный таргет. Рынок, как предполагается, уже оценил позитивные перспективы компании.

📱 ЦИАН. Целевая цена — ₽940, рейтинг «держать». Аналитики считают, что у акций компании существенный потенциал роста благодаря восстановлению рынка недвижимости. 22 апреля также стало известно о планах «переезда» компании в Россию.

📱 МТС. Целевая цена — ₽330, рейтинг «держать». Рейтинг снижен после роста котировок в последние недели. В то же время аналитики отмечают, что компания постепенно диверсифицирует бизнес, при этом доходы от новых сегментов растут более высокими темпами, чем от услуг связи.

Оценки по акциям других компаний сектора смотрите ➡️ В инвестбанке «Синара» обновили оценки для бумаг технологического сектора

@selfinvestor

25 Apr'24 18:15

▶️ Через месяц - 23-24 мая - Санкт-Петербург будет гостеприимно встречать участников Investfunds Forum XV - конференции институциональных инвесторов.

⏰ Если вы еще не успели зарегистрироваться, то сейчас самое время это сделать!

⭐ Зарегистрироваться

⭐ Условия и стоимость участия

💬 Спикеры и участники обсудят:

• Инфраструктура коллективных инвестиций: путь к цифровизации

• Инвестидеи: курс на успех

• Роль процентных ПФИ в будущем институциональных денег

• Пенсионная индустрия

• Страховая индустрия

🖥 Программа конференции доступна здесь 👈

☄️ И куда же без традиционной неформальной части конференции, заботливо подготовленной командой Cbonds Congress? Мы приложили максимум усилий, чтобы вы могли пообщаться с единомышленниками и наладить деловые контакты в непринужденной обстановке.

До встречи в Санкт-Петербурге!

⏰ Если вы еще не успели зарегистрироваться, то сейчас самое время это сделать!

⭐ Зарегистрироваться

⭐ Условия и стоимость участия

💬 Спикеры и участники обсудят:

• Инфраструктура коллективных инвестиций: путь к цифровизации

• Инвестидеи: курс на успех

• Роль процентных ПФИ в будущем институциональных денег

• Пенсионная индустрия

• Страховая индустрия

🖥 Программа конференции доступна здесь 👈

☄️ И куда же без традиционной неформальной части конференции, заботливо подготовленной командой Cbonds Congress? Мы приложили максимум усилий, чтобы вы могли пообщаться с единомышленниками и наладить деловые контакты в непринужденной обстановке.

До встречи в Санкт-Петербурге!

25 Apr'24 18:01

📊 Для повышения прозрачности рынка предлагается уточнить правила предоставления лицензий производителям спирта

Для получения лицензии на производство будет необходимо подтвердить источники денежных средств, вносимых в уставной капитал компании. Проект Постановления Правительства РФ размещен на федеральном портале нормативно-правовых актов.

Использовать заемные средства при формировании уставного капитала будет нельзя. Правила коснутся производителей этилового спирта, за исключением этилового спирта из непищевого сырья растительного происхождения, дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового, ромового и винодельческой продукции.

Поскольку в уставной капитал денежные средства могут вноситься не только юридическими, но и физическими лицами, Правилами предусматриваются разные формы подачи документов.

@minfin

Для получения лицензии на производство будет необходимо подтвердить источники денежных средств, вносимых в уставной капитал компании. Проект Постановления Правительства РФ размещен на федеральном портале нормативно-правовых актов.

Использовать заемные средства при формировании уставного капитала будет нельзя. Правила коснутся производителей этилового спирта, за исключением этилового спирта из непищевого сырья растительного происхождения, дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового, ромового и винодельческой продукции.

Поскольку в уставной капитал денежные средства могут вноситься не только юридическими, но и физическими лицами, Правилами предусматриваются разные формы подачи документов.

«Предлагаемые правила позволят повысить прозрачность деятельности производителей этилового спирта, а также избежать правонарушений, в том числе по неуплате налогов, связанных с низкой платежеспособностью организаций», — отметил директор Департамента таможенной политики и регулирования алкогольного и табачного рынков Никита Золкин.

@minfin

25 Apr'24 17:50

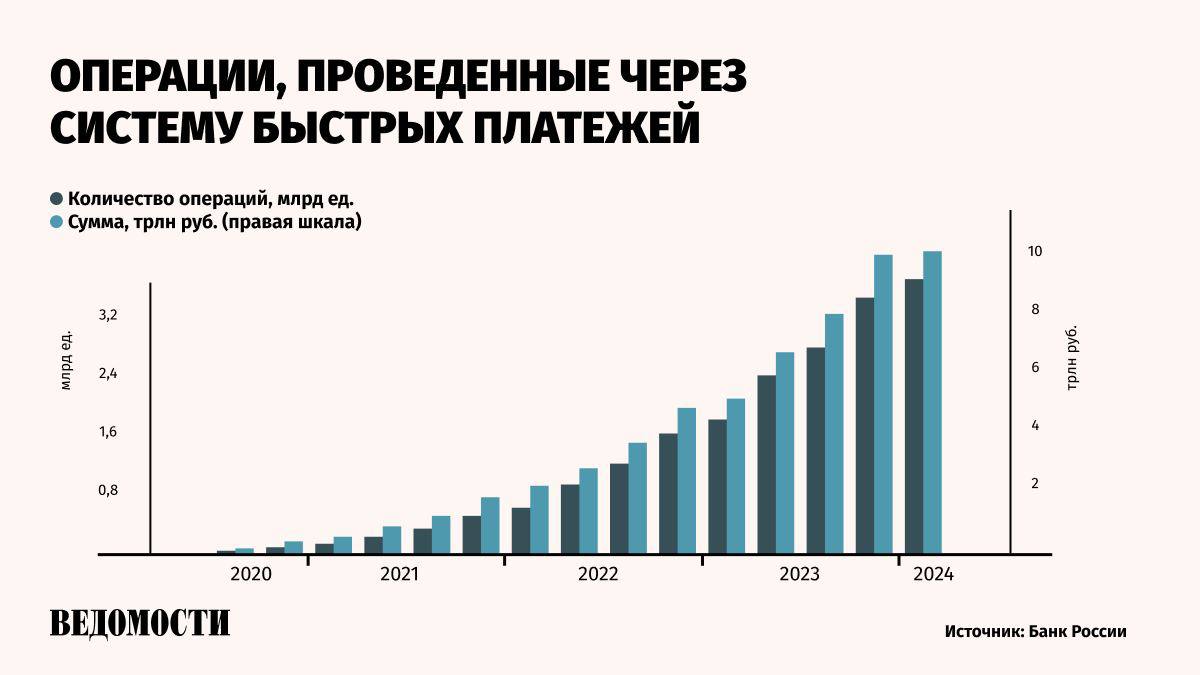

В первом квартале 2024 года через Систему быстрых платежей (СБП) прошло в два раза больше операций, чем за аналогичный период прошлого года, сообщает Центральный банк России.

🟢Средняя сумма перевода составила 5,1 тысяч рублей. Наибольшее количество переводов было совершено в марте 2024 года — 40% от общего количества операций за квартал.

🟢Каждая четвертая операция, которую проводили через СБП в первом квартале 2024 года, была связана с оплатой товаров или услуг. Суммарно граждане потратили около 1,2 трлн рублей почти на 700 млн покупок.

🟢Стабильно растет число торговых и сервисных предприятий, которые подключают оплату через СБП. На 1 апреля их насчитывалось свыше 1,6 млн, что на 10% больше, чем на начало текущего года.

@vedomosti

🟢Средняя сумма перевода составила 5,1 тысяч рублей. Наибольшее количество переводов было совершено в марте 2024 года — 40% от общего количества операций за квартал.

🟢Каждая четвертая операция, которую проводили через СБП в первом квартале 2024 года, была связана с оплатой товаров или услуг. Суммарно граждане потратили около 1,2 трлн рублей почти на 700 млн покупок.

🟢Стабильно растет число торговых и сервисных предприятий, которые подключают оплату через СБП. На 1 апреля их насчитывалось свыше 1,6 млн, что на 10% больше, чем на начало текущего года.

@vedomosti

✅ Каждая четвертая операция в СБП — это оплата товара или услуги

🔵 В первом квартале 2024 года через Систему быстрых платежей (СБП) прошло более 2,5 миллиарда операций на общую сумму свыше 10,5 триллиона рублей. Это в два раза больше, чем за аналогичный период прошлого года.

🔵 Каждая четвертая операция, которую проводили через СБП с января по март 2024 года, была связана с оплатой товаров или услуг. Суммарно граждане потратили около 1,2 триллиона рублей почти на 700 миллионов покупок. Эти значения превышают показатели первого квартала 2023 года в три раза.

🔵 Стабильно растет число торговых и сервисных предприятий, которые подключают оплату через СБП. На 1 апреля их насчитывалось свыше 1,6 миллиона, что на 10% больше, чем на начало текущего года. При этом количество малых и средних компаний, подключивших этот сервис, уже превышает пятую часть от всех зарегистрированных в стране.

🔵 В первом квартале 2024 года через Систему быстрых платежей (СБП) прошло более 2,5 миллиарда операций на общую сумму свыше 10,5 триллиона рублей. Это в два раза больше, чем за аналогичный период прошлого года.

🔵 Каждая четвертая операция, которую проводили через СБП с января по март 2024 года, была связана с оплатой товаров или услуг. Суммарно граждане потратили около 1,2 триллиона рублей почти на 700 миллионов покупок. Эти значения превышают показатели первого квартала 2023 года в три раза.

🔵 Стабильно растет число торговых и сервисных предприятий, которые подключают оплату через СБП. На 1 апреля их насчитывалось свыше 1,6 миллиона, что на 10% больше, чем на начало текущего года. При этом количество малых и средних компаний, подключивших этот сервис, уже превышает пятую часть от всех зарегистрированных в стране.

25 Apr'24 17:46

🔔 Компании платят за IPO до 20% от объема привлеченных на нем средств

Компании, в последнее время проводившие первичные (IPO) и прямые (DPO) публичные размещения своих акций на бирже, платили за них порядка 10 - 20% от привлеченных в рамках IPO или DPO средств, оценила ИК «Юнисервис Капитал». С такой оценкой согласны источники Frank Media из нескольких компаний, ставших в последнее время публичными.

Чем крупнее IPO, тем меньше относительные траты эмитента. В среднем они колеблются около 10%: у крупных размещений – ниже 10%, у мелких – выше.

💭 Привлечение и институционального, и розничного спроса обходится эмитентам недешево», - резюмируют в ИК «Юнисервис Капитал».

От том сколько стоит сегодня провести IPO,

❤️ Читайте подробнее на сайте

@fm_invest

Компании, в последнее время проводившие первичные (IPO) и прямые (DPO) публичные размещения своих акций на бирже, платили за них порядка 10 - 20% от привлеченных в рамках IPO или DPO средств, оценила ИК «Юнисервис Капитал». С такой оценкой согласны источники Frank Media из нескольких компаний, ставших в последнее время публичными.

Чем крупнее IPO, тем меньше относительные траты эмитента. В среднем они колеблются около 10%: у крупных размещений – ниже 10%, у мелких – выше.

💭 Привлечение и институционального, и розничного спроса обходится эмитентам недешево», - резюмируют в ИК «Юнисервис Капитал».

От том сколько стоит сегодня провести IPO,

❤️ Читайте подробнее на сайте

@fm_invest

25 Apr'24 17:44

🔘 С мая НСПК вводит контроль за торговыми точками в части мошенничества

С 1 мая Национальная система платежных карт (НСПК) будет контролировать уровень мошенничества в торговых точках, сказал заместитель директора операционно-технологического департамента НСПК Георгий Дорофеев во время выступления на форуме «Антифродум-2024».

Если торговая точка в течение трех месяцев подряд нарушает предельный уровень фрода: 25 базисных пунктов, либо 25 операций, либо будут выявлены мошеннические операции на сумму более 250 тысяч рублей, у банка появится возможность опротестовать операции, которые сейчас он опротестовать не может, объяснил он.

❤️ Читайте подробнее на сайте

@frank_media

С 1 мая Национальная система платежных карт (НСПК) будет контролировать уровень мошенничества в торговых точках, сказал заместитель директора операционно-технологического департамента НСПК Георгий Дорофеев во время выступления на форуме «Антифродум-2024».

Если торговая точка в течение трех месяцев подряд нарушает предельный уровень фрода: 25 базисных пунктов, либо 25 операций, либо будут выявлены мошеннические операции на сумму более 250 тысяч рублей, у банка появится возможность опротестовать операции, которые сейчас он опротестовать не может, объяснил он.

❤️ Читайте подробнее на сайте

@frank_media

25 Apr'24 17:33

📺 Кирилл Таченников, директор аналитического департамента Инвестиционного банка Синара, сегодня в прямом эфире телеканала РБК ТВ обсудил с ведущим дивидендный сезон в РФ

https://www.youtube.com/watch?v=1HA0GMTznaQ

@Sinara_finance

https://www.youtube.com/watch?v=1HA0GMTznaQ

@Sinara_finance

Недельная инфляция и ставка ЦБ: что ждать от регулятора. Дивидендный портфель из российских акций

Подписывайтесь на канал:

https://www.youtube.com/channel/UCD23js7wHnyG_yhimDMpLpg?sub_confirmation=1

---------------------

📌 ИНВЕST Weekend ...

https://www.youtube.com/channel/UCD23js7wHnyG_yhimDMpLpg?sub_confirmation=1

---------------------

📌 ИНВЕST Weekend ...

25 Apr'24 17:25

🏛 В пятницу ЦБ примет решение по ключевой ставке, а также обновит среднесрочный прогноз. Ожидается, что регулятор вновь сохранит ставку на уровне 16%. Такой исход прогнозируют все 30 опрошенных РБК аналитиков крупнейших банков и инвестиционных компаний.

▪️Наталия Орлова, главный экономист Альфа-Банка: Прогноз — сохранение ставки на уровне 16%.

«Накануне решения по ставке инфляционный фон ухудшается (инфляция ускорилась с 7,4% в декабре до 7,7% в марте, инфляционные ожидания компаний выросли до 19,9% в апреле). На наш взгляд, ставки на уровне 16% вполне достаточно, чтобы справиться с дополнительными инфляционными рисками».

▪️Игорь Рапохин, старший стратег по долговому рынку SberCIB Investment Research: прогноз — сохранение ставки на уровне 16%.

«Мы полагаем, что ЦБ повысит прогнозы средней ключевой ставки на 2024 и 2025 годы на 0,5-1 п. п. Инфляция начала замедляться в конце прошлого года, но устойчивость этого тренда пока вызывает сомнения. Потребительский спрос и кредитование растут сильнее, чем ожидал регулятор. На рынке труда усиливается конкуренция за работников, что ограничивает производственные возможности экономики. В связи с этим нужно больше времени, чтобы влияние жесткой денежно-кредитной политики стал более явным».

▪️Аналитики «БКС Мир Инвестиций»: Прогноз — сохранение ставки на уровне 16%.

«Инфляция не замедляется, а без этого Банк России не может начать снижать ставку. Отсутствие выраженного тренда на замедление роста цен и намерение ЦБ достичь цели по инфляции до конца года говорят в пользу повышения ставки. Тем не менее мы ожидаем, что вместо повышения будет выбрана стратегия удлинения периода 16%-ной ставки».

🏛 В то же время среди опрошенных не оказалось единого мнения относительно того, когда ЦБ приступит к снижению ставки.

▪️Национальное рейтинговое агентство (НРА): «Исходя из наблюдающегося «липкого» инфляционного тренда вокруг 6%, НРА продолжает прогнозировать, что смягчение ДКП начнется не раньше сентября 2024 года. Его темпы будут невысокими». Прогноз НРА по ставке на конец года — 13.5%–14.5%, ближе к верхней границе.

▪️Аналитики «БКС Мир Инвестиций»: «Основной период снижения ставки придется на четвертый квартал 2024 года. Мы сохраняем наш прогноз 12% на конец года, однако есть вероятность более жесткого развития событий с менее выраженным потенциалом снижения ставки».

▪️Андрей Мелащенко, экономист «Ренессанс Капитала» по России и СНГ+: Цикл снижения ключевой ставки может начаться уже в июне-июле. Однако шаг первого снижения может быть куда меньше, чем мы ожидали ранее (50–100 б.п. против 200 б.п.). По итогам 2024 года ключевая ставка может быть снижена вплоть до 12%.

@selfinvestor

▪️Наталия Орлова, главный экономист Альфа-Банка: Прогноз — сохранение ставки на уровне 16%.

«Накануне решения по ставке инфляционный фон ухудшается (инфляция ускорилась с 7,4% в декабре до 7,7% в марте, инфляционные ожидания компаний выросли до 19,9% в апреле). На наш взгляд, ставки на уровне 16% вполне достаточно, чтобы справиться с дополнительными инфляционными рисками».

▪️Игорь Рапохин, старший стратег по долговому рынку SberCIB Investment Research: прогноз — сохранение ставки на уровне 16%.

«Мы полагаем, что ЦБ повысит прогнозы средней ключевой ставки на 2024 и 2025 годы на 0,5-1 п. п. Инфляция начала замедляться в конце прошлого года, но устойчивость этого тренда пока вызывает сомнения. Потребительский спрос и кредитование растут сильнее, чем ожидал регулятор. На рынке труда усиливается конкуренция за работников, что ограничивает производственные возможности экономики. В связи с этим нужно больше времени, чтобы влияние жесткой денежно-кредитной политики стал более явным».

▪️Аналитики «БКС Мир Инвестиций»: Прогноз — сохранение ставки на уровне 16%.

«Инфляция не замедляется, а без этого Банк России не может начать снижать ставку. Отсутствие выраженного тренда на замедление роста цен и намерение ЦБ достичь цели по инфляции до конца года говорят в пользу повышения ставки. Тем не менее мы ожидаем, что вместо повышения будет выбрана стратегия удлинения периода 16%-ной ставки».

🏛 В то же время среди опрошенных не оказалось единого мнения относительно того, когда ЦБ приступит к снижению ставки.

▪️Национальное рейтинговое агентство (НРА): «Исходя из наблюдающегося «липкого» инфляционного тренда вокруг 6%, НРА продолжает прогнозировать, что смягчение ДКП начнется не раньше сентября 2024 года. Его темпы будут невысокими». Прогноз НРА по ставке на конец года — 13.5%–14.5%, ближе к верхней границе.

▪️Аналитики «БКС Мир Инвестиций»: «Основной период снижения ставки придется на четвертый квартал 2024 года. Мы сохраняем наш прогноз 12% на конец года, однако есть вероятность более жесткого развития событий с менее выраженным потенциалом снижения ставки».

▪️Андрей Мелащенко, экономист «Ренессанс Капитала» по России и СНГ+: Цикл снижения ключевой ставки может начаться уже в июне-июле. Однако шаг первого снижения может быть куда меньше, чем мы ожидали ранее (50–100 б.п. против 200 б.п.). По итогам 2024 года ключевая ставка может быть снижена вплоть до 12%.

@selfinvestor

25 Apr'24 17:24

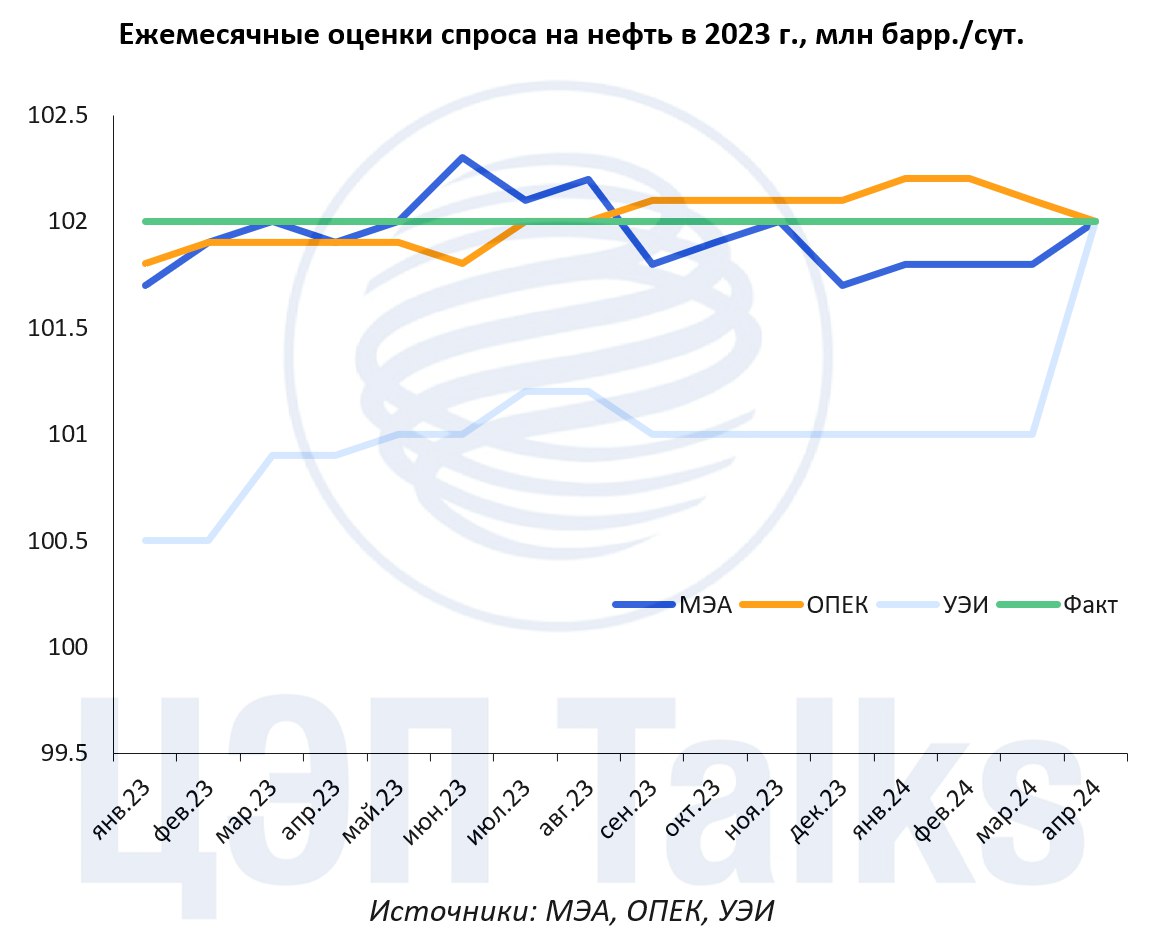

Кто лучше оценивает глобальный спрос на нефть?

После долгих споров аналитические агентства только в этом месяце пришли к консенсусу, что глобальный спрос на нефть в 2023 г. составил 102 млн барр./сут. Чьи оценки в течение прошлого года были ближе к реальному показателю?

▪️ Управление энергетической информации (УЭИ) США в 2023 г. недооценивало рост спроса на нефть. Помимо этого, с сентября по март УЭИ не меняли своих оценок и были самыми консервативными.

▪️ Международное энергетическое агентство (МЭА) показало наибольшую гибкость при прогнозировании. МЭА меняло свои оценки глобального спроса на нефть ежемесячно, исходя из текущей конъюнктуры на рынке.

▪️ ОПЕК была наиболее оптимистична и более точна в своих оценках. Прогнозы ОПЕК в течение всего прошлого года были максимально приближены к фактическому показателю спроса на нефть в мире в 2023 г.

Какие оценки по глобальному спросу на нефть в 2024 г.?

ОПЕК также наиболее оптимистична настроена в своих оценках и предполагает, что спрос на нефть в 2024 г. вырастет на 2,5 млн барр./cут. При этом МЭА и УЭИ более консервативны и оценивают рост спроса на нефть на 1,2 и 0,9 млн барр./сут. соответственно. Такое различие связано с разными оценками роста экономики и спроса на черное золото в Китае.

После долгих споров аналитические агентства только в этом месяце пришли к консенсусу, что глобальный спрос на нефть в 2023 г. составил 102 млн барр./сут. Чьи оценки в течение прошлого года были ближе к реальному показателю?

▪️ Управление энергетической информации (УЭИ) США в 2023 г. недооценивало рост спроса на нефть. Помимо этого, с сентября по март УЭИ не меняли своих оценок и были самыми консервативными.

▪️ Международное энергетическое агентство (МЭА) показало наибольшую гибкость при прогнозировании. МЭА меняло свои оценки глобального спроса на нефть ежемесячно, исходя из текущей конъюнктуры на рынке.

▪️ ОПЕК была наиболее оптимистична и более точна в своих оценках. Прогнозы ОПЕК в течение всего прошлого года были максимально приближены к фактическому показателю спроса на нефть в мире в 2023 г.

Какие оценки по глобальному спросу на нефть в 2024 г.?

ОПЕК также наиболее оптимистична настроена в своих оценках и предполагает, что спрос на нефть в 2024 г. вырастет на 2,5 млн барр./cут. При этом МЭА и УЭИ более консервативны и оценивают рост спроса на нефть на 1,2 и 0,9 млн барр./сут. соответственно. Такое различие связано с разными оценками роста экономики и спроса на черное золото в Китае.

25 Apr'24 17:04

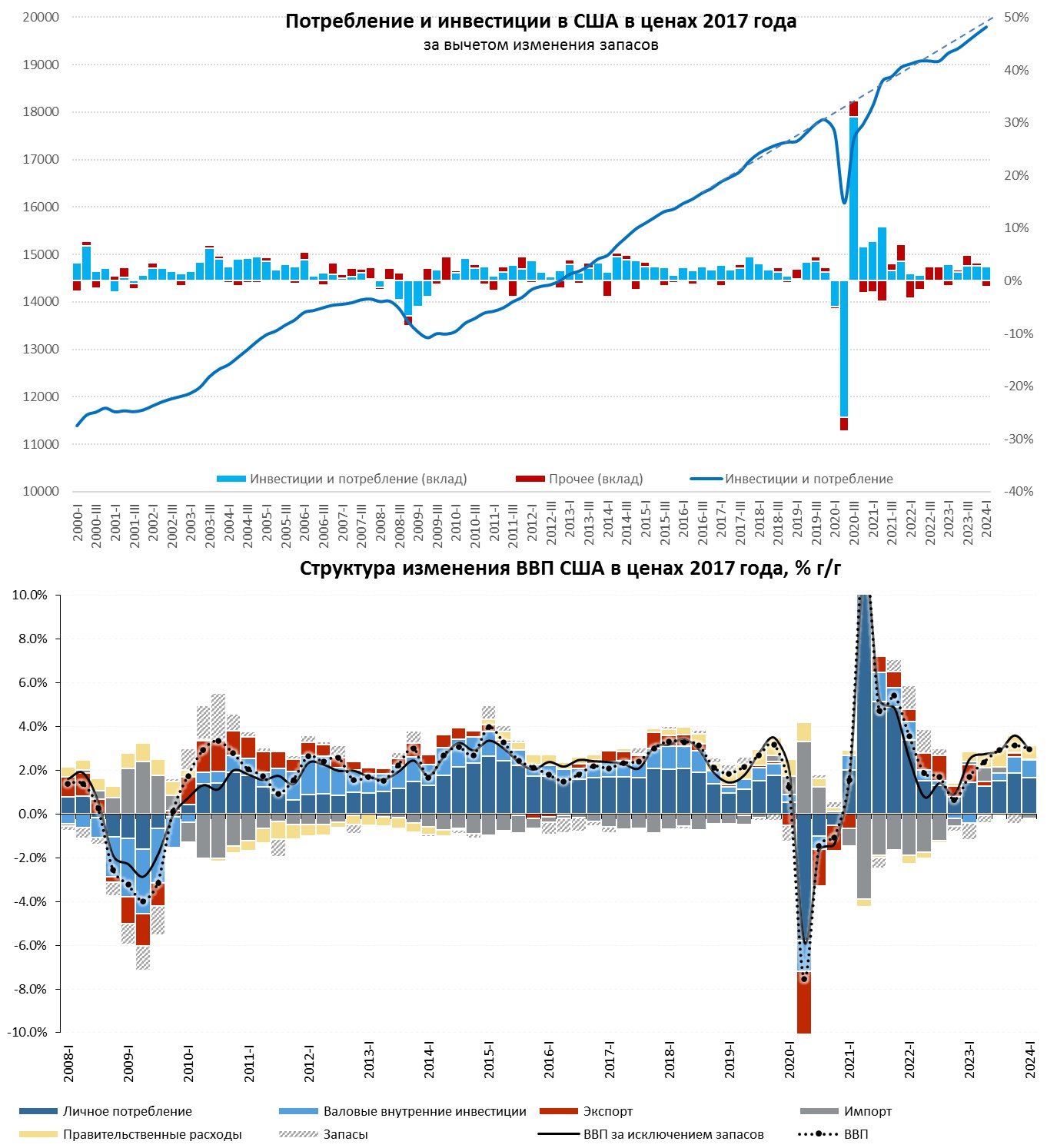

США: рост за счет потребления

Экономика США в первом квартале зафиксировала замедление до 1.6% (saar), что соответствует квартальному росту 0.4% кв/кв, годовой прирост ВВП замедлился до 3% г/г. Фактически весь прирост экономики был обусловлен ростом потребления, вклад которого в прирост 1.7 п.п. ВВП, причем рост сконцентрирован исключительно в секторе услуг (1.8 п.п. ВВП), а вот рост потребления товаров нет (вклад -0.1 п.п ВВП).

С инвестициями все похуже, хотя положительный вклад в рост ВВП на уровне 0.9 п.п. есть, большая часть его обусловлена инвестициями в интеллектуальную собственность (достаточно виртуальными) и жилую недвижимость. При этом, динамика запасов второй квартал отрицательна, что может говорить скорее в пользу больших рисков инфляции.

Чистый экспорт в этот раз дал отрицательный вклад в рост ВВП (-1 п.п) по причине существенного роста импорта. Вклад госрасходов в рост ВВП снизился до 0.2 п.п.

Вклад потребления и инвестиций в рост ВВП был 2.6 п.п. против 2.8 п.п. кварталом ранее, т.е. здесь все стабильно растет, но этот рост сопровождался сокращением запасов и увеличением импорта.

Если смотреть в целом – то мы видим рост потребления, рост импорта и сокращение запасов, что скорее инфляционная история, что и выражается в росте дефлятора ВВП до 3%, а дефлятора потребления до 3.4%.

P.S.: Несмотря на замедление роста ВВП отчет скорее проинфляционный ... UST 10 выше 4.7%, что логично.

@truecon

Экономика США в первом квартале зафиксировала замедление до 1.6% (saar), что соответствует квартальному росту 0.4% кв/кв, годовой прирост ВВП замедлился до 3% г/г. Фактически весь прирост экономики был обусловлен ростом потребления, вклад которого в прирост 1.7 п.п. ВВП, причем рост сконцентрирован исключительно в секторе услуг (1.8 п.п. ВВП), а вот рост потребления товаров нет (вклад -0.1 п.п ВВП).

С инвестициями все похуже, хотя положительный вклад в рост ВВП на уровне 0.9 п.п. есть, большая часть его обусловлена инвестициями в интеллектуальную собственность (достаточно виртуальными) и жилую недвижимость. При этом, динамика запасов второй квартал отрицательна, что может говорить скорее в пользу больших рисков инфляции.

Чистый экспорт в этот раз дал отрицательный вклад в рост ВВП (-1 п.п) по причине существенного роста импорта. Вклад госрасходов в рост ВВП снизился до 0.2 п.п.

Вклад потребления и инвестиций в рост ВВП был 2.6 п.п. против 2.8 п.п. кварталом ранее, т.е. здесь все стабильно растет, но этот рост сопровождался сокращением запасов и увеличением импорта.

Если смотреть в целом – то мы видим рост потребления, рост импорта и сокращение запасов, что скорее инфляционная история, что и выражается в росте дефлятора ВВП до 3%, а дефлятора потребления до 3.4%.

P.S.: Несмотря на замедление роста ВВП отчет скорее проинфляционный ... UST 10 выше 4.7%, что логично.

@truecon

25 Apr'24 17:04

💬 Антон Силуанов: устойчивый бюджет — гарантия финансового суверенитета

Об этом заявил Министр финансов России, выступая на заседании Съезда РСПП. Он назвал ключевые приоритеты бюджетной политики до 2030 года.

Выделили главные тезисы:

↪️ Работа над шестилетним финансовым планом уже ведется. Ключевой приоритет — проведение ответственной бюджетной политики, это позволит минимизировать влияние санкций;

↪️ Обеспечение первичного структурного баланса с 2025 года будет сдерживать инфляционные процессы и ускорит возвращение процентных ставок к нормальному уровню;

↪️ Должны быть обеспечены стабильные и предсказуемые условия налогообложения, соответствующие принципам справедливости и создания равных условий. Необходимо зафиксировать контуры налоговой системы до 2030 г.

↪️ Налоговые меры будут направлены на стимулирование инвестиционной активности компаний. Предлагается расширение использования механизма инвестиционного налогового вычета;

↪️ Предложения по донастройке налоговой системы планируется обсудить с бизнесом и Парламентом в середине мая и принять соответствующие законопроекты в весеннюю сессию;

↪️ Бюджетная поддержка бизнеса будет нацелена на обеспечение технологического суверенитета. Только в текущую трехлетку ее объем составит почти 3 трлн рублей — тренд будет протянут на 2025-2027 годы;

↪️ При поддержке государства у бизнеса есть хорошие шансы вложиться в новые высокотехнологичные отрасли. В первую очередь, будут привлекаться компании, которые смогут предложить наиболее интересные проекты и больше участвовать собственным капиталом. Государство поддержит спрос через офсетные контракты.

@minfin

Об этом заявил Министр финансов России, выступая на заседании Съезда РСПП. Он назвал ключевые приоритеты бюджетной политики до 2030 года.

Выделили главные тезисы:

↪️ Работа над шестилетним финансовым планом уже ведется. Ключевой приоритет — проведение ответственной бюджетной политики, это позволит минимизировать влияние санкций;

↪️ Обеспечение первичного структурного баланса с 2025 года будет сдерживать инфляционные процессы и ускорит возвращение процентных ставок к нормальному уровню;

↪️ Должны быть обеспечены стабильные и предсказуемые условия налогообложения, соответствующие принципам справедливости и создания равных условий. Необходимо зафиксировать контуры налоговой системы до 2030 г.

↪️ Налоговые меры будут направлены на стимулирование инвестиционной активности компаний. Предлагается расширение использования механизма инвестиционного налогового вычета;

↪️ Предложения по донастройке налоговой системы планируется обсудить с бизнесом и Парламентом в середине мая и принять соответствующие законопроекты в весеннюю сессию;

↪️ Бюджетная поддержка бизнеса будет нацелена на обеспечение технологического суверенитета. Только в текущую трехлетку ее объем составит почти 3 трлн рублей — тренд будет протянут на 2025-2027 годы;

↪️ При поддержке государства у бизнеса есть хорошие шансы вложиться в новые высокотехнологичные отрасли. В первую очередь, будут привлекаться компании, которые смогут предложить наиболее интересные проекты и больше участвовать собственным капиталом. Государство поддержит спрос через офсетные контракты.

@minfin

25 Apr'24 16:33

📺 Уже завтра разрешится главная макроинтрига последнего месяца — ЦБ примет решение по ставке. Конкретно сейчас все говорит в пользу сохранения 16%. Но если посмотреть на ситуацию широко, то вскоре возможен позитивный сигнал о снижении. Подробности у портфельного управляющего УК «Альфа-Капитал» Евгения Жорниста в рубрике 👇

@selfinvestor

@selfinvestor

25 Apr'24 16:33

📑Отчеты дня, часть 2: металлы и банк

ММК и ВТБ отчитались за 1-й квартал этого года по МСФО. Продолжаем разбирать показатели компаний с нашими аналитиками

🔹ММК (MAGN)

МСар = ₽0,6 трлн

Р/Е = 5

Результаты

- выручка: ₽193 млрд (+25,5%)

- EBITDA: ₽42 млрд (+28%)

- чистая прибыль: ₽23,7 млрд (+20,5%)

- FCF: ₽7,9 млрд (-40,5%)

- капвложения: ₽22 млрд (+15,5%)

- чистый долг: -₽96 млрд (+10%)

- чистый долг/EBITDA: -0,47х (-0,73х в 1кв23)

Рост выручки компания объясняет влиянием роста издержек и инфляционных факторов на цены. Динамика EBITDA вызвана в основном ростом затрат на основные сырьевые ресурсы из-за инфляции. Сокращение FCF отражает отток в оборотный капитал и рост капзатрат.

Во 2-м квартале ММК ожидает восстановление объема продаж, в первую очередь — премиальной продукции, на фоне окончания ремонтов и позитивной динамики металлопотребления.

По словам председателя СД компании Виктора Рашникова, ММК вскоре объявит рекомендацию по дивидендам. Точной даты он не сообщил.

Бумаги ММК (MAGN) после отчета почти никак не изменились.

🚀Мнение аналитиков МР

Отчет довольно сильный, а компания по-прежнему остается самой дешевой в своем секторе

Инвесторы очень ждут возврата к выплатам дивидендов и надеются, что будут также выплачены деньги из накопленной кубышки.

Мы также ожидаем, что компания все же заплатит инвесторам, однако конкретную цифру назвать пока затрудняемся.

🔹ВТБ (VTBR)

МСар = ₽0,6 трлн

P/E = 1,5

Результаты

- процентные доходы: ₽154 млрд (-12,5%)

- комиссионные доходы: ₽52 млрд (+23%)

- чистая прибыль: ₽122 млрд (-17%)

- ROE: 22,1% (36,8% за 1кв23)

Снижение чистой прибыли банк объясняет тем, что за 1-й квартал 2023 года была получена нерегулярная прибыль от операций с иностранной валютой и разовый эффект от приобретения РНКБ.

Топ-менеджер ВТБ Дмитрий Пьянов заявил, что за 2-й квартал ожидается прибыль больше, чем за 1-й. Кроме того, кредитная организация может пересмотреть вверх цель по чистой прибыли за 2024 год (сейчас таргет составляет ₽435 млрд).

Бумаги ВТБ (VTBR) после отчета растут на 2%

🚀Мнение аналитиков МР

Для банка ВТБ показывает неплохой результат

Прогнозы менеджеров выглядят довольно оптимистично, однако дивидендов, как мы помним, в ближайшее время ждать не стоит. Прибыль пойдет в капитал кредитной организации.

На текущий момент мы нейтрально смотрим на бумаги ВТБ в качестве инвестиций.

@marketpowercomics

ММК и ВТБ отчитались за 1-й квартал этого года по МСФО. Продолжаем разбирать показатели компаний с нашими аналитиками

🔹ММК (MAGN)

МСар = ₽0,6 трлн

Р/Е = 5

Результаты

- выручка: ₽193 млрд (+25,5%)

- EBITDA: ₽42 млрд (+28%)

- чистая прибыль: ₽23,7 млрд (+20,5%)

- FCF: ₽7,9 млрд (-40,5%)

- капвложения: ₽22 млрд (+15,5%)

- чистый долг: -₽96 млрд (+10%)

- чистый долг/EBITDA: -0,47х (-0,73х в 1кв23)

Рост выручки компания объясняет влиянием роста издержек и инфляционных факторов на цены. Динамика EBITDA вызвана в основном ростом затрат на основные сырьевые ресурсы из-за инфляции. Сокращение FCF отражает отток в оборотный капитал и рост капзатрат.

Во 2-м квартале ММК ожидает восстановление объема продаж, в первую очередь — премиальной продукции, на фоне окончания ремонтов и позитивной динамики металлопотребления.

По словам председателя СД компании Виктора Рашникова, ММК вскоре объявит рекомендацию по дивидендам. Точной даты он не сообщил.

Бумаги ММК (MAGN) после отчета почти никак не изменились.

🚀Мнение аналитиков МР

Отчет довольно сильный, а компания по-прежнему остается самой дешевой в своем секторе

Инвесторы очень ждут возврата к выплатам дивидендов и надеются, что будут также выплачены деньги из накопленной кубышки.

Мы также ожидаем, что компания все же заплатит инвесторам, однако конкретную цифру назвать пока затрудняемся.

🔹ВТБ (VTBR)

МСар = ₽0,6 трлн

P/E = 1,5

Результаты

- процентные доходы: ₽154 млрд (-12,5%)

- комиссионные доходы: ₽52 млрд (+23%)

- чистая прибыль: ₽122 млрд (-17%)

- ROE: 22,1% (36,8% за 1кв23)

Снижение чистой прибыли банк объясняет тем, что за 1-й квартал 2023 года была получена нерегулярная прибыль от операций с иностранной валютой и разовый эффект от приобретения РНКБ.

Топ-менеджер ВТБ Дмитрий Пьянов заявил, что за 2-й квартал ожидается прибыль больше, чем за 1-й. Кроме того, кредитная организация может пересмотреть вверх цель по чистой прибыли за 2024 год (сейчас таргет составляет ₽435 млрд).

Бумаги ВТБ (VTBR) после отчета растут на 2%

🚀Мнение аналитиков МР

Для банка ВТБ показывает неплохой результат

Прогнозы менеджеров выглядят довольно оптимистично, однако дивидендов, как мы помним, в ближайшее время ждать не стоит. Прибыль пойдет в капитал кредитной организации.

На текущий момент мы нейтрально смотрим на бумаги ВТБ в качестве инвестиций.

@marketpowercomics

🏦Эльвира говорит!

Завершилась пресс-конференция с главой ЦБ РФ Эльвирой Набиуллиной после заседания по ключевой ставке. Собрали для вас самое главное.

🔹Жесткую ДКП потребуется поддерживать в течение продолжительного времени.

🔹Перенос летнего ослабления рубля в цены завершен.

🔹Пик перегрева у российской экономики был осенью, сейчас — более сбалансированный рост.

🔹Темпы роста ипотеки снижаются, но все еще остаются высокими, на уровне начала 2023 года.

🔹Нефть во 2 квартале может перейти к профициту из-за роста поставок со стороны не входящих в ОПЕК+ стран. Это может привести к давлению на нефтяные цены.

🔹ЦБ сегодня рассматривал два решения: сохранение ставки или ее повышение.

❗️Большинство представителей совета директоров ЦБ ждет снижение ставки во 2 полугодии.

🔹Сигнал регулятора можно считать нейтральным.

🔹ЦБ не ждет рецессии в базовом сценарии.

🔹Не считаем, что ипотечный пузырь сформировался на рынке недвижимости.

🔹ЦБ все еще не видит серьезных оснований для продления обязательной продажи валютной выручки экспортерами.

🔹ЦБ считает потенциальную конфискацию резервов РФ сильно негативным сигналом другим Центробанкам. Это нарушает базовые принципы защищенности резервов.

🔹Ситуация с внешнеторговыми расчетами российского бизнеса ухудшается, ЦБ думает над решениями.

@marketpowercomics

Завершилась пресс-конференция с главой ЦБ РФ Эльвирой Набиуллиной после заседания по ключевой ставке. Собрали для вас самое главное.

🔹Жесткую ДКП потребуется поддерживать в течение продолжительного времени.

🔹Перенос летнего ослабления рубля в цены завершен.

🔹Пик перегрева у российской экономики был осенью, сейчас — более сбалансированный рост.

🔹Темпы роста ипотеки снижаются, но все еще остаются высокими, на уровне начала 2023 года.

🔹Нефть во 2 квартале может перейти к профициту из-за роста поставок со стороны не входящих в ОПЕК+ стран. Это может привести к давлению на нефтяные цены.

🔹ЦБ сегодня рассматривал два решения: сохранение ставки или ее повышение.

❗️Большинство представителей совета директоров ЦБ ждет снижение ставки во 2 полугодии.

🔹Сигнал регулятора можно считать нейтральным.

🔹ЦБ не ждет рецессии в базовом сценарии.

🔹Не считаем, что ипотечный пузырь сформировался на рынке недвижимости.

🔹ЦБ все еще не видит серьезных оснований для продления обязательной продажи валютной выручки экспортерами.

🔹ЦБ считает потенциальную конфискацию резервов РФ сильно негативным сигналом другим Центробанкам. Это нарушает базовые принципы защищенности резервов.

🔹Ситуация с внешнеторговыми расчетами российского бизнеса ухудшается, ЦБ думает над решениями.

@marketpowercomics

⚡️⚡️⚡️ЦБ РФ сохранил ставку на уровне 16%

👉Все как мы и говорили

Регулятор отмечает, что текущее инфляционное давление снизилось по сравнению с осенними месяцами, но остается высоким. Говорить об устойчивости дезинфляционных трендов пока рано. Возвращение инфляции к цели (4%) в 2024 году и дальнейшее поддерживание этого таргета предполагают продолжительный период жесткой ДКП.

По оценке на 12 февраля годовая инфляция составила 7,4%. Инфляционные ожидания населения и предприятий снизились, однако по-прежнему остаются на повышенных уровнях.

🚀Мнение аналитиков МР

Вероятно, что ЦБ продолжит удерживать текущую ставку 16%, пока не будет уверен в устойчивом снижении инфляции и инфляционных ожиданий.

Мы считаем маловероятным, что инфляция вернется к целевым 4% ранее 2025 года. Ожидаем, что годовая инфляция достигнет своего пика в этом июле на уровне 8,4% (после повышения тарифов ЖКХ) и замедлится до 6% к концу года. При этом риски, на наш взгляд, скорее смещены в сторону более высокой инфляции.

Однако в целом, на наш взгляд, риторика ЦБ смягчилась. Но в то же время Банк России сохранил фразу о продолжительном поддержании жесткой ДКП и повысил прогноз по средней ключевой ставке на этот год до 13,5-15,5% с 12,5-14,5%.

В базовом сценарии мы полагаем, что ЦБ на следующем заседании 22 марта сохранит ключевую ставку. Регулятор будет удерживать ее все 1 полугодие, а затем перейдет к снижению в 3-м квартале (вероятно, в июле), когда инфляция начнет устойчиво замедляться. К концу года мы ожидаем снижения ставки до 12%.

😳А еще ЦБ теперь перешел на новый формат раскрытия информации. 27 февраля регулятор выпустит релиз, из которого мы сможем узнать, как именно обсуждалось решение о сохранении ставки. В каком виде все это будет — пока неизвестно, ждем!

💥Напомним, что в 15:00 по мск состоится пресс-конференция с главой ЦБ РФ Эльвирой Набиуллиной. Мы, как обычно, будем вести текстовую трансляцию, так что никуда не уходите!

@marketpowercomics

👉Все как мы и говорили

Регулятор отмечает, что текущее инфляционное давление снизилось по сравнению с осенними месяцами, но остается высоким. Говорить об устойчивости дезинфляционных трендов пока рано. Возвращение инфляции к цели (4%) в 2024 году и дальнейшее поддерживание этого таргета предполагают продолжительный период жесткой ДКП.

По оценке на 12 февраля годовая инфляция составила 7,4%. Инфляционные ожидания населения и предприятий снизились, однако по-прежнему остаются на повышенных уровнях.

🚀Мнение аналитиков МР

Вероятно, что ЦБ продолжит удерживать текущую ставку 16%, пока не будет уверен в устойчивом снижении инфляции и инфляционных ожиданий.

Мы считаем маловероятным, что инфляция вернется к целевым 4% ранее 2025 года. Ожидаем, что годовая инфляция достигнет своего пика в этом июле на уровне 8,4% (после повышения тарифов ЖКХ) и замедлится до 6% к концу года. При этом риски, на наш взгляд, скорее смещены в сторону более высокой инфляции.

Однако в целом, на наш взгляд, риторика ЦБ смягчилась. Но в то же время Банк России сохранил фразу о продолжительном поддержании жесткой ДКП и повысил прогноз по средней ключевой ставке на этот год до 13,5-15,5% с 12,5-14,5%.

В базовом сценарии мы полагаем, что ЦБ на следующем заседании 22 марта сохранит ключевую ставку. Регулятор будет удерживать ее все 1 полугодие, а затем перейдет к снижению в 3-м квартале (вероятно, в июле), когда инфляция начнет устойчиво замедляться. К концу года мы ожидаем снижения ставки до 12%.

😳А еще ЦБ теперь перешел на новый формат раскрытия информации. 27 февраля регулятор выпустит релиз, из которого мы сможем узнать, как именно обсуждалось решение о сохранении ставки. В каком виде все это будет — пока неизвестно, ждем!

💥Напомним, что в 15:00 по мск состоится пресс-конференция с главой ЦБ РФ Эльвирой Набиуллиной. Мы, как обычно, будем вести текстовую трансляцию, так что никуда не уходите!

@marketpowercomics

25 Apr'24 16:29

О модернизации налоговой системы

Подробнее – на сайте Кремля.

Сейчас Правительство вместе с деловыми, общественными объединениями, субъектами Федерации и Парламентом работают над этим важнейшим вопросом, обсуждают параметры изменений и готовят соответствующие предложения. Повторю: обновлённые налоговые условия нужно зафиксировать на длительный срок. Модернизация фискальной системы должна обеспечить более справедливое распределение налоговой нагрузки, при этом стимулировать бизнес, который развивается, инвестирует, в том числе в инфраструктурные, социальные, кадровые проекты. Словом, надо обеспечить стабильные и предсказуемые условия для надёжной, уверенной работы бизнеса.

Подробнее – на сайте Кремля.

25 Apr'24 16:10

Николай Пильник

А также установить правило обязательной продажи сахарозаменительной выручки!!

25 Apr'24 16:09

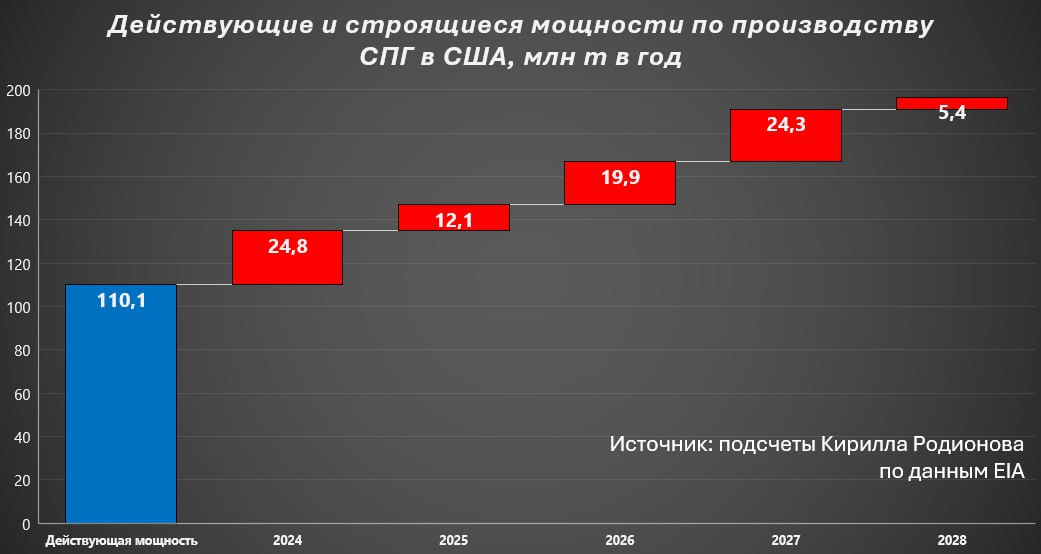

Мощности по производству сжиженного природного газа (СПГ) в США к 2028 г. увеличатся почти на 80% и достигнут 196,4 млн т в год (против 110,1 млн т в год в конце 2023 г.), следует из данных Управления энергетической информации (EIA).

Для сравнения: глобальный импорт СПГ в 2022 г. достиг 389,2 млн т, согласно данным Международной группы импортеров сжиженного природного газа (GIINGL).

Пик прироста – на 24,8 млн т в год – будет приходиться на 2024 г., когда будут введен в строй ряд очередей на проектах Plaquemines LNG и Corpus Christi.

В 2025 г. прирост достигнет 12,1 млн т в год за счет ввода в строй двух первых очередей на проекте Golden Pass; а в 2026 г. – 19,9 млн т в год за счет ввода третьей очереди Golden Pass и ряда очередей на проекте Plaquemines LNG.

В 2027 г. прирост мощности составит 24,3 млн т в год за счет ввода двух очередей на проекте Port Arthur LNG и еще двух очередей на проекте Rio Grande LNG. Наконец, в 2028 г. будет введена в строй третья очередей проекта Rio Grande LNG на 5,4 млн т СПГ в год.

В этот список входят только те проекты, по которым уже принято окончательное инвестрешение.

Для сравнения: глобальный импорт СПГ в 2022 г. достиг 389,2 млн т, согласно данным Международной группы импортеров сжиженного природного газа (GIINGL).

Пик прироста – на 24,8 млн т в год – будет приходиться на 2024 г., когда будут введен в строй ряд очередей на проектах Plaquemines LNG и Corpus Christi.

В 2025 г. прирост достигнет 12,1 млн т в год за счет ввода в строй двух первых очередей на проекте Golden Pass; а в 2026 г. – 19,9 млн т в год за счет ввода третьей очереди Golden Pass и ряда очередей на проекте Plaquemines LNG.

В 2027 г. прирост мощности составит 24,3 млн т в год за счет ввода двух очередей на проекте Port Arthur LNG и еще двух очередей на проекте Rio Grande LNG. Наконец, в 2028 г. будет введена в строй третья очередей проекта Rio Grande LNG на 5,4 млн т СПГ в год.

В этот список входят только те проекты, по которым уже принято окончательное инвестрешение.

25 Apr'24 16:05

Yury Achkasov

В связи с этим п р е д л а г а е м:

1) в Форт Нокс разместить резервный запас сахара

2) проводить еженедельные интервенции, ориентируясь на цену биконфетной/бисахарной корзины (0.55 белого + 0.45 коричневого сахара).

1) в Форт Нокс разместить резервный запас сахара

2) проводить еженедельные интервенции, ориентируясь на цену биконфетной/бисахарной корзины (0.55 белого + 0.45 коричневого сахара).

25 Apr'24 15:52

Мармеладные мишки по-американски

У нас тут недавно смеялись над индексом «мармеладных мишек» для трэкинга инфляции.

Все бы ничего, но тут исследователи из ФРБ Сент-Луиса предложили похожий подход: «Tracking inflation with sugar and sweets?»

• Данные по инфляции в США публикуются только раз в месяц, а иногда хочется посмотреть на более высокочастотные данные. А вдруг цены на определенные товары, которые мы наблюдаем каждый день, могут быть неплохим прокси для общей инфляции?

• Корреляция между ценами на сладости и ценами по всей потребительской корзине в США на периоде с 1947 года около 0,99 (никакое не spurious, авторы проверяли в разностях). С середины 2020 года около 0,97.

Адаптируем лучшие мировые практики, получается. Как тебе такое, макро-телеграм?

@helicoptermacro

У нас тут недавно смеялись над индексом «мармеладных мишек» для трэкинга инфляции.

Все бы ничего, но тут исследователи из ФРБ Сент-Луиса предложили похожий подход: «Tracking inflation with sugar and sweets?»

• Данные по инфляции в США публикуются только раз в месяц, а иногда хочется посмотреть на более высокочастотные данные. А вдруг цены на определенные товары, которые мы наблюдаем каждый день, могут быть неплохим прокси для общей инфляции?

• Корреляция между ценами на сладости и ценами по всей потребительской корзине в США на периоде с 1947 года около 0,99 (никакое не spurious, авторы проверяли в разностях). С середины 2020 года около 0,97.

…поэтому вы можете ориентироваться на цены конфет и печенья, чтобы понять, что происходит с инфляцией в целом.

Адаптируем лучшие мировые практики, получается. Как тебе такое, макро-телеграм?

@helicoptermacro

💰ГТЛК открыла книгу заявок по размещению локальных облигаций 001P-21

Государственная транспортная лизинговая компания (ГТЛК) 25 апреля открыла книгу заявок на приобретение локальных пятилетних облигаций серии 001P-21 с офертой через 3,5 года.

❗️Книга будет открыта до 16-00 25 апреля 2024 г. по московскому времени.

Планируемый объем размещения - 10 млрд рублей. Агентом по размещению облигаций выступает ПАО «Совкомбанк».

Купоны по облигациям с первого по четырнадцатый будут переменными, ориентир по уровню ставки – значение ключевой ставки Банка России плюс премия не более 2,3% годовых. Выплаты купонного дохода будут производиться ежеквартально.

Государственная транспортная лизинговая компания (ГТЛК) 25 апреля открыла книгу заявок на приобретение локальных пятилетних облигаций серии 001P-21 с офертой через 3,5 года.

❗️Книга будет открыта до 16-00 25 апреля 2024 г. по московскому времени.

Планируемый объем размещения - 10 млрд рублей. Агентом по размещению облигаций выступает ПАО «Совкомбанк».

Купоны по облигациям с первого по четырнадцатый будут переменными, ориентир по уровню ставки – значение ключевой ставки Банка России плюс премия не более 2,3% годовых. Выплаты купонного дохода будут производиться ежеквартально.

25 Apr'24 15:37

Венгерский OTP Bank (материнская структура российского ОТП Банка) не получал предписаний от Европейского центрального банка с требованием о сокращении бизнеса в России. Об этом РБК сообщил представитель кредитной организации.

На вопрос о том, получал ли OTP Bank уведомление от ЕЦБ или известно ли ему о планах ведомства направить такое требование, представитель кредитной организации ответил: «Нет».

«Мы постоянно отслеживаем все стратегические варианты, уделяя особое внимание соблюдению всех местных и международных правил», — добавил он, отвечая на вопрос, планирует ли банк уход из России.

🐚 Следить за новостями РБК в Telegram

На вопрос о том, получал ли OTP Bank уведомление от ЕЦБ или известно ли ему о планах ведомства направить такое требование, представитель кредитной организации ответил: «Нет».

«Мы постоянно отслеживаем все стратегические варианты, уделяя особое внимание соблюдению всех местных и международных правил», — добавил он, отвечая на вопрос, планирует ли банк уход из России.

🐚 Следить за новостями РБК в Telegram

25 Apr'24 15:27

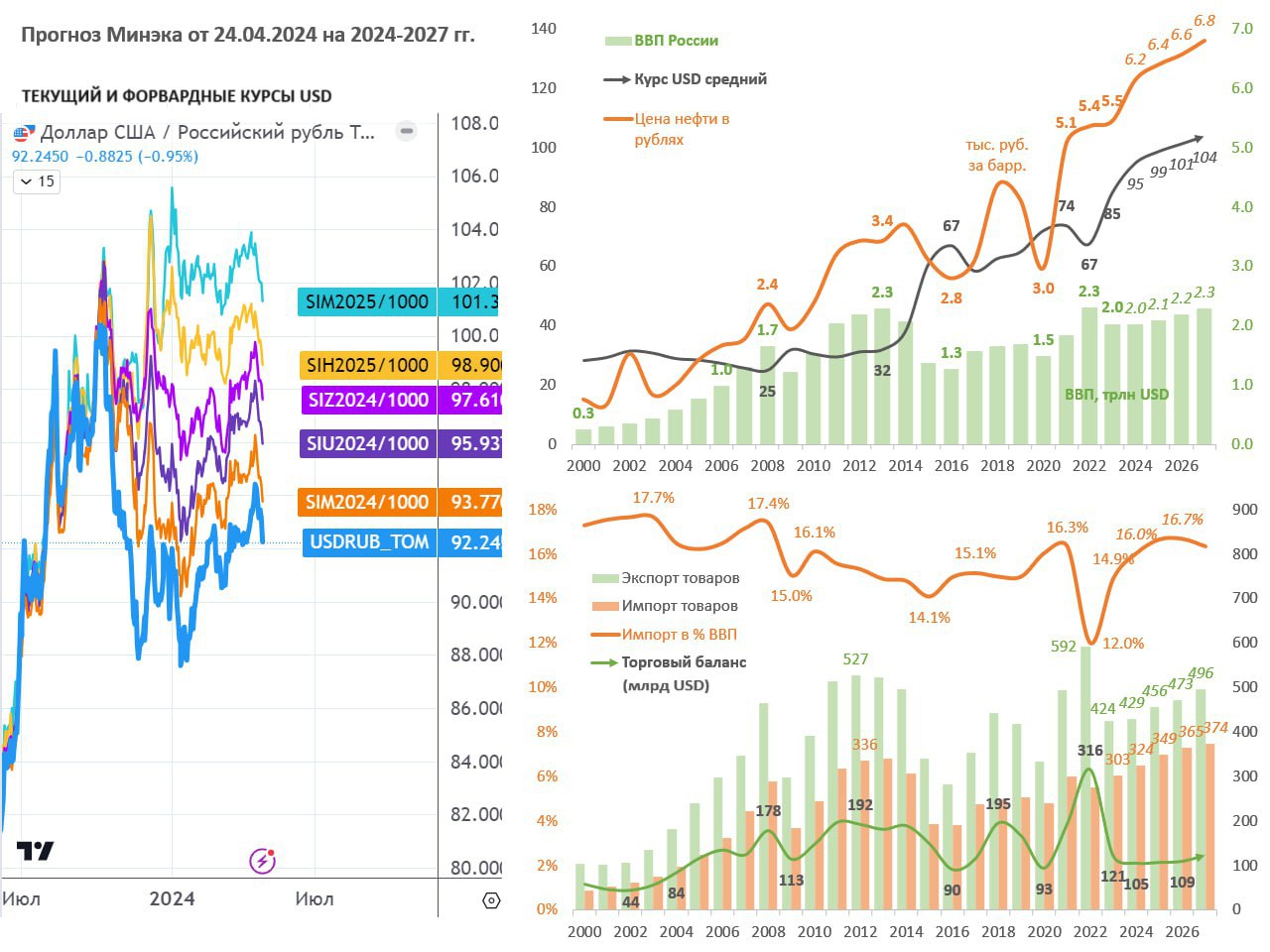

⏺Курс доллара опустился ниже ₽92 впервые с 3 апреля. На 15:25 мск пара доллар-рубль торговалась на отметке ₽91,97.

Рубль укрепляет позиции в преддверии налоговых выплат в России, сообщили в SberCIB. В конце этой недели экспортерам предстоит уплата налогов, и компании активно продают валюту. Кроме того, рубль растет на фоне в целом ожидаемых новостей о продлении мер валютного контроля, рассказали аналитики банка «Санкт-Петербург».

По оценкам «Финама», до конца второго квартала доллар будет торговаться в районе ₽92-95, но в дальнейшем рубль, вероятно, будет ослабевать и к концу года можно ожидать роста курса до ₽98-102.

@selfinvestor

Рубль укрепляет позиции в преддверии налоговых выплат в России, сообщили в SberCIB. В конце этой недели экспортерам предстоит уплата налогов, и компании активно продают валюту. Кроме того, рубль растет на фоне в целом ожидаемых новостей о продлении мер валютного контроля, рассказали аналитики банка «Санкт-Петербург».

По оценкам «Финама», до конца второго квартала доллар будет торговаться в районе ₽92-95, но в дальнейшем рубль, вероятно, будет ослабевать и к концу года можно ожидать роста курса до ₽98-102.

@selfinvestor

25 Apr'24 15:26

Ежедневный обзор

Зарубежные рынки акций

⚖️В среду обстановка на фондовом рынке США кардинально не поменялась. Инвесторы в ожидании сегодняшней публикации данных по ВВП за 1К24. S&P 500 остался практически на прежних уровнях, прибавив 0,02%, Nasdaq вырос, а Dow Jones — опустился на 0,1%. В секторальной структуре S&P 500 лучшим стал сектор товаров длительного пользования (+1,0%), результаты хуже всех показал промышленный (-0,8%).

📈Индекс Hang Seng в Гонконге прибавил 0,5%. Китайские активы вновь выглядят привлекательными в свете обещаний китайского правительства, которое планирует поддерживать рынки, а также признаков восстановления прибыли компаний. Тем не менее продолжение технологической войны между США и Китаем немного охладило настроения: президент США Джо Байден подписал законопроект, который требует от владельца платформы TikTok, китайской ByteDance, продать сервис американской компании, в противном случае TikTok заблокируют в США.

📌Сегодня финансовые результаты представят Microsoft, Alphabet, Merck, AstraZeneca, T-Mobile и Intel. По данным FactSet, из компаний, представивших финансовые отчеты, на данный момент 74% превзошли прогнозы по прибыли.