💰 МТС Банк определился с ценой. Что делать инвестору?

Сегодня МТС Банк объявил ценовой диапазон IPO: ₽2350-2500 за акцию. Предварительный сбор заявок открыт, он продлится до 15:00 по московскому времени 25 апреля.

Коротко разберем бизнес компании и выясним, есть ли резон участвовать в IPO

🔷 Что это за компания?

МТС Банк входит в десятку крупнейших банков в розничном необеспеченном кредитовании с долей рынка 2% и в топ-25 кредитных организаций России по размеру активов.

Услугами банка пользуются более 3,5 миллионов клиентов. У компании 1,4 тысячи банкоматов и терминалов, более ста офисов.

МТС Банк всегда может рассчитывать на поддержку своего основного акционера — МТС — ведущего телеком-оператора в России. Собственно, он ее и получает. Сделать клиента МТС — их более 82 млн человек — клиентом банка дешевле на 60-80%, чем гражданина "с улицы".

Рентабельность капитала (ROE) — 20%. Менеджмент планирует постепенно увеличить показатель до 30%.

🔷Финансовые показатели (МСФО за 2023-й):

- капитал: ₽76 млрд;

- чистая прибыль: ₽12 млрд;

- чистые процентные доходы: ₽36 млрд;

- чистые комиссионные доходы: ₽21 млрд.

БольшАя доля комиссионных доходов повышает устойчивость бизнес-модели и делает компанию менее зависимой от процентных ставок.

🚀 Мнение аналитиков MP

Оценка компании на IPO — ниже первоначальных ожиданий рынка. Объем размещения — ₽11,5 млрд. Капитализация: от ₽82 млрд до ₽87 млрд (с учетом стабилизационного пакета в ₽1,5 млрд).

Мультипликаторы составляют: P/E = 4,8х-5,1х; P/B = 0,8х-0,9x (прогноз MP на 2024 год).

Цена подразумевает апсайд для участников размещения. Кроме того, средства, привлеченные в ходе IPO, эмитент планирует потратить на реализацию стратегии роста и дальнейшее масштабирование розничного бизнеса банка.

@marketpowercomics

Сегодня МТС Банк объявил ценовой диапазон IPO: ₽2350-2500 за акцию. Предварительный сбор заявок открыт, он продлится до 15:00 по московскому времени 25 апреля.

Коротко разберем бизнес компании и выясним, есть ли резон участвовать в IPO

🔷 Что это за компания?

МТС Банк входит в десятку крупнейших банков в розничном необеспеченном кредитовании с долей рынка 2% и в топ-25 кредитных организаций России по размеру активов.

Услугами банка пользуются более 3,5 миллионов клиентов. У компании 1,4 тысячи банкоматов и терминалов, более ста офисов.

МТС Банк всегда может рассчитывать на поддержку своего основного акционера — МТС — ведущего телеком-оператора в России. Собственно, он ее и получает. Сделать клиента МТС — их более 82 млн человек — клиентом банка дешевле на 60-80%, чем гражданина "с улицы".

Рентабельность капитала (ROE) — 20%. Менеджмент планирует постепенно увеличить показатель до 30%.

🔷Финансовые показатели (МСФО за 2023-й):

- капитал: ₽76 млрд;

- чистая прибыль: ₽12 млрд;

- чистые процентные доходы: ₽36 млрд;

- чистые комиссионные доходы: ₽21 млрд.

БольшАя доля комиссионных доходов повышает устойчивость бизнес-модели и делает компанию менее зависимой от процентных ставок.

🚀 Мнение аналитиков MP

Оценка компании на IPO — ниже первоначальных ожиданий рынка. Объем размещения — ₽11,5 млрд. Капитализация: от ₽82 млрд до ₽87 млрд (с учетом стабилизационного пакета в ₽1,5 млрд).

Мультипликаторы составляют: P/E = 4,8х-5,1х; P/B = 0,8х-0,9x (прогноз MP на 2024 год).

Цена подразумевает апсайд для участников размещения. Кроме того, средства, привлеченные в ходе IPO, эмитент планирует потратить на реализацию стратегии роста и дальнейшее масштабирование розничного бизнеса банка.

@marketpowercomics

19 Apr'24 12:45

⚡ Банки по итогам первого квартала заработали 900 млрд рублей

Российские банки в марте получили 270 млрд рублей чистой прибыли, следует из данных Банка России.

📌 Это меньше результата марта 2023 года (390 млрд рублей) и сопоставимо с итогом февраля 2024 года (275 млрд рублей). Всего за первый квартал прибыль банков достигла 899 млрд рублей. Прибыль чуть лучше результатов января-марта 2023 года, однако с тех пор банковский сектор сильно вырос, пишет ЦБ, то есть доходность бизнеса снижается, хотя и остается высокой.

📌 В марте рост корпоративного кредитования ускорился до «значительных» 1,8% после сдержанных темпов февраля (0,6%) и января (-0,1%). По предварительным данным ЦБ, рост потребкредитования в марте ускорился до 2%. В феврале и январе показатель находился на уровне 0,9%. За март 2024 года выдачи ипотечных кредитов выросли на 34%, до 447 млрд рублей. Регулятор объясняет такой рост увеличением выдач ипотеки с господдержкой на 50%, на которую также влияют высокие ставки на рынке.

📌 Средства физлиц на вкладах в марте выросли на 900 млрд рублей, на 1,9% после роста на 2,5% в феврале, за счет увеличения доходов граждан и высоких депозитных ставок. Притом выросли только рублевые остатки — на 893 млрд рублей или на 2,1%, депозиты в валюте остались практически на том же уровне, снизившись на 2 млрд в рублёвом эквиваленте.

❤️ Читайте подробнее на сайте

@frank_media

Российские банки в марте получили 270 млрд рублей чистой прибыли, следует из данных Банка России.

📌 Это меньше результата марта 2023 года (390 млрд рублей) и сопоставимо с итогом февраля 2024 года (275 млрд рублей). Всего за первый квартал прибыль банков достигла 899 млрд рублей. Прибыль чуть лучше результатов января-марта 2023 года, однако с тех пор банковский сектор сильно вырос, пишет ЦБ, то есть доходность бизнеса снижается, хотя и остается высокой.

📌 В марте рост корпоративного кредитования ускорился до «значительных» 1,8% после сдержанных темпов февраля (0,6%) и января (-0,1%). По предварительным данным ЦБ, рост потребкредитования в марте ускорился до 2%. В феврале и январе показатель находился на уровне 0,9%. За март 2024 года выдачи ипотечных кредитов выросли на 34%, до 447 млрд рублей. Регулятор объясняет такой рост увеличением выдач ипотеки с господдержкой на 50%, на которую также влияют высокие ставки на рынке.

📌 Средства физлиц на вкладах в марте выросли на 900 млрд рублей, на 1,9% после роста на 2,5% в феврале, за счет увеличения доходов граждан и высоких депозитных ставок. Притом выросли только рублевые остатки — на 893 млрд рублей или на 2,1%, депозиты в валюте остались практически на том же уровне, снизившись на 2 млрд в рублёвом эквиваленте.

❤️ Читайте подробнее на сайте

@frank_media

19 Apr'24 12:45

⬆️ В марте кредитование ускорилось во всех сегментах

▪️ Корпоративный портфель банковского сектора вырос на 1,8% после умеренного увеличения на 0,6% в феврале: высокий спрос компаний на кредиты может быть связан с крупными налоговыми выплатами.

▪️ Ипотека, по предварительным данным, ускорилась до +1,2% после +0,8% в феврале. Росли главным образом выдачи с господдержкой, при этом самой популярной программой оставалась «Семейная ипотека».

▪️ Потребительское кредитование, по оценкам, увеличилось быстрее — на 2% (0,9% в январе-феврале) в условиях потребительской активности и роста доходов.

▪️ По-прежнему наблюдается активный приток средств населения в банки (+1,9% после +2,5% в феврале). Росли в основном срочные рублевые вклады, популярность которых поддерживается высокими ставками. Объем корпоративных средств сократился на 1,6% после роста в феврале (+1%) из-за крупных налоговых выплат.

▪️ Прибыль сектора в марте практически не изменилась по сравнению с февралем и составила 270 миллиардов рублей (доходность на капитал 22% в годовом выражении) после 275 миллиардов рублей в феврале.

Подробнее — в материале «О развитии банковского сектора Российской Федерации в марте 2024 года» ➡️

▪️ Корпоративный портфель банковского сектора вырос на 1,8% после умеренного увеличения на 0,6% в феврале: высокий спрос компаний на кредиты может быть связан с крупными налоговыми выплатами.

▪️ Ипотека, по предварительным данным, ускорилась до +1,2% после +0,8% в феврале. Росли главным образом выдачи с господдержкой, при этом самой популярной программой оставалась «Семейная ипотека».

▪️ Потребительское кредитование, по оценкам, увеличилось быстрее — на 2% (0,9% в январе-феврале) в условиях потребительской активности и роста доходов.

▪️ По-прежнему наблюдается активный приток средств населения в банки (+1,9% после +2,5% в феврале). Росли в основном срочные рублевые вклады, популярность которых поддерживается высокими ставками. Объем корпоративных средств сократился на 1,6% после роста в феврале (+1%) из-за крупных налоговых выплат.

▪️ Прибыль сектора в марте практически не изменилась по сравнению с февралем и составила 270 миллиардов рублей (доходность на капитал 22% в годовом выражении) после 275 миллиардов рублей в феврале.

Подробнее — в материале «О развитии банковского сектора Российской Федерации в марте 2024 года» ➡️

19 Apr'24 12:44

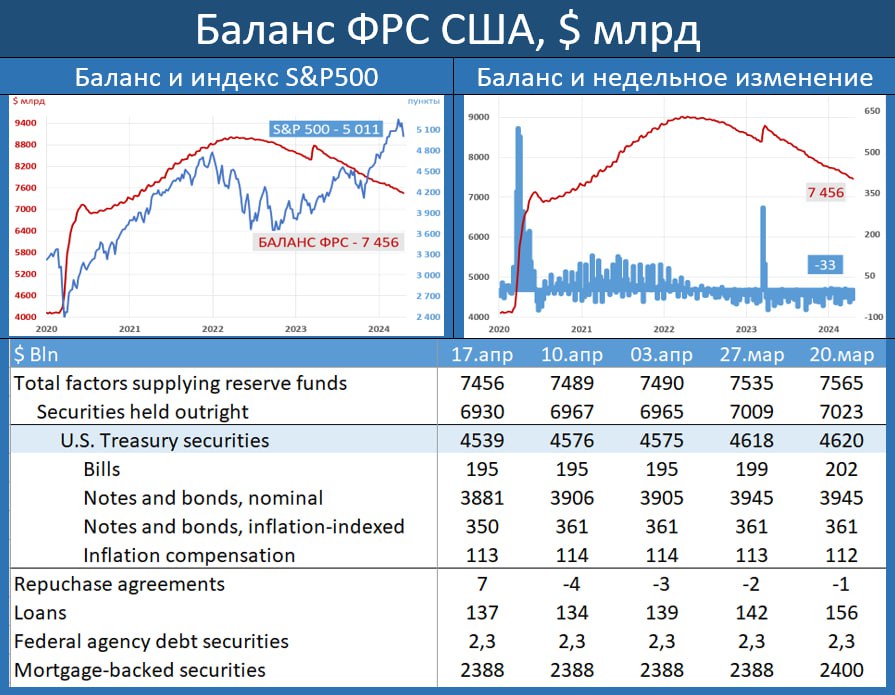

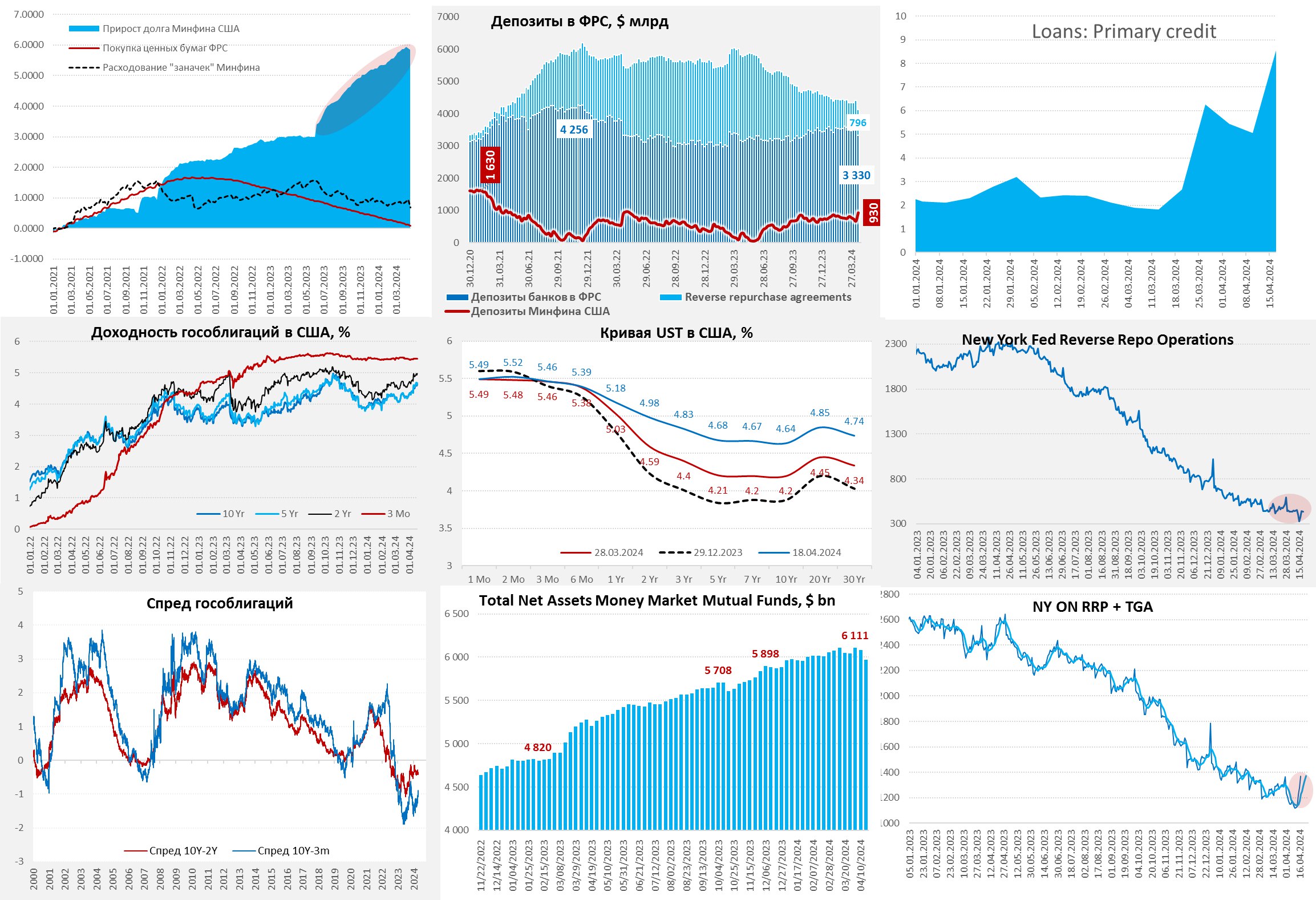

ФРС: ВСЕ МРАЧНЕЕ И МРАЧНЕЕ

Баланс Федерального Резерва за последнюю неделю уменьшился на -$33 млрд. vs -$1 млрд. неделей ранее. Сейчас он составляет $7.456 трлн. С максимумов ($9.015 трлн) баланс снизился на -$1.559 трлн.

Риторика представителей ФРС:

Powell:

• прогресса в борьбе с инфляцией нет

• текущая ДКП будет продолжаться определенное время

• если нынешние инфляционные тренды будут сохраняться, высокая ставка будет присутствовать столько, сколько потребуется

Williams:

• нет никакой спешки в отношении снижения ставки, а в случае неблагоприятной инфляционной динамики задумаемся о повышении “ключа”

Bostic:

• не исключаю, что в этом году вообще не будет снижения

Kashkari (не голосует в этом году)

• разворот в ДКП может стартовать и в 2025 году

Баланс Федерального Резерва за последнюю неделю уменьшился на -$33 млрд. vs -$1 млрд. неделей ранее. Сейчас он составляет $7.456 трлн. С максимумов ($9.015 трлн) баланс снизился на -$1.559 трлн.

Риторика представителей ФРС:

Powell:

• прогресса в борьбе с инфляцией нет

• текущая ДКП будет продолжаться определенное время

• если нынешние инфляционные тренды будут сохраняться, высокая ставка будет присутствовать столько, сколько потребуется

Williams:

• нет никакой спешки в отношении снижения ставки, а в случае неблагоприятной инфляционной динамики задумаемся о повышении “ключа”

Bostic:

• не исключаю, что в этом году вообще не будет снижения

Kashkari (не голосует в этом году)

• разворот в ДКП может стартовать и в 2025 году

19 Apr'24 12:41

📝Российские компании: основные события, 19 апреля:

📱 МТС-Банк объявил ценовой диапазон IPO – 2 350-2 500 руб. за акцию. Сбор заявок с 19 по 25 апреля. Объявленный диапазон цены соответствует капитализации в размере приблизительно от 70,6 млрд руб. до 75,1 млрд руб. без учета средств, привлекаемых в рамках IPO. Базовый объем размещения – 10 млрд руб. ➡️Все российские IPO и SPO – здесь.

🖥Группа Астра по итогам SPO привлекла 11,7 млрд руб. Было продано 21 млн акций, в результате free-float увеличился до 15%, что потенциально позволяет компании претендовать на попадание в первый уровень листинга и в индекс Мосбиржи. Цена размещения составила 555 руб. за акцию.

💿 Совет директоров ТМК рекомендовал дивиденды по итогам 2023 года в размере 9,51 руб. на акцию. Всего на выплату дивидендов планируется направить 10 млрд руб. Дата, на которую определяются лица, имеющие право на получение дивидендов – 4 июня 2024 года. Годовое собрание акционеров назначено на 24 мая.

🇷🇺 АО Киви выставило оферту на 28 мая по облигациям «КИВИ Финанс» серии 001Р-02. Цена приобретения - 100% от номинала + НКД. Период предъявления облигаций к выкупу – с 11 апреля по 23 мая. Ранее компания сообщила, что располагает средствами, но не может осуществить выкуп, который был запланирован на 11 апреля, т.к. большая часть средств компании (9,1 млрд руб.) заморожена на счетах в КИВИ БАНКе.

💿Северсталь,🐟Инарктика – заседания совета директоров, в повестке вопросы о дивидендах.

📱 МТС-Банк объявил ценовой диапазон IPO – 2 350-2 500 руб. за акцию. Сбор заявок с 19 по 25 апреля. Объявленный диапазон цены соответствует капитализации в размере приблизительно от 70,6 млрд руб. до 75,1 млрд руб. без учета средств, привлекаемых в рамках IPO. Базовый объем размещения – 10 млрд руб. ➡️Все российские IPO и SPO – здесь.

🖥Группа Астра по итогам SPO привлекла 11,7 млрд руб. Было продано 21 млн акций, в результате free-float увеличился до 15%, что потенциально позволяет компании претендовать на попадание в первый уровень листинга и в индекс Мосбиржи. Цена размещения составила 555 руб. за акцию.

💿 Совет директоров ТМК рекомендовал дивиденды по итогам 2023 года в размере 9,51 руб. на акцию. Всего на выплату дивидендов планируется направить 10 млрд руб. Дата, на которую определяются лица, имеющие право на получение дивидендов – 4 июня 2024 года. Годовое собрание акционеров назначено на 24 мая.

🇷🇺 АО Киви выставило оферту на 28 мая по облигациям «КИВИ Финанс» серии 001Р-02. Цена приобретения - 100% от номинала + НКД. Период предъявления облигаций к выкупу – с 11 апреля по 23 мая. Ранее компания сообщила, что располагает средствами, но не может осуществить выкуп, который был запланирован на 11 апреля, т.к. большая часть средств компании (9,1 млрд руб.) заморожена на счетах в КИВИ БАНКе.

💿Северсталь,🐟Инарктика – заседания совета директоров, в повестке вопросы о дивидендах.

19 Apr'24 12:40

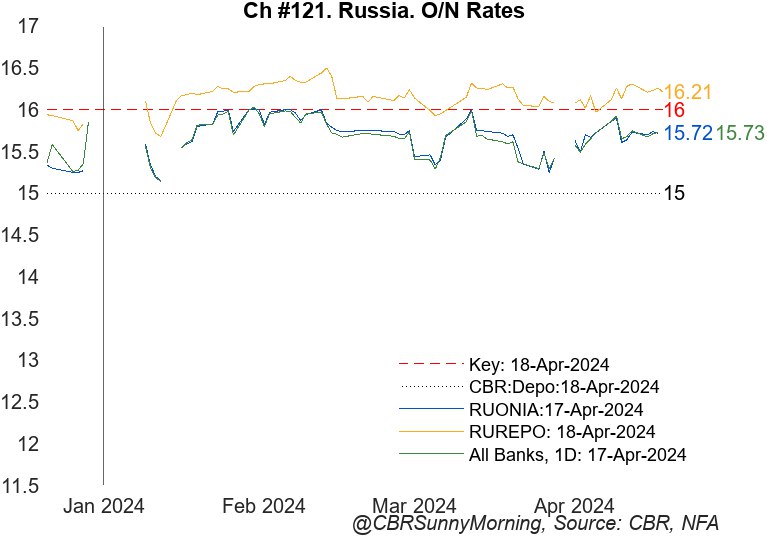

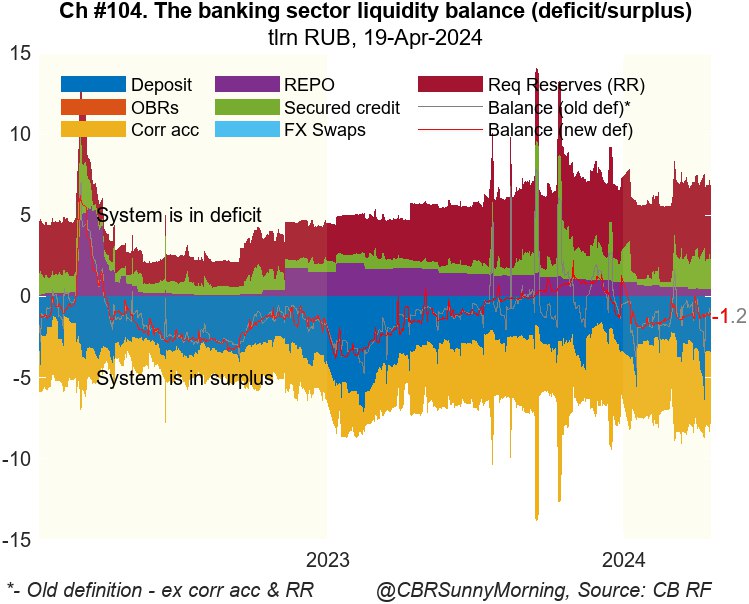

Ставки RUSFAR:

▫️RUSFAR = 15,71%

▫️RUSFAR1W = 15,75%

▫️RUSFAR2W = 15,82%

▫️RUSFAR1M = 15,84%

▫️RUSFAR3M = 16,02%

▫️RUSFARCNY = 4,73%

▫️RUSFARCNY1W = 4,64%

▫️RUSFAR = 15,71%

▫️RUSFAR1W = 15,75%

▫️RUSFAR2W = 15,82%

▫️RUSFAR1M = 15,84%

▫️RUSFAR3M = 16,02%

▫️RUSFARCNY = 4,73%

▫️RUSFARCNY1W = 4,64%

19 Apr'24 12:30

Вне зависимости от причин прорыва дамбы в Орске, наводнение лишний раз демонстрирует, что обслуживание подобной инфраструктуры требует высокого качества политико-правовых институтов, которые бы обеспечили возможность «низового» контроля.

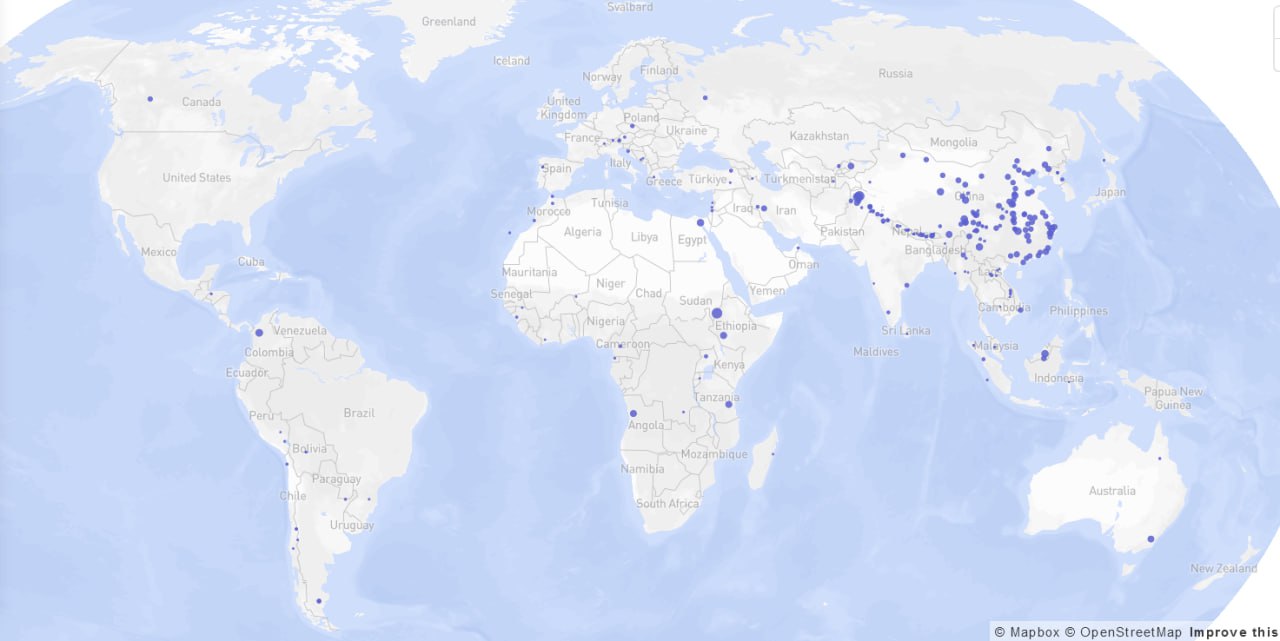

Это касается не только насыпных дамб, которые строятся для защиты автомобильных дорог и укрепления берегов рек (как в Орске), но и гидросооружений – плотин и водохранилищ гидроэлектростанций. Неслучайно строительство гидроэлектростанций сейчас практически не осуществляется в развитых странах, где проекты новых ГЭС нередко встречают сопротивление местных сообществ. И наоборот, мировым лидером по вводу крупных ГЭС является Китай, где, по понятным причинам, плохо работают механизмы обратной связи.

В будущем необходимо принять законодательно закрепить норму, согласно которой строительство новых ГЭС мощностью 0,5 гигаватта (ГВт) и более можно будет начинать только после регионального референдума, результатами которого будет сложнее манипулировать, нежели результатами «общественных слушаний». То же самое касается и строительства АЭС: катастрофы на Чернобыльской АЭС и АЭС «Фукусима-1» в Японии наглядно продемонстрировали, что издержки аварий на атомных электростанциях не идут ни в какое сравнение с авариями на газовых и угольных ТЭС.

Для сравнения: мощность каждого из четырех реакторов АЭС «Аккую», строительство которой сейчас ведет «Росатом» в Турции, составляет 1,2 ГВт, а мощность Якутской атомной электростанции малой мощности – первой наземной АСММ в России – составит 55 МВт.

(На карте от Global Energy Monitor – география строительства новых ГЭС в мире в целом).

Это касается не только насыпных дамб, которые строятся для защиты автомобильных дорог и укрепления берегов рек (как в Орске), но и гидросооружений – плотин и водохранилищ гидроэлектростанций. Неслучайно строительство гидроэлектростанций сейчас практически не осуществляется в развитых странах, где проекты новых ГЭС нередко встречают сопротивление местных сообществ. И наоборот, мировым лидером по вводу крупных ГЭС является Китай, где, по понятным причинам, плохо работают механизмы обратной связи.

В будущем необходимо принять законодательно закрепить норму, согласно которой строительство новых ГЭС мощностью 0,5 гигаватта (ГВт) и более можно будет начинать только после регионального референдума, результатами которого будет сложнее манипулировать, нежели результатами «общественных слушаний». То же самое касается и строительства АЭС: катастрофы на Чернобыльской АЭС и АЭС «Фукусима-1» в Японии наглядно продемонстрировали, что издержки аварий на атомных электростанциях не идут ни в какое сравнение с авариями на газовых и угольных ТЭС.

Для сравнения: мощность каждого из четырех реакторов АЭС «Аккую», строительство которой сейчас ведет «Росатом» в Турции, составляет 1,2 ГВт, а мощность Якутской атомной электростанции малой мощности – первой наземной АСММ в России – составит 55 МВт.

(На карте от Global Energy Monitor – география строительства новых ГЭС в мире в целом).

19 Apr'24 12:30

‼️‼️‼️‼️‼️‼️Генеральный директор «Газпромбанк Лизинга» Максим Калинкин покидает группу

Генеральный директор группы компаний «Газпромбанк Лизинг» Максим Калинкин с мая покидает ГК, рассказали Frank Media два источника, близких к группе. Топ-менеджер руководил компанией почти три с половиной года.

За прошлый год «Газпромбанк Лизинг» нарастил портфель на 111%, объем нового бизнеса увеличился на 105%, то есть ГК росла опережающими рынок темпами (суммарное увеличение нового бизнеса у всех российских лизинговых компаний по итогам 2023 года составило 81%).

Самый большой прирост в абсолютном значении в 2023 году у группы показали сегменты лизинга грузового транспорта (+161%) и легковых автомобилей (+91%). Всего же за время руководства Максима Калинкина новый бизнес и портфель группы выросли в четыре раза.

❤️ Читайте подробнее на сайте

@frank_media

Генеральный директор группы компаний «Газпромбанк Лизинг» Максим Калинкин с мая покидает ГК, рассказали Frank Media два источника, близких к группе. Топ-менеджер руководил компанией почти три с половиной года.

За прошлый год «Газпромбанк Лизинг» нарастил портфель на 111%, объем нового бизнеса увеличился на 105%, то есть ГК росла опережающими рынок темпами (суммарное увеличение нового бизнеса у всех российских лизинговых компаний по итогам 2023 года составило 81%).

Самый большой прирост в абсолютном значении в 2023 году у группы показали сегменты лизинга грузового транспорта (+161%) и легковых автомобилей (+91%). Всего же за время руководства Максима Калинкина новый бизнес и портфель группы выросли в четыре раза.

❤️ Читайте подробнее на сайте

@frank_media

19 Apr'24 12:29

🛍 МТС-банк изучает несколько активов для покупки на средства от IPO

МТС-банк рассматривает вариант использования средств, привлеченных от размещения акций на бирже, для покупки новых активов, рассказал предправления банка Илья Филатов. Он отметил, что уже есть несколько возможных вариантов бизнеса для покупки.

🔺Мы для себя смотрим разные направления применения этих инвестиций. Первое — мы смотрим на новые какие-то возможности: будь то страхование, будь то еще какие-то направления, которые нам комплиментарны. Вторая часть — мы видим несколько возможных сделок неорганических сейчас. У нас есть несколько вариантов при которых мы могли бы получить дополнительную синергию с точки зрения моделей бизнеса и с точки зрения приобретения дополнительного капитала. Третий вариант — продолжать органически расти, пояснил он.

Ранее банк уже говорил, что планирует выход в сегмент беспроцентной рассрочки — BNPL (buy now pay later), развитие в сфере МФО (уже создал для этого отдельную компанию), а также присматривается к кредитному страхованию.

❤️ Читайте подробнее на сайте

@frank_media

МТС-банк рассматривает вариант использования средств, привлеченных от размещения акций на бирже, для покупки новых активов, рассказал предправления банка Илья Филатов. Он отметил, что уже есть несколько возможных вариантов бизнеса для покупки.

🔺Мы для себя смотрим разные направления применения этих инвестиций. Первое — мы смотрим на новые какие-то возможности: будь то страхование, будь то еще какие-то направления, которые нам комплиментарны. Вторая часть — мы видим несколько возможных сделок неорганических сейчас. У нас есть несколько вариантов при которых мы могли бы получить дополнительную синергию с точки зрения моделей бизнеса и с точки зрения приобретения дополнительного капитала. Третий вариант — продолжать органически расти, пояснил он.

Ранее банк уже говорил, что планирует выход в сегмент беспроцентной рассрочки — BNPL (buy now pay later), развитие в сфере МФО (уже создал для этого отдельную компанию), а также присматривается к кредитному страхованию.

❤️ Читайте подробнее на сайте

@frank_media

19 Apr'24 12:17

Изменения внешнеторговой политики стран влияют на стиль отношений фирм-импортеров со своими поставщиками. Исследование экономистов ФРС и их соавторов показало, что улучшение торговых условий ведет к распространению «японского» стиля закупок: он нацелен на стабильные и долгие связи с поставщиком, частые и небольшие закупки у многих с премией за поддержку качества. Ухудшение условий ведет к выбору «американского» стиля закупок – редкими и крупными партиями при выборе одного поставщика из многих по критерию наименьшей цены, а также с проверками качества и штрафными санкциями за его несоблюдение.

Переход с «японской» на «американскую» систему означает потери благосостояния из-за роста цен поставок, связанного с ростом издержек на инспекцию со стороны импортера.

🔴 Подробнее читайте в статье на сайте «Эконс».

Переход с «японской» на «американскую» систему означает потери благосостояния из-за роста цен поставок, связанного с ростом издержек на инспекцию со стороны импортера.

🔴 Подробнее читайте в статье на сайте «Эконс».

«По-японски» или «по-американски»: как торговая политика влияет на импортные закупки — ECONS.ONLINE

Изменения внешней торговой политики стран влияют на стиль отношений фирм-импортеров со своими поставщиками. Улучшение торговых условий ведет...

19 Apr'24 11:58

🏦 В первом квартале 2024 года клиенты Сбербанка чаще всего торговали акциями «Сбера», «Мечела», «Россетей», «Газпрома» и ВТБ

ОБ этом «РБК Инвестициям сообщили в пресс-службе банка. Топ-5 акций по доле в портфеле у инвесторов остался прежним. Это «Газпром», Сбербанк (обыкновенные акции), ВТБ, «Роснефть» и Сбербанк (привилегированные акции).

В целом доля акций в портфеле частных инвесторов выросла на 0,2 п.п. по сравнению с четвертым кварталом — до 48,7%. В этот класс активов клиенты «Сбера» вложили ₽804 млрд. В феврале показатель достигал 50,05%, но в марте интерес к акциям снизился.

Интерес к облигациям, напротив, вырос. Их доля в портфеле увеличилась с 34,7 в январе-феврале до 36,2% к концу марта.

Подробнее ➡️ Сбербанк назвал топ-5 самых торгуемых среди своих клиентов акций

@selfinvestor

ОБ этом «РБК Инвестициям сообщили в пресс-службе банка. Топ-5 акций по доле в портфеле у инвесторов остался прежним. Это «Газпром», Сбербанк (обыкновенные акции), ВТБ, «Роснефть» и Сбербанк (привилегированные акции).

В целом доля акций в портфеле частных инвесторов выросла на 0,2 п.п. по сравнению с четвертым кварталом — до 48,7%. В этот класс активов клиенты «Сбера» вложили ₽804 млрд. В феврале показатель достигал 50,05%, но в марте интерес к акциям снизился.

Интерес к облигациям, напротив, вырос. Их доля в портфеле увеличилась с 34,7 в январе-феврале до 36,2% к концу марта.

Подробнее ➡️ Сбербанк назвал топ-5 самых торгуемых среди своих клиентов акций

@selfinvestor

19 Apr'24 11:51

⤵️Выдачи льготной ипотеки в Москве и Петербурге упали больше чем на треть

В первом квартале 2024 года Москва и Санкт-Петербург стали лидерами среди регионов по спаду выдач льготной ипотеки под 8%, сообщает РБК со ссылкой на статистику «ДомРФ».

🔵В столице было выдано 4,6 тысячи кредитов с господдержкой, что на 38,8% ниже уровня 2023 года

🔵В Санкт-Петербурге продажи льготной ипотеки сократились на 27,2% год к году, до 3,1 тысяч сделок

🔵В целом по стране количество ипотечных договоров по льготной ставке 8% за первый квартал выросло на 2,2%

С 1 января предельная сумма по льготной ипотеке под 8% была снижена вдвое для Москвы, Санкт-Петербурга, Московской и Ленинградской областей — с 12 млн до 6 млн рублей. Ипотека под 8% остается привлекательной, но насление вынуждено переориентироваться на жилье в более доступных с точки зрения цен регионах.

❤️ Читайте подробнее на сайте

@frank_media

В первом квартале 2024 года Москва и Санкт-Петербург стали лидерами среди регионов по спаду выдач льготной ипотеки под 8%, сообщает РБК со ссылкой на статистику «ДомРФ».

🔵В столице было выдано 4,6 тысячи кредитов с господдержкой, что на 38,8% ниже уровня 2023 года

🔵В Санкт-Петербурге продажи льготной ипотеки сократились на 27,2% год к году, до 3,1 тысяч сделок

🔵В целом по стране количество ипотечных договоров по льготной ставке 8% за первый квартал выросло на 2,2%

С 1 января предельная сумма по льготной ипотеке под 8% была снижена вдвое для Москвы, Санкт-Петербурга, Московской и Ленинградской областей — с 12 млн до 6 млн рублей. Ипотека под 8% остается привлекательной, но насление вынуждено переориентироваться на жилье в более доступных с точки зрения цен регионах.

❤️ Читайте подробнее на сайте

@frank_media

19 Apr'24 11:42

👨💼 Наверняка вы слышали о легендарном инвесторе Уоррене Баффете.

💰Его капитал составляет более чем $ 117 млрд и он входит в пятерку богатейших людей мира.

🤔В чем же секрет его успеха? За счет чего он добился столь ошеломительного результата в инвестировании? Каких подходов он придерживался и каким правилам следовал?

👍В нашей рубрике собрали для вас самые главные правила инвестирования Уоррена Баффетта.

💰Его капитал составляет более чем $ 117 млрд и он входит в пятерку богатейших людей мира.

🤔В чем же секрет его успеха? За счет чего он добился столь ошеломительного результата в инвестировании? Каких подходов он придерживался и каким правилам следовал?

👍В нашей рубрике собрали для вас самые главные правила инвестирования Уоррена Баффетта.

19 Apr'24 11:40

❗️Внимание, новое на сайте!

🏠 Второй ежегодный рэнкинг привлекательности застройщиков

Главное:

• Выросло количество девелоперов: 2,4 тыс. (2023) ➡️ 2,7 тыс. (2024)

• Увеличился объем текущего строительства: 8 игроков с объемом выше 1 млн м2 (2023) ➡️ 11 игроков с таким показателем (2024)

Первая группа привлекательности (наиболее крупные игроки с сильными факторами):

☑️ГК «Самолет»

☑️ПИК

☑️Группа «ЛСР»

☑️ГК «ФСК»

🏆 Сменился лидер – в этом году им стала ГК «Самолет», обойдя ПИК.

Подробнее о новом рэнкинге расскажет один из его авторов – директор по корпоративным рейтингам «Эксперт РА» Роман Андреев. Смотрим 👇

🏠 Второй ежегодный рэнкинг привлекательности застройщиков

Главное:

• Выросло количество девелоперов: 2,4 тыс. (2023) ➡️ 2,7 тыс. (2024)

• Увеличился объем текущего строительства: 8 игроков с объемом выше 1 млн м2 (2023) ➡️ 11 игроков с таким показателем (2024)

Первая группа привлекательности (наиболее крупные игроки с сильными факторами):

☑️ГК «Самолет»

☑️ПИК

☑️Группа «ЛСР»

☑️ГК «ФСК»

🏆 Сменился лидер – в этом году им стала ГК «Самолет», обойдя ПИК.

Подробнее о новом рэнкинге расскажет один из его авторов – директор по корпоративным рейтингам «Эксперт РА» Роман Андреев. Смотрим 👇

19 Apr'24 11:36

🗂Присвоение / Изменение рейтинга или прогнозов в странах СНГ за 18 апреля

🇷🇺Россия

💻ИВА – НКР, 🆕 присвоен "ВВВ-.rս", прогноз "рейтинг на пересмотре с возможностью повышения"

«Присвоение рейтинга обусловлено тем, что АО создано в результате реорганизации ООО «ИВКС» и является полноценным правопреемником последнего. Кредитное качество АО «ИВА» на момент преобразования соответствовало кредитному качеству ООО «ИВКС», кредитный рейтинг которого находился на уровне ВВВ-.ru со стабильным прогнозом. Установление прогноза обусловлено ожидаемым существенным улучшением оценки качества корпоративного управления».

💰МСП Банк – НРА,⬆️с "BBB+|ru|" до "A-|ru|", "стабильный"

«Повышение рейтинга обусловлено улучшением рентабельности и операционной эффективности, увеличением диверсификации ресурсной базы, улучшением оценки фактора «дистанция до нарушения нормативов Н1.0, Н1.1 и Н1.2»».

🌆Хабаровский край – АКРА,⬆️с "BBB(RU)" до "BBB+(RU)", "стабильный"

«Повышение рейтинга обусловлено ростом операционной эффективности бюджета в совокупности с увеличением объема остатков на счетах Региона на фоне профицитного исполнения бюджета по итогам 2023 года».

🇷🇺Россия

💻ИВА – НКР, 🆕 присвоен "ВВВ-.rս", прогноз "рейтинг на пересмотре с возможностью повышения"

«Присвоение рейтинга обусловлено тем, что АО создано в результате реорганизации ООО «ИВКС» и является полноценным правопреемником последнего. Кредитное качество АО «ИВА» на момент преобразования соответствовало кредитному качеству ООО «ИВКС», кредитный рейтинг которого находился на уровне ВВВ-.ru со стабильным прогнозом. Установление прогноза обусловлено ожидаемым существенным улучшением оценки качества корпоративного управления».

💰МСП Банк – НРА,⬆️с "BBB+|ru|" до "A-|ru|", "стабильный"

«Повышение рейтинга обусловлено улучшением рентабельности и операционной эффективности, увеличением диверсификации ресурсной базы, улучшением оценки фактора «дистанция до нарушения нормативов Н1.0, Н1.1 и Н1.2»».

🌆Хабаровский край – АКРА,⬆️с "BBB(RU)" до "BBB+(RU)", "стабильный"

«Повышение рейтинга обусловлено ростом операционной эффективности бюджета в совокупности с увеличением объема остатков на счетах Региона на фоне профицитного исполнения бюджета по итогам 2023 года».

19 Apr'24 11:33

Ещё раз просуммировал свои взгляды на инфляцию (страница 240):

https://journal.econorus.org/pdf/NEA-62.pdf

Аннотация.

Инфляция в мире в 2021–2023 гг. оказалась неожиданно высокой - это самый серьезный эпизод глобального роста цен с нефтяных шоков 1970-х годов. В ответ на это центральные банки постепенно повышали ставки, и к концу 2023 г. инфляция существенно затормозилась. Но центральным банкам пришлось признать, что было сделано несколько ошибок, в том числе со слишком поздним стартом роста ставок (ФРС и ЕЦБ - только с весны 2022 г.), неточными моделями оценки инфляции и слишком большими опасениями по поводу потенциальной рецессии. В статье обсуждаются вопросы вклада спроса и предложения в инфляцию США, Европы и России, оценивается скорость реакции центрального банка на повышенный рост цен и предлагается несколько выводов для центральных банков. Главные задачи на будущее - применять более широкие ансамбли моделей, более оперативно реагировать на инфляционные процессы и не игнорировать исторические данные, которые могут казаться слишком устаревшими.

https://journal.econorus.org/pdf/NEA-62.pdf

Аннотация.

Инфляция в мире в 2021–2023 гг. оказалась неожиданно высокой - это самый серьезный эпизод глобального роста цен с нефтяных шоков 1970-х годов. В ответ на это центральные банки постепенно повышали ставки, и к концу 2023 г. инфляция существенно затормозилась. Но центральным банкам пришлось признать, что было сделано несколько ошибок, в том числе со слишком поздним стартом роста ставок (ФРС и ЕЦБ - только с весны 2022 г.), неточными моделями оценки инфляции и слишком большими опасениями по поводу потенциальной рецессии. В статье обсуждаются вопросы вклада спроса и предложения в инфляцию США, Европы и России, оценивается скорость реакции центрального банка на повышенный рост цен и предлагается несколько выводов для центральных банков. Главные задачи на будущее - применять более широкие ансамбли моделей, более оперативно реагировать на инфляционные процессы и не игнорировать исторические данные, которые могут казаться слишком устаревшими.

19 Apr'24 11:30

Совет директоров НАУФОР на заседании 19 апреля принял решение о приеме в члены НАУФОР трех управляющих компаний ПИФ/НПФ:

🔹ООО УК «НАКС» (г. Москва)

🔹ООО УК «Платформа Капитал» (г. Москва)

🔹ООО УК «Финстар Капитал» (г. Москва)

Таким образом, количество управляющих компаний в НАУФОР достигло 281, а общее число членов НАУФОР составило 659.

📌Совет директоров НАУФОР одобрил Примерные условия договоров РЕПО на российском финансовом рынке и утвердил новую редакцию регламента Российского определяющего комитета.

Также была утверждена годовая бухгалтерская отчетность НАУФОР за 2023 год

🔹ООО УК «НАКС» (г. Москва)

🔹ООО УК «Платформа Капитал» (г. Москва)

🔹ООО УК «Финстар Капитал» (г. Москва)

Таким образом, количество управляющих компаний в НАУФОР достигло 281, а общее число членов НАУФОР составило 659.

📌Совет директоров НАУФОР одобрил Примерные условия договоров РЕПО на российском финансовом рынке и утвердил новую редакцию регламента Российского определяющего комитета.

Также была утверждена годовая бухгалтерская отчетность НАУФОР за 2023 год

19 Apr'24 10:57

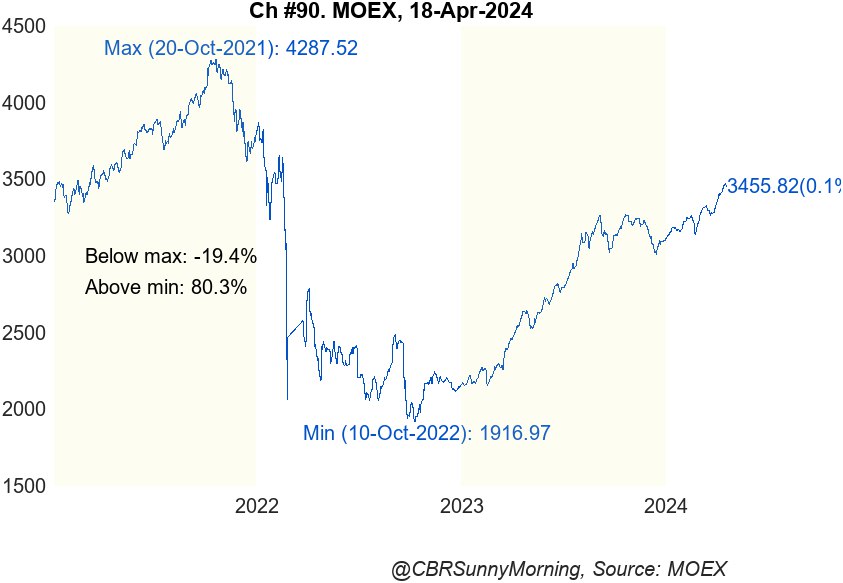

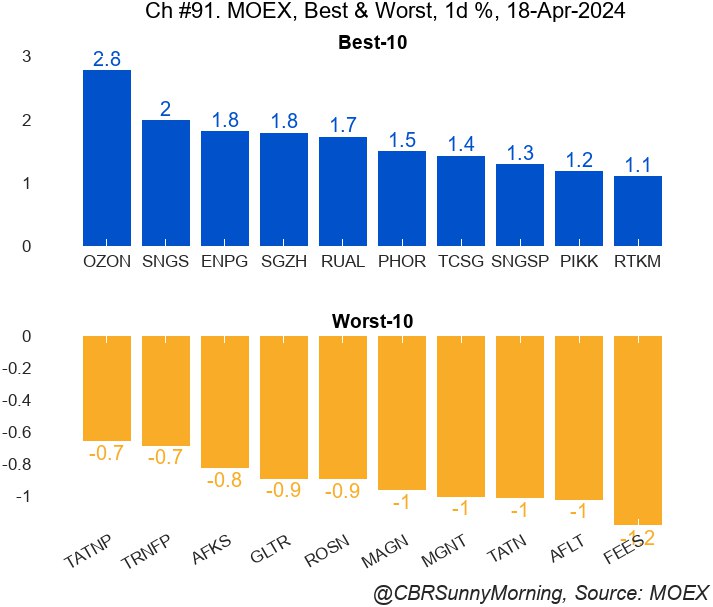

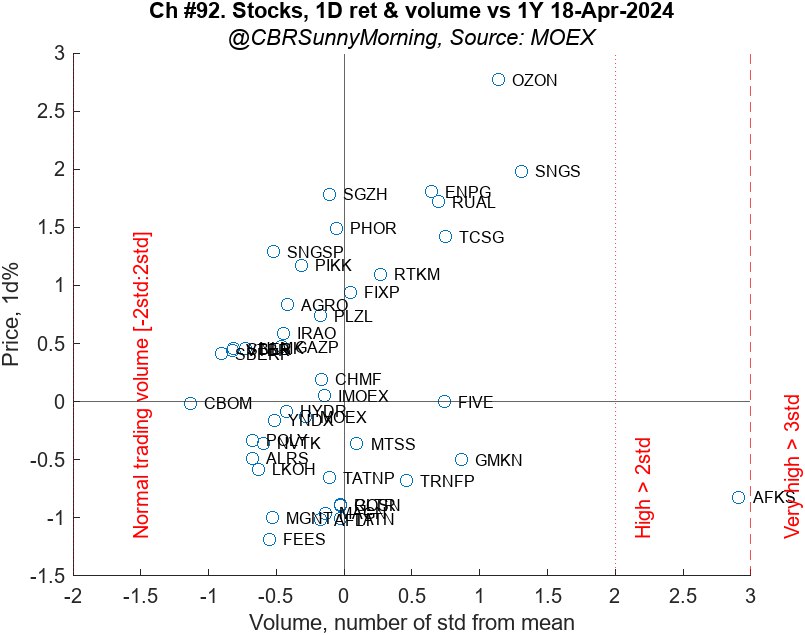

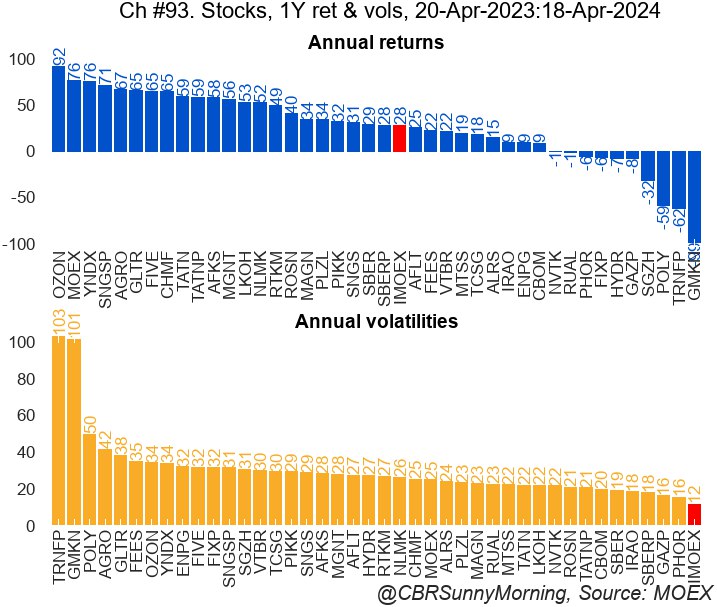

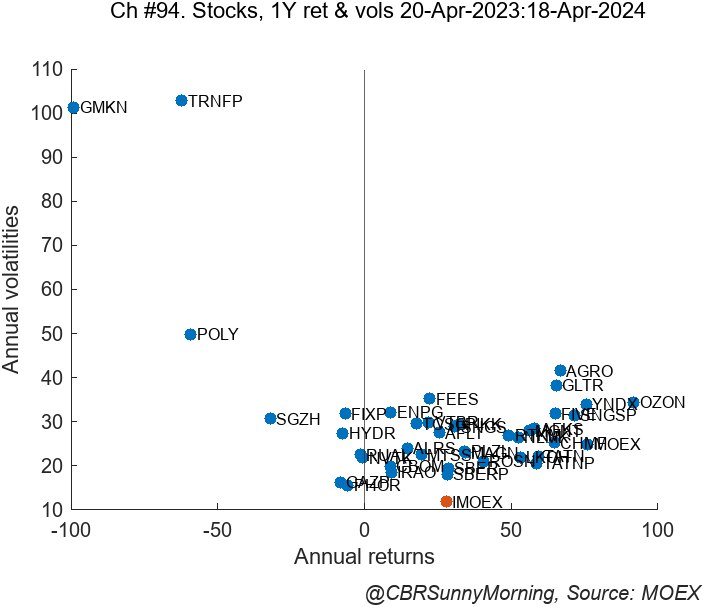

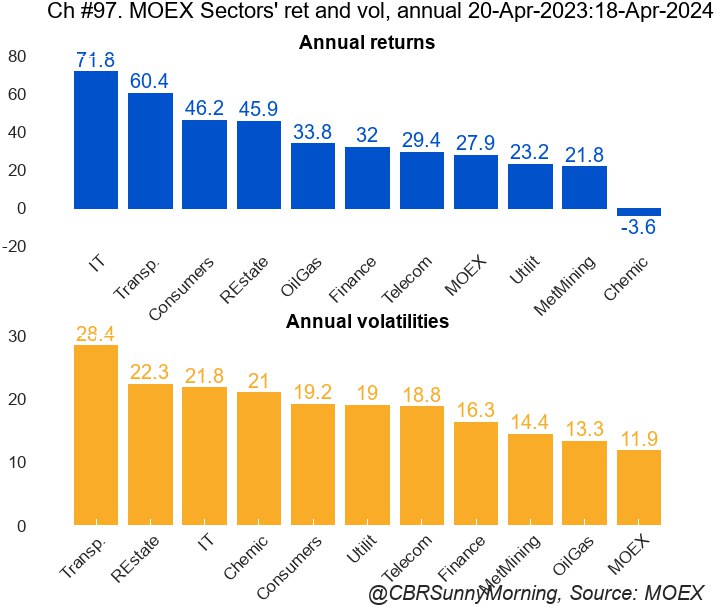

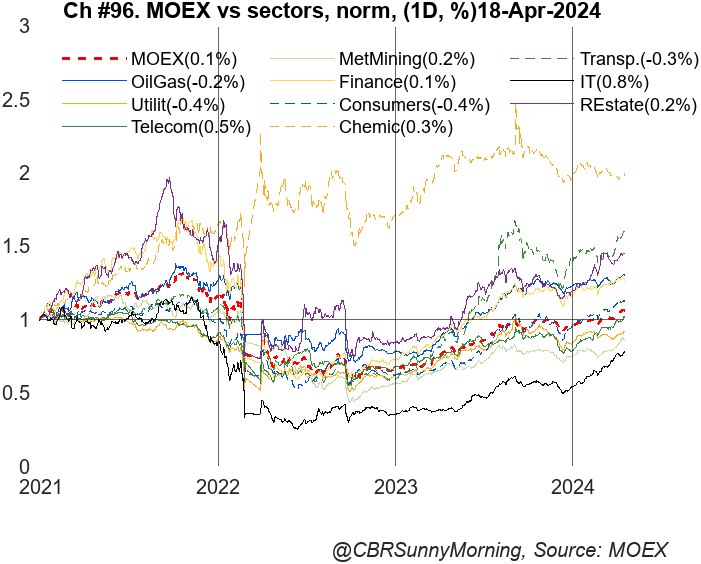

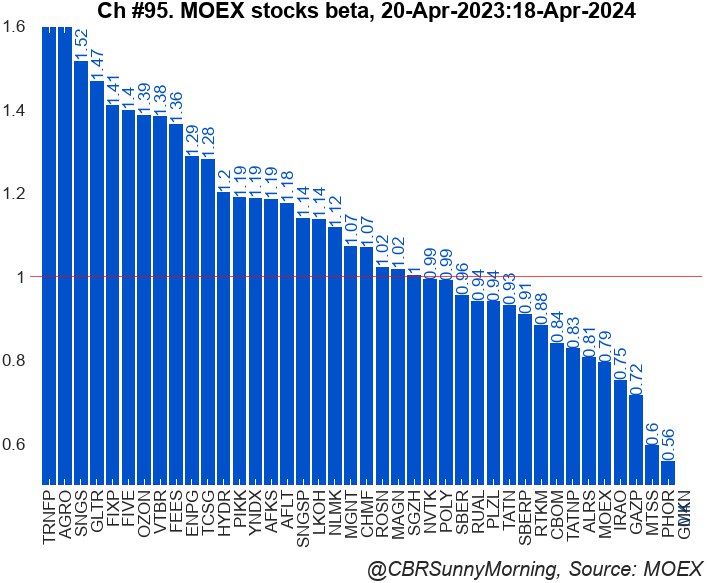

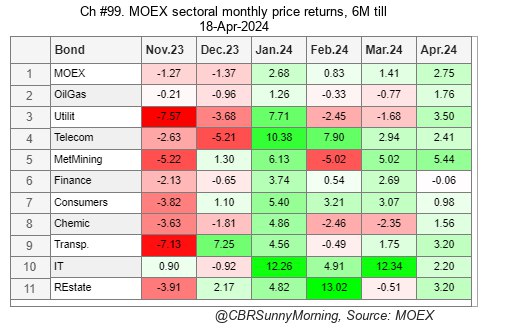

CBR Sunny Morning. Утренние графики. Рынок акций

19 Apr'24 10:45

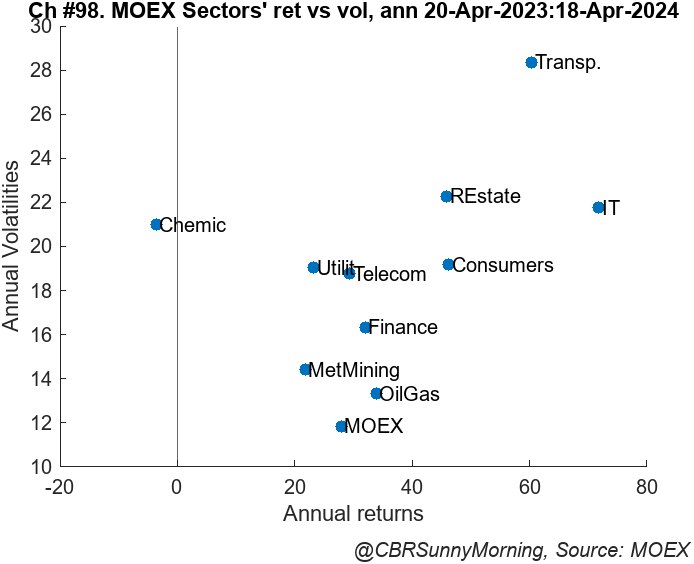

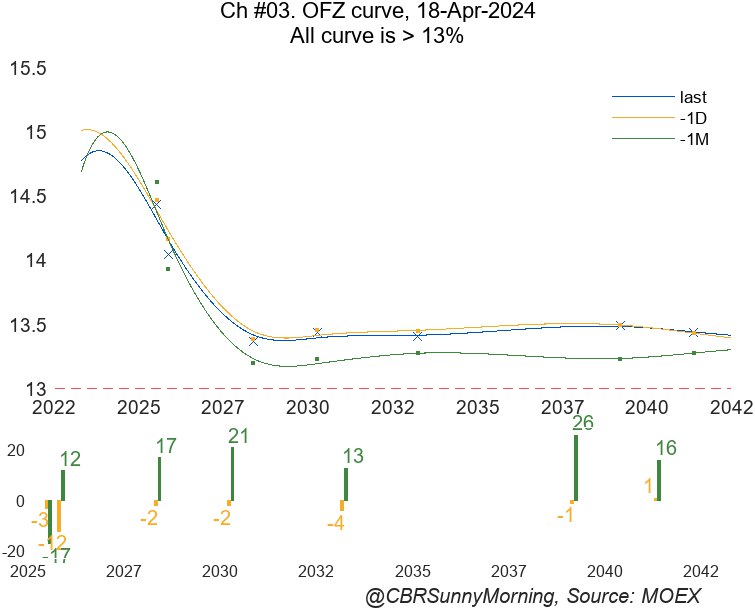

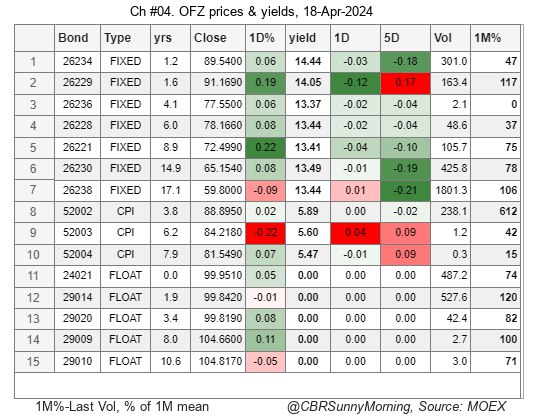

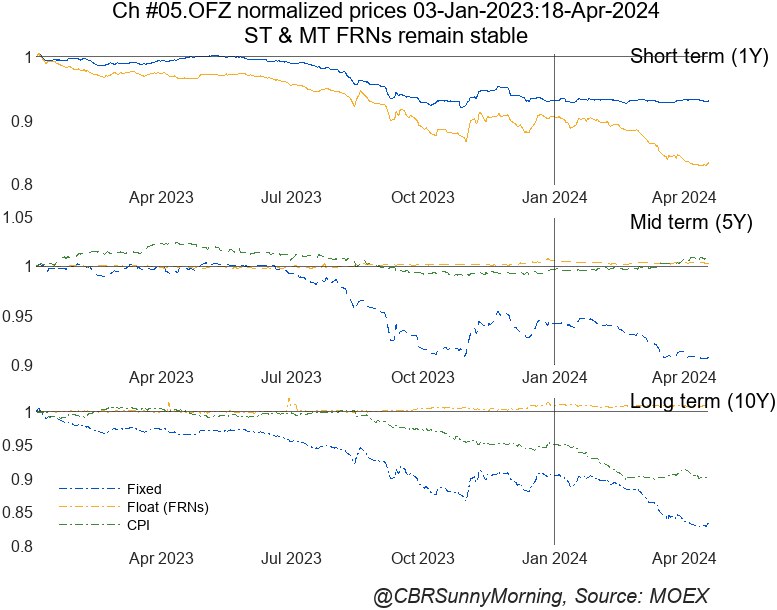

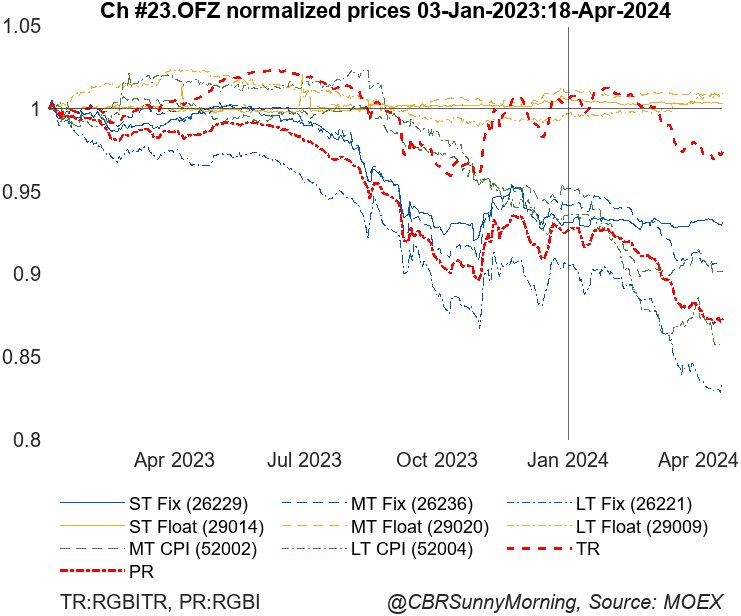

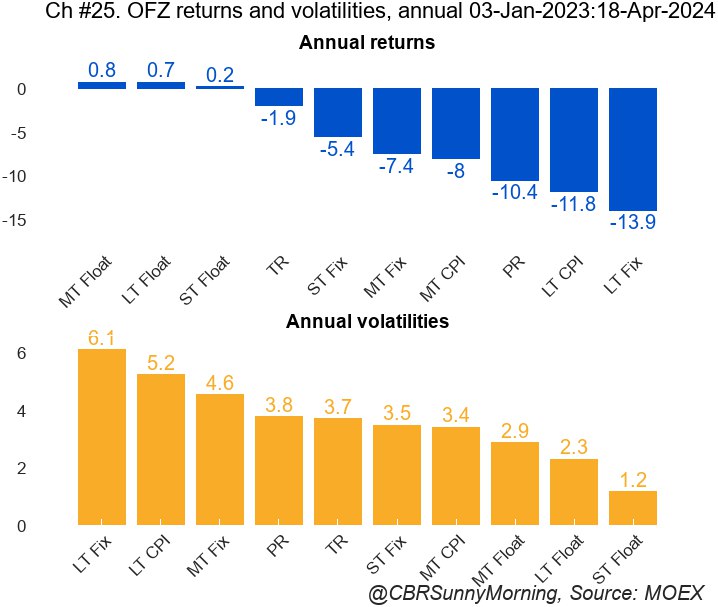

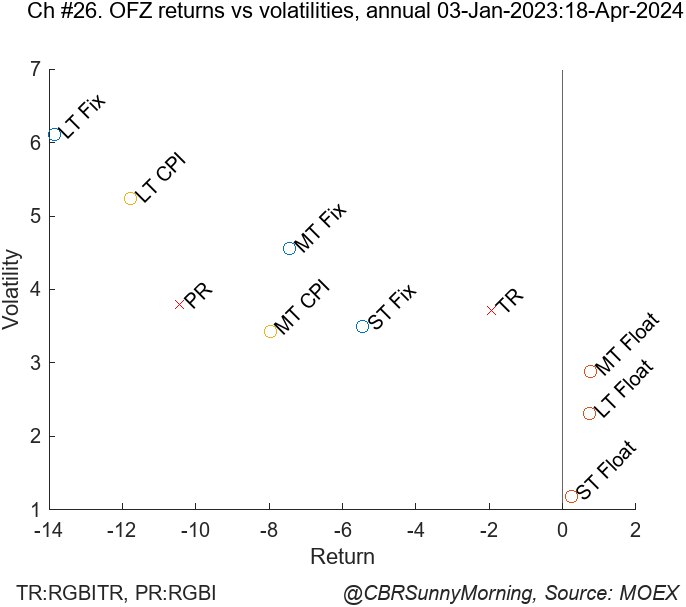

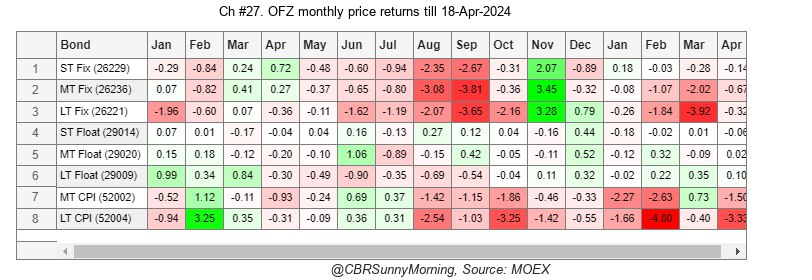

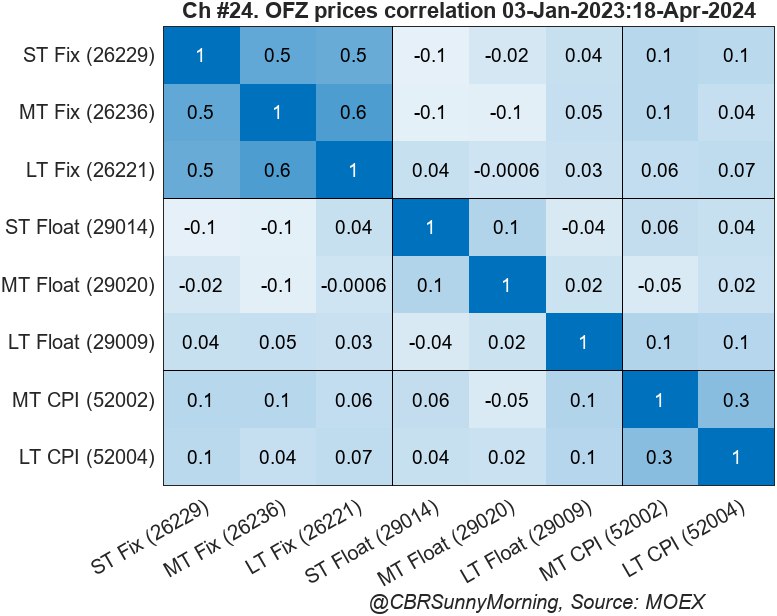

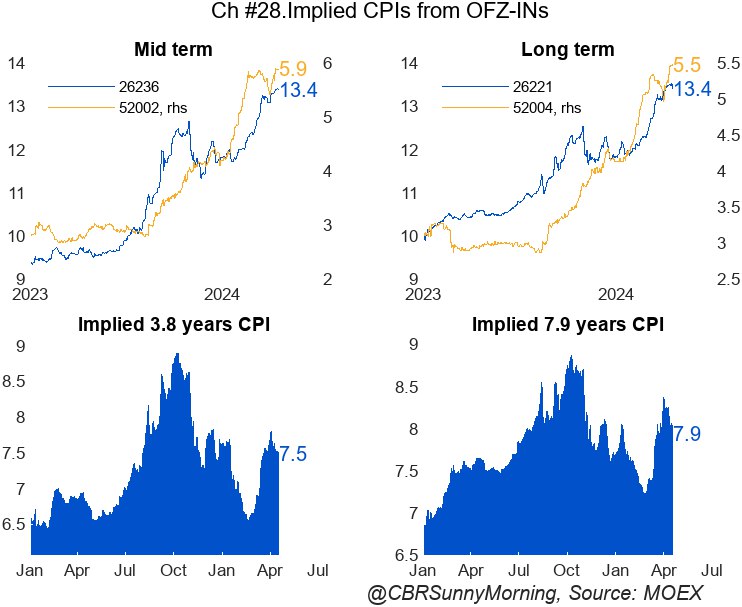

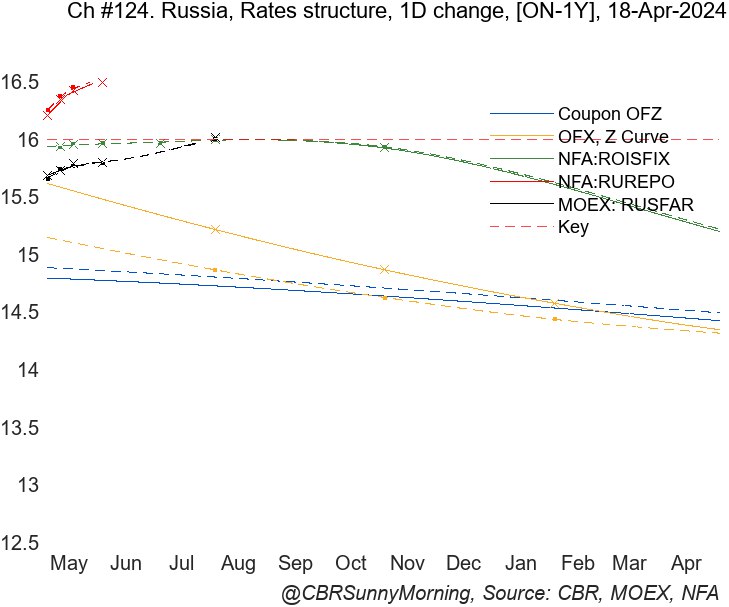

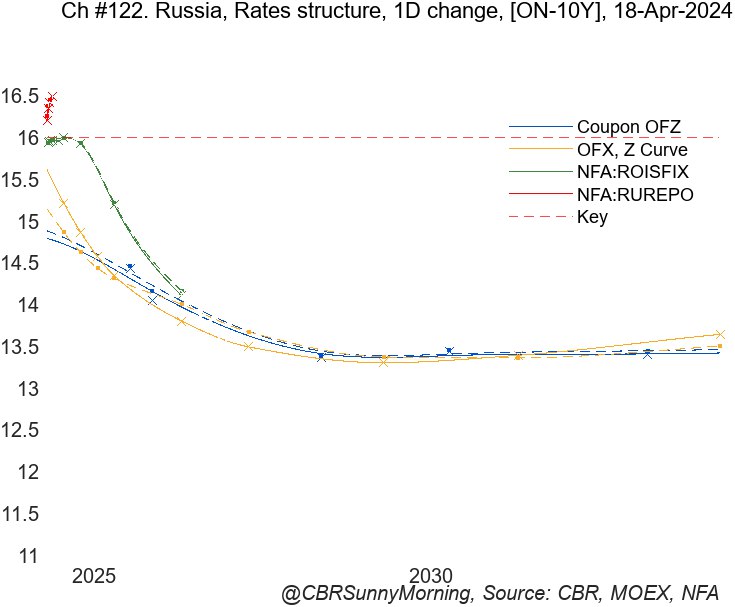

CBR Sunny Morning. Утренние графики. Рынок ОФЗ.

19 Apr'24 10:45

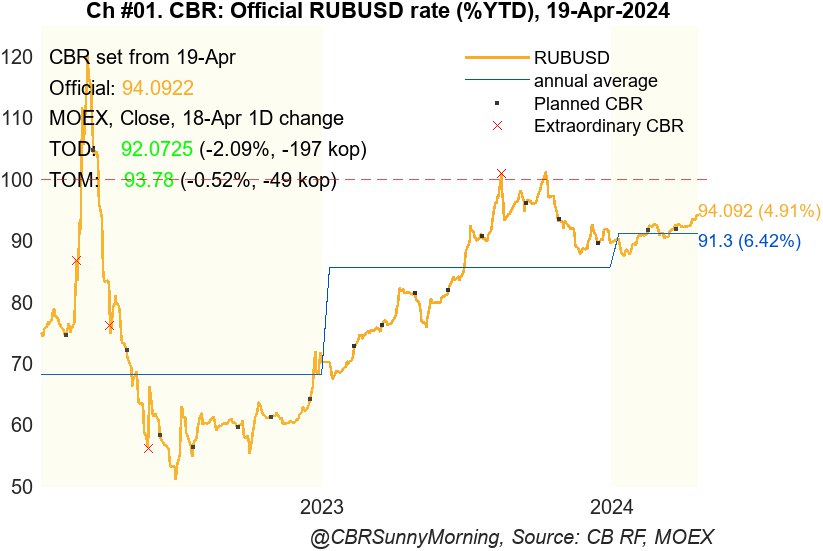

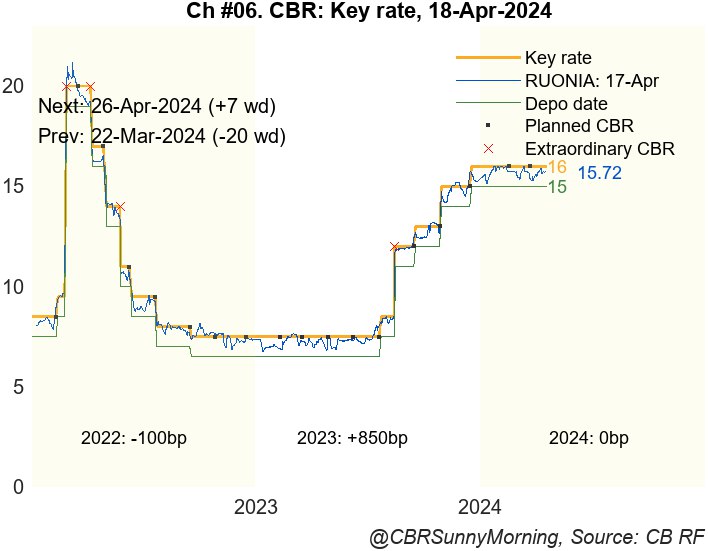

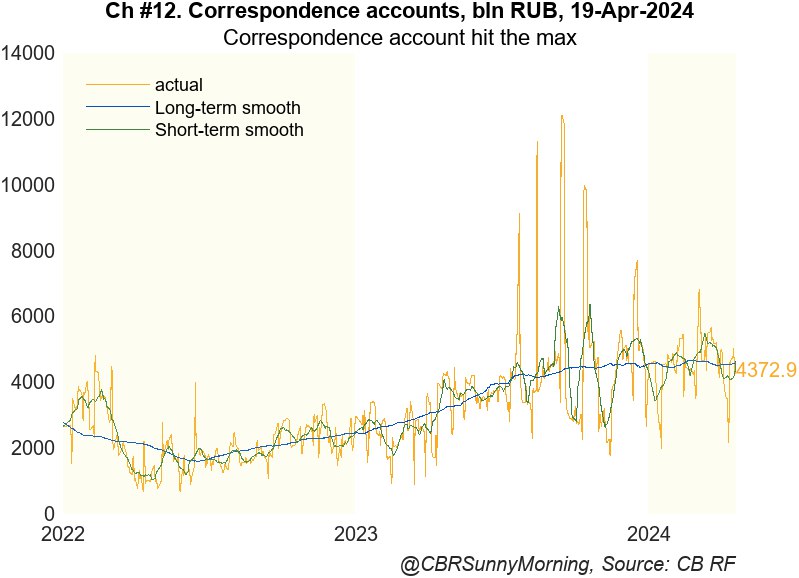

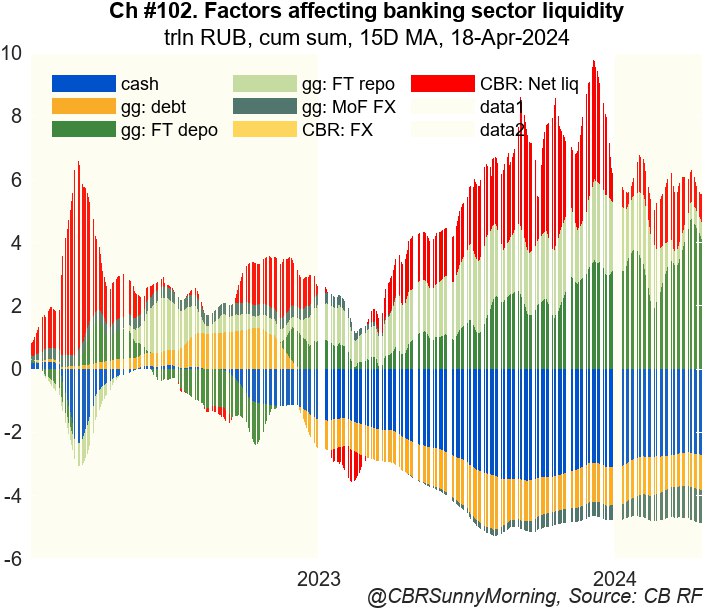

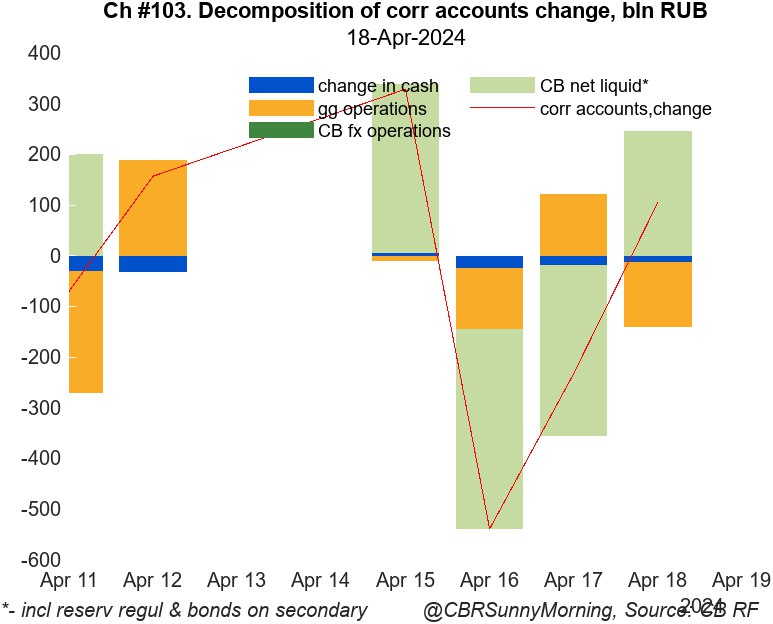

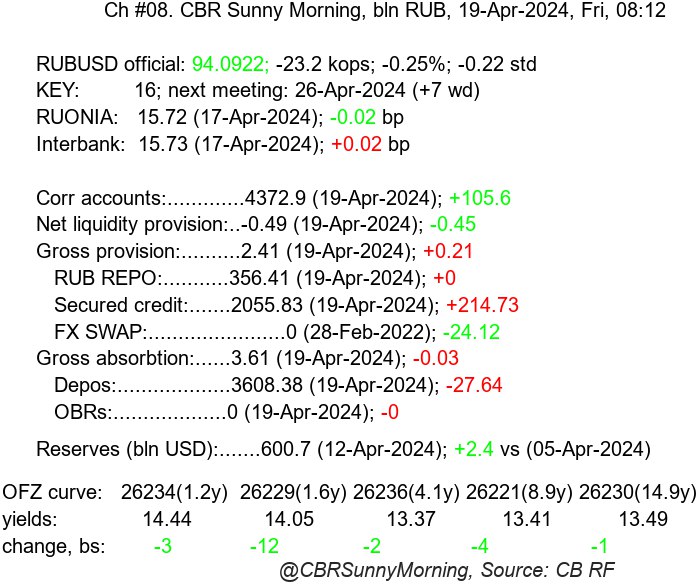

CBR Sunny Morning. Утренние графики. Валютный и денежный рынки.

19 Apr'24 10:45

Meta* опубликовала в опенсорс свою модель Llama-3 на 8B и 70B параметров и продолжает тренировку модели на 400B параметров. Последнюю тоже обещают опубликовать в опенсорс к концу лета.

8B версия обходит опенсорсные Gemma от Google и Mistral на 7B параметров. Сравнения с Command-R авторами не делалось. При этом Марк Цукерберг в своем интервью сказал, что Llama-3 7B почти также хороша, как Llama-2 70B.

При этом 70B версия Llama-3 обходит Gemini Pro 1.5 от Google и Claude 3 Sonnet от Anthropic на части бенчмарков по данным Meta*.

Компания рассчитывает значительно улучшить собственные продукты и предложить новые сервисы за счет новых моделей.

Это мощный и ожидаемый рывок. Особенно ценно, что ко всем моделям дается открытый доступ к исходному коду и параметрам, позволяющий кому угодно разворачивать их независимо на собственной инфраструктуре.

AI Прорыв

*Meta признана экстремистской организацией и запрещена в России

8B версия обходит опенсорсные Gemma от Google и Mistral на 7B параметров. Сравнения с Command-R авторами не делалось. При этом Марк Цукерберг в своем интервью сказал, что Llama-3 7B почти также хороша, как Llama-2 70B.

При этом 70B версия Llama-3 обходит Gemini Pro 1.5 от Google и Claude 3 Sonnet от Anthropic на части бенчмарков по данным Meta*.

Компания рассчитывает значительно улучшить собственные продукты и предложить новые сервисы за счет новых моделей.

Это мощный и ожидаемый рывок. Особенно ценно, что ко всем моделям дается открытый доступ к исходному коду и параметрам, позволяющий кому угодно разворачивать их независимо на собственной инфраструктуре.

AI Прорыв

*Meta признана экстремистской организацией и запрещена в России

19 Apr'24 10:35

⚡️25 апреля в Москве на XIV Российском M&A Конгрессе выступит основатель Cbonds Сергей Лялин. Тема его выступления – «Cbonds – не только облигации! Возможности информационной платформы Cbonds для участников процесса сделок M&A».

➡️ Зарегистрироваться

➡️ Зарегистрироваться

19 Apr'24 10:26

Планы США увеличить пошлины на китайский алюминий могут негативно сказаться на экспорте «Русала», заявили в компании. Белый дом намерен утроить импортные тарифы, что, по мнению китайской стороны, нарушит глобальные цепочки поставок. Для «Русала» китайский рынок является очень важным после отказа западных стран от покупок алюминия из РФ. По мнению источников и аналитиков, наиболее вероятный сценарий — увеличение цен для США, что может позитивно сказаться на российском алюминии - Ъ

19 Apr'24 10:23

🔇 Доля закрытой части бюджета достигла рекордных 22,6% в 2023 году

В 2023 году доля закрытой части бюджета была максимальной за все время наблюдений с 2005 года и составила 22,6%, подсчитал РБК. Как уточняет издание, ее размер за более ранний период невозможно оценить по доступным бюджетным данным.

Общий объем закрытых расходов равнялся 7,33 трлн рублей. Это почти на триллион больше, чем планировалось: согласно закону о бюджете, они должны были находится на уровне 6,37 трлн.

❤️ Читайте подробнее на сайте

@frank_media

В 2023 году доля закрытой части бюджета была максимальной за все время наблюдений с 2005 года и составила 22,6%, подсчитал РБК. Как уточняет издание, ее размер за более ранний период невозможно оценить по доступным бюджетным данным.

Общий объем закрытых расходов равнялся 7,33 трлн рублей. Это почти на триллион больше, чем планировалось: согласно закону о бюджете, они должны были находится на уровне 6,37 трлн.

❤️ Читайте подробнее на сайте

@frank_media

19 Apr'24 10:21

Meta (признана в России экстремистской и запрещена) 18 апреля объявила о запуске своего бесплатного помощника с ИИ, в том числе в WhatsApp и заблокированных в России Instagram, Facebook и Messenger. Meta AI разработан на базе последней большой языковой модели Llama 3, которую компания также представила 18 апреля

19 Apr'24 10:19

Авиабилеты в эконом-классе подорожали на четверть

Средняя стоимость полета по России в салоне самолета экономического класса в расчете на 1000 км пути по итогам I квартала 2024 года составила 7015 рублей, подсчитали «Ведомости» на основе данных Росстата. Это на 25% больше, чем за аналогичный период 2023 года.

Мартовские цены существенно отличались в зависимости от региона. Например, полет из Республики Коми (по всем направлениям) в среднем стоил 14 663 рублей (+42%), а из Сахалинской области – 2345 рублей, цена на него не изменилась. В то же время средняя цена эконом-класса с Чукотки в минувшем месяце составила всего 3838 рублей (+19%), из Приморского края – 3727 рублей (-31%), из Москвы – 8504 рублей (+19%), из Санкт-Петербурга – 10 800 рублей (+19%).

🔜 Авиакомпании по мере возможности стали увеличивать полетные программы по международным направлениям, на которых доходная ставка традиционно выше, говорит исполнительный директор «Авиапорта» Олег Пантелеев. Это привело к тому, что эксплуатанты стали частично изымать свободные провозные емкости с внутренних линий, обеспечивая тем самым повышенный уровень занятости кресел и привлекательную для себя доходную ставку на них.

Подорожание перелетов связано с тем, что в I квартале прошлого года перевозчики еще осваивали субсидии из расчета 1,1 рублей на пассажиро-километр на внутренних линиях, а сейчас таких субсидий нет, отмечает главный редактор портала frequentflyers. ru Илья Шатилин. Среди факторов роста цен на перелеты он также называет инфляцию и рост стоимости керосина.

@vedomosti

Средняя стоимость полета по России в салоне самолета экономического класса в расчете на 1000 км пути по итогам I квартала 2024 года составила 7015 рублей, подсчитали «Ведомости» на основе данных Росстата. Это на 25% больше, чем за аналогичный период 2023 года.

Мартовские цены существенно отличались в зависимости от региона. Например, полет из Республики Коми (по всем направлениям) в среднем стоил 14 663 рублей (+42%), а из Сахалинской области – 2345 рублей, цена на него не изменилась. В то же время средняя цена эконом-класса с Чукотки в минувшем месяце составила всего 3838 рублей (+19%), из Приморского края – 3727 рублей (-31%), из Москвы – 8504 рублей (+19%), из Санкт-Петербурга – 10 800 рублей (+19%).

🔜 Авиакомпании по мере возможности стали увеличивать полетные программы по международным направлениям, на которых доходная ставка традиционно выше, говорит исполнительный директор «Авиапорта» Олег Пантелеев. Это привело к тому, что эксплуатанты стали частично изымать свободные провозные емкости с внутренних линий, обеспечивая тем самым повышенный уровень занятости кресел и привлекательную для себя доходную ставку на них.

Подорожание перелетов связано с тем, что в I квартале прошлого года перевозчики еще осваивали субсидии из расчета 1,1 рублей на пассажиро-километр на внутренних линиях, а сейчас таких субсидий нет, отмечает главный редактор портала frequentflyers. ru Илья Шатилин. Среди факторов роста цен на перелеты он также называет инфляцию и рост стоимости керосина.

@vedomosti

19 Apr'24 10:19

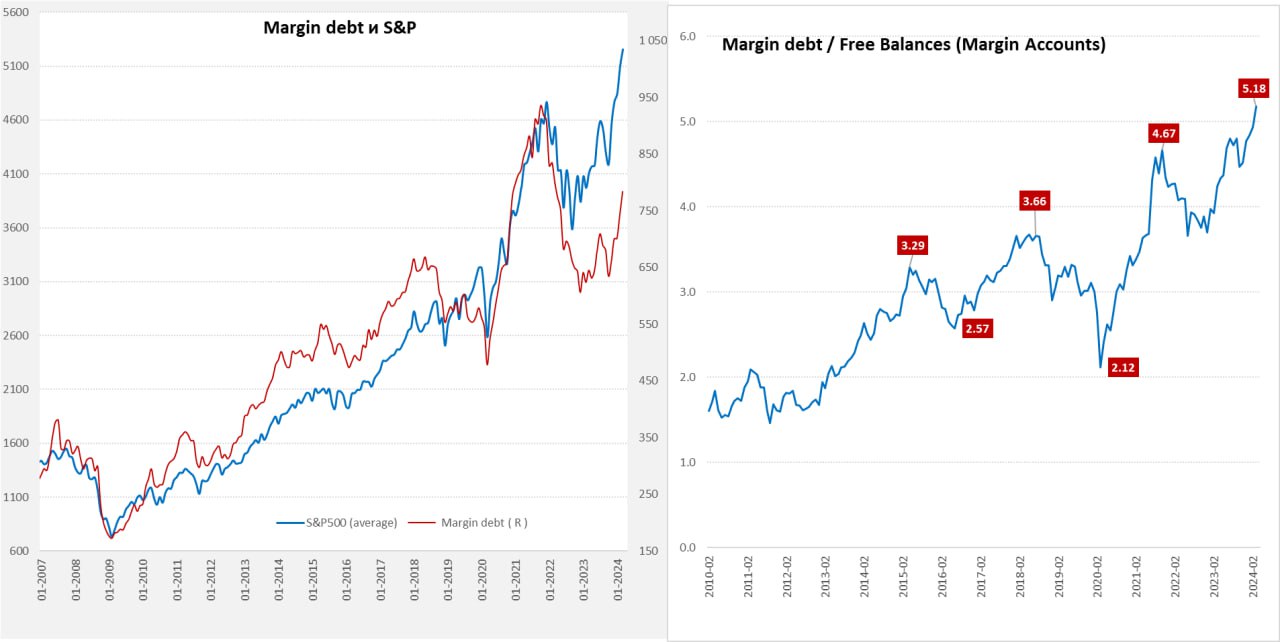

Рынок США: с рекордными плечами ... на посадку?

Традиционно, перед коррекций/разворотом рынка в него набились под завязку с маржинальные инвесторы. На американском рынке объем маржинального долга в марте взлетел до максимума за два года и составил $784 млрд. Прирост долга за месяц был рекордным с лета 2021 года и составил $41.2 млрд. При этом, свободного кэша на маржинальных счетах сильно не прибавилось (+$0.7 млрд).

❗️В итоге, к апрелю рынок подошел с рекордным соотношением долг/кэш, которое достигло 5.2, т.е. с рекордными плечами за все времена. А вот иностранные инвесторы второй месяц в американские акции деньги не заводили, так что выдавливали его на максимумы локальные инвесторы.

С интересом наблюдаем дальше ...

@truecon

Традиционно, перед коррекций/разворотом рынка в него набились под завязку с маржинальные инвесторы. На американском рынке объем маржинального долга в марте взлетел до максимума за два года и составил $784 млрд. Прирост долга за месяц был рекордным с лета 2021 года и составил $41.2 млрд. При этом, свободного кэша на маржинальных счетах сильно не прибавилось (+$0.7 млрд).

❗️В итоге, к апрелю рынок подошел с рекордным соотношением долг/кэш, которое достигло 5.2, т.е. с рекордными плечами за все времена. А вот иностранные инвесторы второй месяц в американские акции деньги не заводили, так что выдавливали его на максимумы локальные инвесторы.

С интересом наблюдаем дальше ...

@truecon

19 Apr'24 10:07

УТРЕННИЙ ДАЙДЖЕСТ

Cbonds-GBI RU YTM

13,56% (⬇️3 б.п.)

IFX-Cbonds YTM

15,67% (⬇️4 б.п.)

Cbonds-CBI RU High Yield YTM

18,44% (⬆️11 б.п.)

📝Календарь событий

Сбор заявок

💰КОНТРОЛ лизинг, 001P-02 (1 млрд)

💳Газпромбанк, 004P-05 (250 млн)

🏦Московский кредитный банк, ЗО-2026-01 (€600 млн)

🚅РЖД, ЗО25-2-Р (20 млрд), ЗО28-1-Р (25 млрд), ЗО28-2-ФР (150 млн франков), ЗО28-3-P (20 млрд)

Размещения

🏢Дарс-Девелопмент, 001Р-02 (1 млрд)

Размещения ЦФА – по ссылке.

Оферты по облигациям на долговом рынке России на сегодня не запланированы.

@Cbonds

Cbonds-GBI RU YTM

13,56% (⬇️3 б.п.)

IFX-Cbonds YTM

15,67% (⬇️4 б.п.)

Cbonds-CBI RU High Yield YTM

18,44% (⬆️11 б.п.)

📝Календарь событий

Сбор заявок

💰КОНТРОЛ лизинг, 001P-02 (1 млрд)

💳Газпромбанк, 004P-05 (250 млн)

🏦Московский кредитный банк, ЗО-2026-01 (€600 млн)

🚅РЖД, ЗО25-2-Р (20 млрд), ЗО28-1-Р (25 млрд), ЗО28-2-ФР (150 млн франков), ЗО28-3-P (20 млрд)

Размещения

🏢Дарс-Девелопмент, 001Р-02 (1 млрд)

Размещения ЦФА – по ссылке.

Оферты по облигациям на долговом рынке России на сегодня не запланированы.

@Cbonds

19 Apr'24 10:06

Совет директоров НФА

17 апреля 2024 года прошло очередное очное заседание Совета директоров НФА. В ходе заседания членами Совета директоров были рассмотрены ключевые вопросы деятельности ассоциации, подведены итоги 2023 года, рассмотрен и утвержден состав Совета директоров на 2024-2025 годы, принято решение о проведении ежегодного Общего собрания членов НФА 05.06.2024, а также принято решение о включении ПАО «Московский кредитный банк» в состав контрибьюторов индикатора ROISfix.

17 апреля 2024 года прошло очередное очное заседание Совета директоров НФА. В ходе заседания членами Совета директоров были рассмотрены ключевые вопросы деятельности ассоциации, подведены итоги 2023 года, рассмотрен и утвержден состав Совета директоров на 2024-2025 годы, принято решение о проведении ежегодного Общего собрания членов НФА 05.06.2024, а также принято решение о включении ПАО «Московский кредитный банк» в состав контрибьюторов индикатора ROISfix.

19 Apr'24 10:04

⚡️«Астра» провела SPO по цене ₽555 за бумагу на общую сумму ₽11,7 млрд

«Астра» провела вторичное размещение акций по цене ₽555 за бумагу, говорится в сообщении компании. Ранее этот уровень был указан группой как минимально возможный в ходе этой сделки.

▪️Было продано 21 млн акций, в результате free-float вырос с 5% до 15%;

▪️Суммарный размер SPO составил ₽11,7 млрд, компания получила свыше 60 тыс. заявок от инвесторов;

▪️Соотношение институциональных инвесторов и частных инвесторов составило 60% на 40%.

@selfinvestor

«Астра» провела вторичное размещение акций по цене ₽555 за бумагу, говорится в сообщении компании. Ранее этот уровень был указан группой как минимально возможный в ходе этой сделки.

▪️Было продано 21 млн акций, в результате free-float вырос с 5% до 15%;

▪️Суммарный размер SPO составил ₽11,7 млрд, компания получила свыше 60 тыс. заявок от инвесторов;

▪️Соотношение институциональных инвесторов и частных инвесторов составило 60% на 40%.

@selfinvestor

19 Apr'24 09:55

Ежедневный обзор

Российский фондовый рынок

📌Под действием разнонаправленного движения акций индекс МосБиржи (3456 пунктов) по итогам основной торговой сессии четверга почти не изменился, хотя большую часть дня оставался в легком минусе. Оборот снизился до 50 млрд руб. На фоне падения цен на нефть до $87 за баррель Brent вниз рынок тянули нефтегазовые компании, где исключением стал Газпром (+0,2%), от которого ждут отчетности и дивидендов. С другой стороны, благодаря росту цен на алюминий выше $2600 за тонну ОК РУСАЛ (+2%) отыграла часть недавних потерь, связанных с санкциями на металлы, а вслед подросли в цене и бумаги основного акционера в лице ЭН+ ГРУП (+2%). Существенных для рынка событий сегодня не ожидается, поэтому наиболее вероятным выглядит боковой тренд.

📈В ходе вчерашних торгов доходности длинных ОФЗ продолжили снижаться и по итогам дня опустились на 3–14 б. п. до 13,44–13,77% годовых, в то время как на коротком и среднем участках единой динамики не сложилось, при этом изменения оказались минимальными. Лидером по объему торгов стал флоатер серии 29024 (цена — 97,4%, 2035 г.), потерявший в цене 0,12 п. п., а среди бумаг с фиксированным купоном наибольшие обороты пришлись на выпуск 26244 (13,68%, 2034 г.), доходность которого снизилась на 3 б. п.

🔍Новости компаний

ТМК – объявляет дивиденды за 2П23 в 9,51 руб. на акцию, доходность — 4%

Совкомфлот, ДВМП, НМТП – статистика АСОП зафиксировала ухудшение операционных результатов морских портов в марте

Нефтяные компании – ускоренная отгрузка нефтепродуктов с НПЗ привела к затовариванию нефтебаз в центральной части страны

ОК РУСАЛ – повышение в США пошлин на ввоз алюминия из Китая может негативно отразиться на экспорте российской компании

МГКЛ – СД рекомендовал выплатить дивиденды за 2023 г. в размере 0,08 руб. на привилегированную и обыкновенную акцию, доходность — 2,6%

❗️На повестке: O'KEY Group — отчетность за 2023 г. по МСФО; ИНАРКТИКА — рекомендация СД по дивидендам за 2023 г.

Полная версия доступна подписчикам нашего аналитического портала

@Sinara_finance

Российский фондовый рынок

📌Под действием разнонаправленного движения акций индекс МосБиржи (3456 пунктов) по итогам основной торговой сессии четверга почти не изменился, хотя большую часть дня оставался в легком минусе. Оборот снизился до 50 млрд руб. На фоне падения цен на нефть до $87 за баррель Brent вниз рынок тянули нефтегазовые компании, где исключением стал Газпром (+0,2%), от которого ждут отчетности и дивидендов. С другой стороны, благодаря росту цен на алюминий выше $2600 за тонну ОК РУСАЛ (+2%) отыграла часть недавних потерь, связанных с санкциями на металлы, а вслед подросли в цене и бумаги основного акционера в лице ЭН+ ГРУП (+2%). Существенных для рынка событий сегодня не ожидается, поэтому наиболее вероятным выглядит боковой тренд.

📈В ходе вчерашних торгов доходности длинных ОФЗ продолжили снижаться и по итогам дня опустились на 3–14 б. п. до 13,44–13,77% годовых, в то время как на коротком и среднем участках единой динамики не сложилось, при этом изменения оказались минимальными. Лидером по объему торгов стал флоатер серии 29024 (цена — 97,4%, 2035 г.), потерявший в цене 0,12 п. п., а среди бумаг с фиксированным купоном наибольшие обороты пришлись на выпуск 26244 (13,68%, 2034 г.), доходность которого снизилась на 3 б. п.

🔍Новости компаний

ТМК – объявляет дивиденды за 2П23 в 9,51 руб. на акцию, доходность — 4%

Совкомфлот, ДВМП, НМТП – статистика АСОП зафиксировала ухудшение операционных результатов морских портов в марте

Нефтяные компании – ускоренная отгрузка нефтепродуктов с НПЗ привела к затовариванию нефтебаз в центральной части страны

ОК РУСАЛ – повышение в США пошлин на ввоз алюминия из Китая может негативно отразиться на экспорте российской компании

МГКЛ – СД рекомендовал выплатить дивиденды за 2023 г. в размере 0,08 руб. на привилегированную и обыкновенную акцию, доходность — 2,6%

❗️На повестке: O'KEY Group — отчетность за 2023 г. по МСФО; ИНАРКТИКА — рекомендация СД по дивидендам за 2023 г.

Полная версия доступна подписчикам нашего аналитического портала

@Sinara_finance

19 Apr'24 09:53

✍🏻 На что обратить внимание сегодня

💿 Дивиденды ТМК

— совет директоров ТМК рекомендовал выплатить дивиденды по итогам 2023 в размере ₽9,51 на акцию

— с учетом цены закрытия торгов 18 апреля это дает чуть меньше 4,1% дивидендной доходности

— последний день для покупки акций под дивиденды — 3 июня

— за первое полугодие ТМК уже выплатила промежуточные дивиденды в ₽13,45 на бумагу

— тем самым формально компания уже направила акционерам необходимую долю прибыли, как это предполагает дивидендная политика

— однако в итоге совет директоров дал рекомендацию сверх того, что установлено в дивидендной политике

— дивиденды в ₽9,51 оказались выше ожиданий ряда аналитиков, которые рассчитывали на выплату 50% чистой прибыли за второе полугодие (это дало бы около ₽5 на акцию)

💿 Дивиденды «Северстали»

— в пятницу, 19 апреля, состоится заседание совета директоров «Северстали»

— в компании ранее говорили, что по итогам заседания может быть дана рекомендацию по дивидендам за первый квартал, но решение объявят во вторник, 23 апреля

— в ПСБ рассчитывают, что «Северсталь» первой в секторе черной металлургии вернется к практике квартальных выплат

🛢Цены на нефть

— утром цены на нефть Brent в моменте взлетели на 4,16%, до $90,74 за баррель

— к 09:21 мск рост замедлился до 1,39%, контракты торговались по $88,32 за баррель

— котировки подскочили на фоне новостей о том, что Израиль нанес удар по территории Ирана

— «Сегодня в фокусе будут публичные высказывания чиновников. В первую очередь, интерес представляет реакция Ирана — будет страна готовить ответ или предпочтет не развивать конфликт», — указали аналитики «Альфа-Инвестиций».

— в «БКС Мир Инвестиций» считают, что есть вероятность роста котировок к $94 за баррель

💰Последний день для покупки акций под дивиденды

Дивидендная доходность указана с учетом цены закрытия торгов 18 апреля.

— Dell: дивиденды на каждую акцию — $0,445. Дата выплаты — 3 мая. Доходность — 0,38%

— Ferrari: дивиденды на каждую акцию — $2,443. Дата выплаты — 3 мая. Доходность — 0,59%

📃Корпоративная отчетность

— О'КЕЙ: результаты по МСФО за 2023 год

— Schlumberger: финансовые результаты за первый квартал 2024 года

— American Express: финансовые результаты за первый квартал 2024 года

— Procter & Gamble: финансовые результаты за первый квартал 2024 года.

📝Другие важные события

— «Инарктика»: заседание совета директоров. В повестке — вопрос дивидендов

— Германия: индекс цен производителей, март — 9:00 мск

— США: число активных буровых установок от Baker Hughes — 20:00 мск

https://quote.ru/news/article/6621ec9a9a7947be55ee94b6

@selfinvestor

💿 Дивиденды ТМК

— совет директоров ТМК рекомендовал выплатить дивиденды по итогам 2023 в размере ₽9,51 на акцию

— с учетом цены закрытия торгов 18 апреля это дает чуть меньше 4,1% дивидендной доходности

— последний день для покупки акций под дивиденды — 3 июня

— за первое полугодие ТМК уже выплатила промежуточные дивиденды в ₽13,45 на бумагу

— тем самым формально компания уже направила акционерам необходимую долю прибыли, как это предполагает дивидендная политика

— однако в итоге совет директоров дал рекомендацию сверх того, что установлено в дивидендной политике

— дивиденды в ₽9,51 оказались выше ожиданий ряда аналитиков, которые рассчитывали на выплату 50% чистой прибыли за второе полугодие (это дало бы около ₽5 на акцию)

💿 Дивиденды «Северстали»

— в пятницу, 19 апреля, состоится заседание совета директоров «Северстали»

— в компании ранее говорили, что по итогам заседания может быть дана рекомендацию по дивидендам за первый квартал, но решение объявят во вторник, 23 апреля

— в ПСБ рассчитывают, что «Северсталь» первой в секторе черной металлургии вернется к практике квартальных выплат

🛢Цены на нефть

— утром цены на нефть Brent в моменте взлетели на 4,16%, до $90,74 за баррель

— к 09:21 мск рост замедлился до 1,39%, контракты торговались по $88,32 за баррель

— котировки подскочили на фоне новостей о том, что Израиль нанес удар по территории Ирана

— «Сегодня в фокусе будут публичные высказывания чиновников. В первую очередь, интерес представляет реакция Ирана — будет страна готовить ответ или предпочтет не развивать конфликт», — указали аналитики «Альфа-Инвестиций».

— в «БКС Мир Инвестиций» считают, что есть вероятность роста котировок к $94 за баррель

💰Последний день для покупки акций под дивиденды

Дивидендная доходность указана с учетом цены закрытия торгов 18 апреля.

— Dell: дивиденды на каждую акцию — $0,445. Дата выплаты — 3 мая. Доходность — 0,38%

— Ferrari: дивиденды на каждую акцию — $2,443. Дата выплаты — 3 мая. Доходность — 0,59%

📃Корпоративная отчетность

— О'КЕЙ: результаты по МСФО за 2023 год

— Schlumberger: финансовые результаты за первый квартал 2024 года

— American Express: финансовые результаты за первый квартал 2024 года

— Procter & Gamble: финансовые результаты за первый квартал 2024 года.

📝Другие важные события

— «Инарктика»: заседание совета директоров. В повестке — вопрос дивидендов

— Германия: индекс цен производителей, март — 9:00 мск

— США: число активных буровых установок от Baker Hughes — 20:00 мск

https://quote.ru/news/article/6621ec9a9a7947be55ee94b6

@selfinvestor

19 Apr'24 09:47

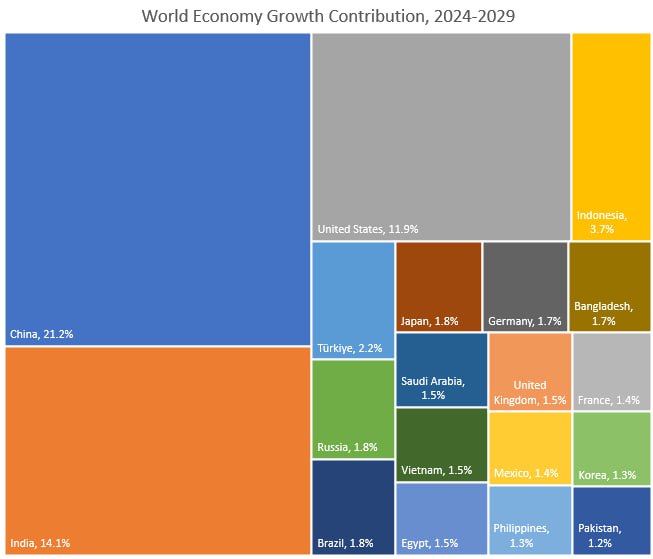

🏦🇨🇳Согласно расчетам Bloomberg, основанным на прогнозах МВФ, в ближайшие пять лет Китай будет вносить наибольший вклад в мировой экономический рост, его доля превысит долю всех стран G7 вместе взятых.

▪️На Китай будет приходиться 21% роста мирового ВВП до 2029 года.

▪️Индия, США, Индонезия - другие ведущие страны. 2024[BBG]

▪️На Китай будет приходиться 21% роста мирового ВВП до 2029 года.

▪️Индия, США, Индонезия - другие ведущие страны. 2024[BBG]

19 Apr'24 09:38

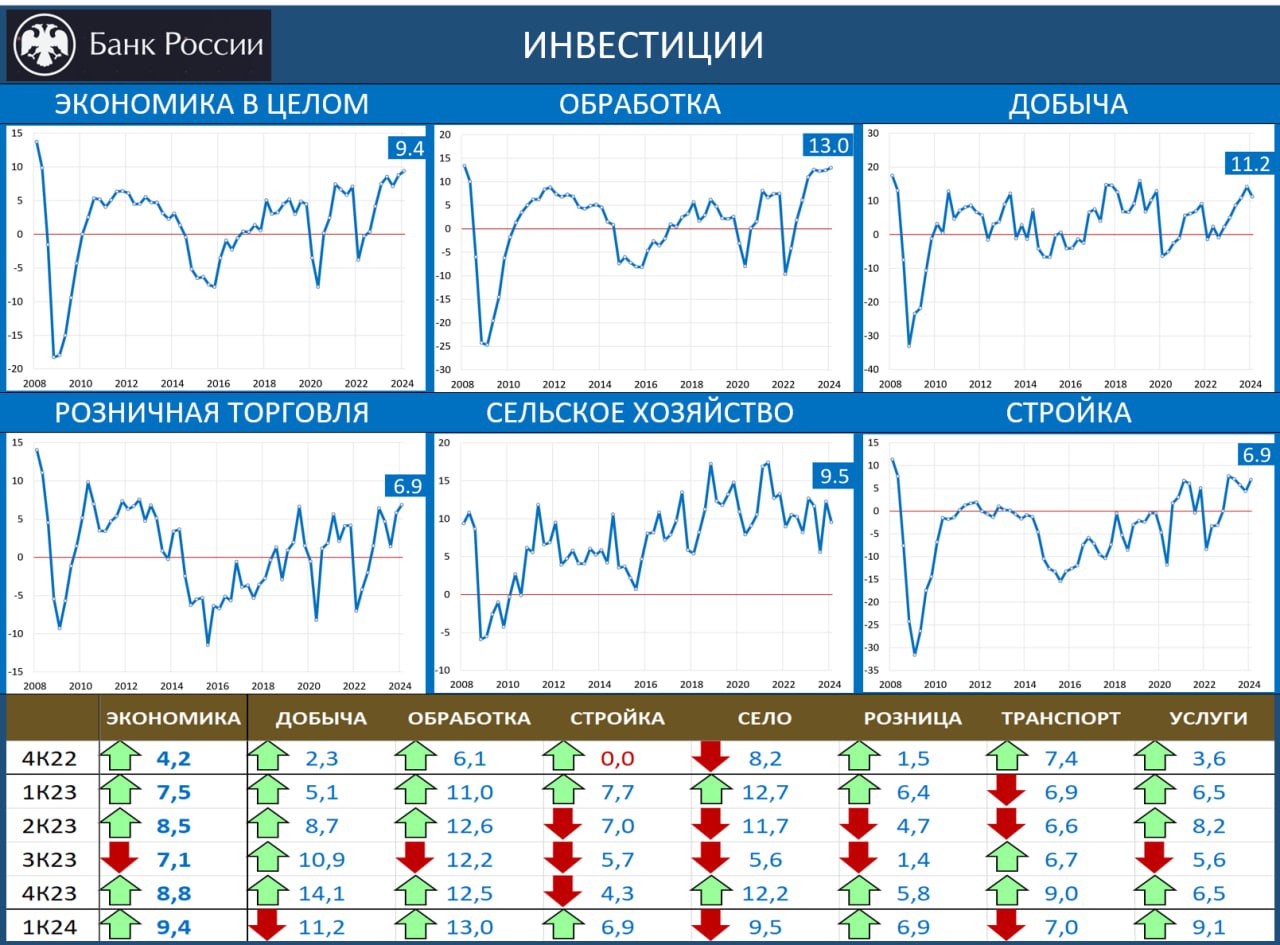

ИНВЕСТИЦИОННЫЙ БУМ ПРОДОЛЖАЕТСЯ

В Мониторинге предприятий Банка России раз в квартал проводится опрос по инвестициям. Компании спрашивают, как изменилась инвестиционная активность на Вашем предприятии. Баланс ответов представлен в таблице и на графиках выше.

Цифры показывают, что инвестиционный бум в 1К24 усилился, несмотря на 16-ю ставку. Это может свидетельствовать о том, что значительная часть инвестиций в экономике финансируется не на рыночных условиях, а определяется госзаказом. Если доля такого финансирования растёт, то значит для достижения ценовой стабильности ЦБ придется проводить более жесткую ДКП, и для всех остальных стоимость кредита будет выше, чем могла бы быть. Именно так работает механизм вытеснения частного бизнеса государством.

В Мониторинге предприятий Банка России раз в квартал проводится опрос по инвестициям. Компании спрашивают, как изменилась инвестиционная активность на Вашем предприятии. Баланс ответов представлен в таблице и на графиках выше.

Цифры показывают, что инвестиционный бум в 1К24 усилился, несмотря на 16-ю ставку. Это может свидетельствовать о том, что значительная часть инвестиций в экономике финансируется не на рыночных условиях, а определяется госзаказом. Если доля такого финансирования растёт, то значит для достижения ценовой стабильности ЦБ придется проводить более жесткую ДКП, и для всех остальных стоимость кредита будет выше, чем могла бы быть. Именно так работает механизм вытеснения частного бизнеса государством.

❗️Диапазон цены акций МТС-банка в рамках IPO установлен на уровне 2350 - 2500 рублей за бумагу

Индикативный ценовой диапазон в рамках IPO МТС-банка установлен на уровне от 2350 рублей до 2500 рублей за акцию, что соответствует рыночной капитализации банка в размере приблизительно от 70,6 млрд рублей до 75,1 млрд рублей без учета средств, привлекаемых в рамках IPO, говорится в сообщении банка.

Базовый размер размещения составляет 10 млрд рублей. Размещение будет состоять исключительно из акций дополнительной эмиссии (cash-in). Все привлеченные средства будут направлены на реализацию стратегии роста и дальнейшее масштабирование высокомаржинального розничного бизнеса компании.

❤️ Читайте подробнее на сайте

@fm_invest

Индикативный ценовой диапазон в рамках IPO МТС-банка установлен на уровне от 2350 рублей до 2500 рублей за акцию, что соответствует рыночной капитализации банка в размере приблизительно от 70,6 млрд рублей до 75,1 млрд рублей без учета средств, привлекаемых в рамках IPO, говорится в сообщении банка.

Базовый размер размещения составляет 10 млрд рублей. Размещение будет состоять исключительно из акций дополнительной эмиссии (cash-in). Все привлеченные средства будут направлены на реализацию стратегии роста и дальнейшее масштабирование высокомаржинального розничного бизнеса компании.

❤️ Читайте подробнее на сайте

@fm_invest

19 Apr'24 08:52

⚡️МТС Банк установил ценовой диапазон IPO — ₽2350-2500 за акцию

В пресс-релизе банка (есть у «РБК Инвестиций») говорится, что:

▪️Это соответствует оценке бизнеса на уровне ₽70,6-75,1 млрд;

▪️Базовый размер размещения составляет ₽10 млрд;

▪️Компания объявила о начале предварительного сбора заявок, который продлится до 15:00 мск 25 апреля;

▪️Размещение пройдет по схеме cash-in, все средства будут направлены на реализацию стратегии роста.

@selfinvestor

В пресс-релизе банка (есть у «РБК Инвестиций») говорится, что:

▪️Это соответствует оценке бизнеса на уровне ₽70,6-75,1 млрд;

▪️Базовый размер размещения составляет ₽10 млрд;

▪️Компания объявила о начале предварительного сбора заявок, который продлится до 15:00 мск 25 апреля;

▪️Размещение пройдет по схеме cash-in, все средства будут направлены на реализацию стратегии роста.

@selfinvestor

19 Apr'24 08:50

👉 Россияне, живущие зарубежом, смогут получить электронную подпись в представительствах МИД и Россотрудничества

Министерство иностранных дел (МИД) предложило выдавать квалифицированные сертификаты ключей проверки электронных подписей в Армении, Киргизии, Казахстане и Узбекистане, следует из проекта постановления правительства.

Электронные подписи нужны, в том числе, для дистанционного подтверждения учетной записи на «Госулугах» и взаимодействия с банками. Эксперимент продлится с 1 июля 2024 года до 31 декабря 2025 года.

Согласно пояснительной записке, цель инциативы — создать «комфортную среду» для 15 млн россиян, живущих зарубежом.

❤️ Читайте подробнее на сайте

@frank_media

Министерство иностранных дел (МИД) предложило выдавать квалифицированные сертификаты ключей проверки электронных подписей в Армении, Киргизии, Казахстане и Узбекистане, следует из проекта постановления правительства.

Электронные подписи нужны, в том числе, для дистанционного подтверждения учетной записи на «Госулугах» и взаимодействия с банками. Эксперимент продлится с 1 июля 2024 года до 31 декабря 2025 года.

Согласно пояснительной записке, цель инциативы — создать «комфортную среду» для 15 млн россиян, живущих зарубежом.

❤️ Читайте подробнее на сайте

@frank_media

19 Apr'24 08:47

👍МФО стали реже отклонять заявки граждан на займы

По данным СРО «МиР», с ноября 2023 года доля одобренных заявок на займы в МФО снижалась и сейчас стабилизировалась. На 1 марта уровень ободрения заявок в PDL сегменте (займы до зарплаты) для новых клиентов составил 19%, а для повторных — 84%. В IL-займах (среднесрочные микрозаймы) доля одобрения новым клиентам — 23%, повторные — 71%, пишет «Коммерсантъ».

В 2023 году уровни одобрения практически во всех сегментах были заметно выше. Так, в PDL-займах для повторных клиентов уровень одобрения составлял 93%, для новых — 19%, в IL для повторных клиентов — 75%, для новых — 29%.

Такую возможность для МФО фактически создал сам регулятор. На фоне введения макропруденциальных лимитов (для банков они более жесткие, чем для МФО) и приостановки ограничения ПСК у банков (предельная ставка для МФО, напротив, снижена с 1 июля 2023 года) наблюдается рост обращений банковских клиентов в МФО.

❤️ Читайте подробнее на сайте

@frank_media

По данным СРО «МиР», с ноября 2023 года доля одобренных заявок на займы в МФО снижалась и сейчас стабилизировалась. На 1 марта уровень ободрения заявок в PDL сегменте (займы до зарплаты) для новых клиентов составил 19%, а для повторных — 84%. В IL-займах (среднесрочные микрозаймы) доля одобрения новым клиентам — 23%, повторные — 71%, пишет «Коммерсантъ».

В 2023 году уровни одобрения практически во всех сегментах были заметно выше. Так, в PDL-займах для повторных клиентов уровень одобрения составлял 93%, для новых — 19%, в IL для повторных клиентов — 75%, для новых — 29%.

Такую возможность для МФО фактически создал сам регулятор. На фоне введения макропруденциальных лимитов (для банков они более жесткие, чем для МФО) и приостановки ограничения ПСК у банков (предельная ставка для МФО, напротив, снижена с 1 июля 2023 года) наблюдается рост обращений банковских клиентов в МФО.

❤️ Читайте подробнее на сайте

@frank_media

19 Apr'24 08:08

❗️Совет директоров ТМК рекомендовал выплатить дивиденды по итогам 2023 в размере ₽9,51 на акцию. Это дает 4% дивидендной доходности.

Последний день для покупки акций под дивиденды — 3 июня.

@selfinvestor

Последний день для покупки акций под дивиденды — 3 июня.

@selfinvestor

19 Apr'24 08:03

Вьетнамская Viettel будет развивать полупроводниковую промышленность в стране

Вьетнамское правительство заявило, что в текущем году введет ряд налоговых льгот и учредит инвестиционные фонды для создания национальной полупроводниковой промышленности. До 2030 года планируется построить минимум один полупроводниковый завод, оснащённый импортным оборудованием. Главный претендент на роль оператора проекта — дуополист телеком-рынка страны Viettel, подконтрольный министерству обороны.

Во Вьетнаме уже имеются производственные мощности крупных зарубежных игроков — Intel, Samsung, Amkor, Qualcomm и Marvell, что в теории должно способствовать благоприятному развитию национального производства и сообщества поставщиков и смежников.

https://www.reuters.com/technology/vietnams-viettel-develop-semiconductor-industry-prime-minister-says-2024-04-10/

Вьетнамское правительство заявило, что в текущем году введет ряд налоговых льгот и учредит инвестиционные фонды для создания национальной полупроводниковой промышленности. До 2030 года планируется построить минимум один полупроводниковый завод, оснащённый импортным оборудованием. Главный претендент на роль оператора проекта — дуополист телеком-рынка страны Viettel, подконтрольный министерству обороны.

Во Вьетнаме уже имеются производственные мощности крупных зарубежных игроков — Intel, Samsung, Amkor, Qualcomm и Marvell, что в теории должно способствовать благоприятному развитию национального производства и сообщества поставщиков и смежников.

https://www.reuters.com/technology/vietnams-viettel-develop-semiconductor-industry-prime-minister-says-2024-04-10/

Vietnam's Viettel to develop semiconductor industry, prime minister says

Vietnamese Prime Minister Pham Minh Chinh has asked military-run telecom company Viettel to develop the semiconductor chip industry in a "mo...

Нидерландский VDL построит во Вьетнаме завод по выпуску полупроводников

Холдинг объединяет предприятия высокотехнологичного сектора: машиностроение, производство оборудования для полупроводниковой промышленности и других точных производств, компонентов для энергетики, электротранспорта и других. Оборот компании в 2022 г. составил €5,8 млрд. VDL является одним из ключевых поставщиков оборудования для работы с кремниевыми пластинами ASML. Размер инвестиций и масштаб производства вьетнамского предприятия пока не раскрывается. Компания утверждает, что завод будет работать прежде всего на растущий местный рынок.

https://www.reuters.com/technology/dutch-high-tech-firm-vdl-build-factory-vietnam-2024-03-20/

Холдинг объединяет предприятия высокотехнологичного сектора: машиностроение, производство оборудования для полупроводниковой промышленности и других точных производств, компонентов для энергетики, электротранспорта и других. Оборот компании в 2022 г. составил €5,8 млрд. VDL является одним из ключевых поставщиков оборудования для работы с кремниевыми пластинами ASML. Размер инвестиций и масштаб производства вьетнамского предприятия пока не раскрывается. Компания утверждает, что завод будет работать прежде всего на растущий местный рынок.

https://www.reuters.com/technology/dutch-high-tech-firm-vdl-build-factory-vietnam-2024-03-20/

Юго-Восточная Азия перехватывает инициативу в производстве полупроводников

Поскольку торговые правила США вытесняют из Китая многих производителей полупроводников, корпорации вынуждены переносить мощности в другие страны. Так, в Малайзии лидеры рынка Micron и Intel, а также другие компании отрасли активно наращивают производство. В феврале 2023 г. была пройдена важная веха: Малайзия стала лидером по поставкам чипов в США, обойдя даже Тайвань, а объём иностранных инвестиций в страну за этот год составил $12,8 млрд — больше, чем за весь период с 2013 по 2020 гг. Пока в стране выпускаются полупроводники «устойчивых» больших техпроцессов, но правительство активно работает над тем, чтобы привлечь производство передовых чипов.

По оценкам министра торговли США Джины Раймондо (Gina Raimondo), Таиланд также может выиграть от перестройки этого глобального рынка. Полупроводниковая промышленность королевства, в которой доминируют компании Micron, Maxim (США), NXP (Нидерланды), Toshiba, Sony (Япония), KEC (Корея), в основном сосредоточена на поздних (back-end), менее технологичных, стадиях производственного процесса — корпусирования и тестирования чипов, — что ставит Таиланд на один уровень с Вьетнамом и Индией. Цель страны — развиваться в сторону более сложных и дорогих начальных этапов (front-end) — изготовления кремниевых пластин, литографии и т.д. И сейчас есть все шансы этих целей достичь: некоторые компании уже говорят о запуске участков front-end в Таиланде.

https://www.reuters.com/business/us-firms-keen-diversify-supply-chains-supercharge-thai-investments-says-us-2024-03-13/

Поскольку торговые правила США вытесняют из Китая многих производителей полупроводников, корпорации вынуждены переносить мощности в другие страны. Так, в Малайзии лидеры рынка Micron и Intel, а также другие компании отрасли активно наращивают производство. В феврале 2023 г. была пройдена важная веха: Малайзия стала лидером по поставкам чипов в США, обойдя даже Тайвань, а объём иностранных инвестиций в страну за этот год составил $12,8 млрд — больше, чем за весь период с 2013 по 2020 гг. Пока в стране выпускаются полупроводники «устойчивых» больших техпроцессов, но правительство активно работает над тем, чтобы привлечь производство передовых чипов.

По оценкам министра торговли США Джины Раймондо (Gina Raimondo), Таиланд также может выиграть от перестройки этого глобального рынка. Полупроводниковая промышленность королевства, в которой доминируют компании Micron, Maxim (США), NXP (Нидерланды), Toshiba, Sony (Япония), KEC (Корея), в основном сосредоточена на поздних (back-end), менее технологичных, стадиях производственного процесса — корпусирования и тестирования чипов, — что ставит Таиланд на один уровень с Вьетнамом и Индией. Цель страны — развиваться в сторону более сложных и дорогих начальных этапов (front-end) — изготовления кремниевых пластин, литографии и т.д. И сейчас есть все шансы этих целей достичь: некоторые компании уже говорят о запуске участков front-end в Таиланде.

https://www.reuters.com/business/us-firms-keen-diversify-supply-chains-supercharge-thai-investments-says-us-2024-03-13/

19 Apr'24 08:03

🏠 Депутаты хотят обязать власти регионов создавать программы страхования жилья от ЧС

Группа депутатов во главе с руководителем комитета по финрынку Анатолием Аксаковым внесла на рассмотрение Госдумы законопроект, который обязывает региональные органы государственной власти «разрабатывать, утверждать и участвовать в реализации программ» страхования жилья граждан от чрезвычайных ситуаций (ЧС).

Закон о страховании жилья от ЧС начал свою работу еще в августе 2019 года. Однако в нем шла речь о праве региональных властей разрабатывать и реализовывать такие программы страхования жилья, а не об их обязанности. «К сожалению, приходится констатировать, что до настоящего времени программы не утверждены ни в одном субъекте России», – говорится в пояснительной записке к новому законопроекту: у региональных властей отсутствуют какие-либо стимулы по разработке и утверждению программ, что не позволяет реализовать механизм защиты жилья граждан.

❤️ Читайте подробнее на сайте

@frank_media

Группа депутатов во главе с руководителем комитета по финрынку Анатолием Аксаковым внесла на рассмотрение Госдумы законопроект, который обязывает региональные органы государственной власти «разрабатывать, утверждать и участвовать в реализации программ» страхования жилья граждан от чрезвычайных ситуаций (ЧС).

Закон о страховании жилья от ЧС начал свою работу еще в августе 2019 года. Однако в нем шла речь о праве региональных властей разрабатывать и реализовывать такие программы страхования жилья, а не об их обязанности. «К сожалению, приходится констатировать, что до настоящего времени программы не утверждены ни в одном субъекте России», – говорится в пояснительной записке к новому законопроекту: у региональных властей отсутствуют какие-либо стимулы по разработке и утверждению программ, что не позволяет реализовать механизм защиты жилья граждан.

❤️ Читайте подробнее на сайте

@frank_media

19 Apr'24 07:50

💸 РНПК не исключает повышения тарифов, но хочет справиться с убыточностью без них

Убыточность Российской национальной перестраховочной компании (РНПК) резко возросла за 2022-2023 годы. Нацперестраховщик намерен изменить положение и не исключает роста тарифов, пишут «Ведомости» со ссылкой на председателя правления компании Наталью Карпову. Крупные события 2022–2023 годов привели к отрицательному финансовому результату РНПК по портфелю корпоративного имущественного страхования, включая наземное, офшорное, а также страхование строительно-монтажных рисков и скважин.

По словам Натальи Карповой, выходов из этой ситуации несколько. Среди нетарифных мер: проведение предстраховой экспертизы инженерной безопасности; общий анализ страхуемого объекта службами безопасности; введение в договоры дополнительных оговорок и лимитов и, наконец, корректировка тарифов в облигаторных договорах (перестрахование не отдельного риска, а их совокупности в рамках одного договора).

Корректировка тарифов – это самое болезненное для рынка решение, поэтому «мы бы не хотели к нему подходить», добавила глава РНПК. Но для себя компания уже оценила, на сколько необходимо скорректировать тарифы для того, чтобы обеспечить рентабельность, которую ожидают акционеры. В частности, при сохранении частоты и тяжести убытков на уровне 2023 года, без изменений в предстраховой экспертизе и появления новых оговорок, тарифы потребуется поднять на 121%. При сохранении высокой частотности крупных убытков, но с другими мерами тарифы стоит повысить на 62%.

❤️ Читайте подробнее на сайте

@frank_media

Убыточность Российской национальной перестраховочной компании (РНПК) резко возросла за 2022-2023 годы. Нацперестраховщик намерен изменить положение и не исключает роста тарифов, пишут «Ведомости» со ссылкой на председателя правления компании Наталью Карпову. Крупные события 2022–2023 годов привели к отрицательному финансовому результату РНПК по портфелю корпоративного имущественного страхования, включая наземное, офшорное, а также страхование строительно-монтажных рисков и скважин.

По словам Натальи Карповой, выходов из этой ситуации несколько. Среди нетарифных мер: проведение предстраховой экспертизы инженерной безопасности; общий анализ страхуемого объекта службами безопасности; введение в договоры дополнительных оговорок и лимитов и, наконец, корректировка тарифов в облигаторных договорах (перестрахование не отдельного риска, а их совокупности в рамках одного договора).

Корректировка тарифов – это самое болезненное для рынка решение, поэтому «мы бы не хотели к нему подходить», добавила глава РНПК. Но для себя компания уже оценила, на сколько необходимо скорректировать тарифы для того, чтобы обеспечить рентабельность, которую ожидают акционеры. В частности, при сохранении частоты и тяжести убытков на уровне 2023 года, без изменений в предстраховой экспертизе и появления новых оговорок, тарифы потребуется поднять на 121%. При сохранении высокой частотности крупных убытков, но с другими мерами тарифы стоит повысить на 62%.

❤️ Читайте подробнее на сайте

@frank_media

19 Apr'24 07:32

💲💲💲💲💲Важные финансовые новости, которые вы могли пропустить вчера, 18 апреля 2024 года:

👉 «Тинькофф» получит розничный бизнес Росбанка до конца 2024 года

👉 JPMorgan подал в суд на ВТБ в связи с попыткой разморозить активы

👉 Наличный денежный оборот в России в 2023 году вырос почти на 14%

👉 Лагард - G7: “Конфискация активов РФ - нарушение права, которое вы хотите, чтобы Россия уважала”

👉 Страховщики «Северного потока» отказываются платить из-за конфликта на Украине

👉 RBI ждет, что ЕЦБ будет требовать ускоренного сворачивания бизнеса в России

👉 Доходность по соцвкладу предложили отвязать от уровня ключевой ставки

👉 «Росгосстрах» планирует присоединить СК «Пульс» во второй половине 2024 года

👉 Доля юаня в мировых расчетах через SWIFT в марте достигла рекордных 4,7%

👉 ЦБ до конца года запустит пилот по видеоидентификации клиентов банков

👉 Halyk Bank продал «Халык банк Кыргызстан» инвестгруппе Visor

👉 Центробанк хочет проверить кредитование банков и связанных с ними МФО

👉 МВФ назвал выборы главным риском для государственных финансов в 2024 году

👉 Бывший вице-мэр Москвы будет отвечать за строительные проекты в «Сбере»

👉 Суд запретил экс-зампреду ЦБ Константину Корищенко выезжать из России

👉 Банки просят власти продлить сроки перехода на российский софт

А также новости из мира инвестиций, которые вы можете прочитать в нашем специальном канале Frank Media Invest:

👉 Cофья Донец вышла на работу в «Тинькофф Инвестиции» в качестве главного экономиста

👉 Пик погашений корпоративных бондов придется на конец 2024 – начало 2025 года

👉 Binance получила полную криптовалютную лицензию VASP в Дубае

👉 Совет директоров МГКЛ рекомендовал дивиденды в размере 8 копеек на акцию

👉 Среди пользователей инвестприложений стали доминировать женщины

@frank_media @fm_invest

👉 «Тинькофф» получит розничный бизнес Росбанка до конца 2024 года

👉 JPMorgan подал в суд на ВТБ в связи с попыткой разморозить активы

👉 Наличный денежный оборот в России в 2023 году вырос почти на 14%

👉 Лагард - G7: “Конфискация активов РФ - нарушение права, которое вы хотите, чтобы Россия уважала”

👉 Страховщики «Северного потока» отказываются платить из-за конфликта на Украине

👉 RBI ждет, что ЕЦБ будет требовать ускоренного сворачивания бизнеса в России

👉 Доходность по соцвкладу предложили отвязать от уровня ключевой ставки

👉 «Росгосстрах» планирует присоединить СК «Пульс» во второй половине 2024 года

👉 Доля юаня в мировых расчетах через SWIFT в марте достигла рекордных 4,7%

👉 ЦБ до конца года запустит пилот по видеоидентификации клиентов банков

👉 Halyk Bank продал «Халык банк Кыргызстан» инвестгруппе Visor

👉 Центробанк хочет проверить кредитование банков и связанных с ними МФО

👉 МВФ назвал выборы главным риском для государственных финансов в 2024 году

👉 Бывший вице-мэр Москвы будет отвечать за строительные проекты в «Сбере»

👉 Суд запретил экс-зампреду ЦБ Константину Корищенко выезжать из России

👉 Банки просят власти продлить сроки перехода на российский софт

А также новости из мира инвестиций, которые вы можете прочитать в нашем специальном канале Frank Media Invest:

👉 Cофья Донец вышла на работу в «Тинькофф Инвестиции» в качестве главного экономиста

👉 Пик погашений корпоративных бондов придется на конец 2024 – начало 2025 года

👉 Binance получила полную криптовалютную лицензию VASP в Дубае

👉 Совет директоров МГКЛ рекомендовал дивиденды в размере 8 копеек на акцию

👉 Среди пользователей инвестприложений стали доминировать женщины

@frank_media @fm_invest

19 Apr'24 06:58

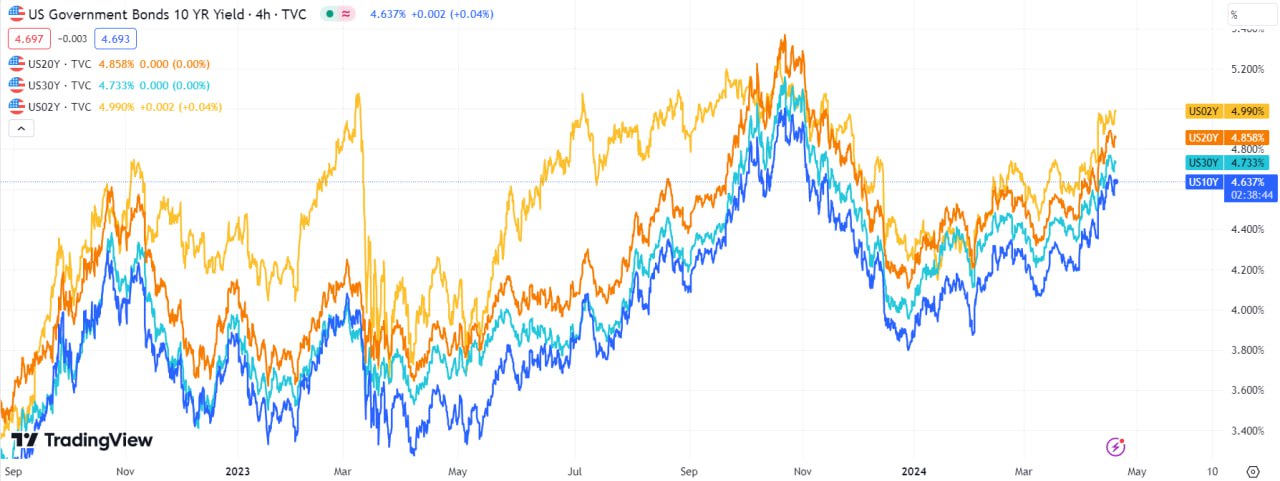

🇮🇱🇮🇷 Реакция рынков на сообщения:

- Brent crude jumped above $90 a barrel

- Gold surged past $2,400 an ounce on the reports

- US bond yields fell across the curve, with the 10-year yield down 10 basis points at 4.53%

@c0ldness

- Brent crude jumped above $90 a barrel

- Gold surged past $2,400 an ounce on the reports

- US bond yields fell across the curve, with the 10-year yield down 10 basis points at 4.53%

@c0ldness

Israel Launches Retaliatory Strike on Iran, US Officials Say

Israel launched a retaliatory strike on Iran less than a week after Tehran’s rocket and drone barrage, according to two US officials, raisin...

19 Apr'24 05:34

19 Apr'24 04:53

США - налоговый период посадил рынки на диету

ФРС на неделе сократила портфель гособлигаций на $36.7 млрд, с ликвидностью явно стало плоховато – банки потянулись в «дисконтное окно» ФРС и взяли $3.5 млрд, нарастив займы до $8.6 млрд - это скорее симптом, очевидно где-то немного прижало на фоне изъятий Минфина США.