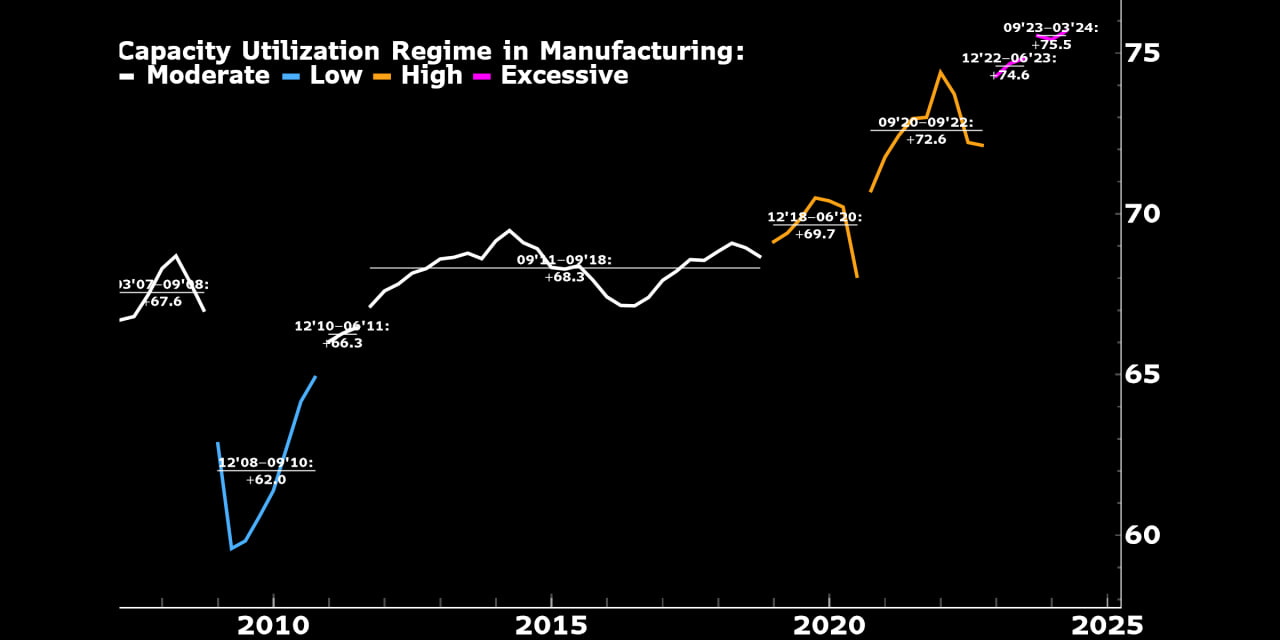

Как вообще можно оценивать загрузку через среднюю температуру по больнице?) 60-75% - это все аномально низкие значения. Так можно и безработицу 10+% считать низкой

19 Apr'24 16:53

Привет!

На этой неделе у нас много дебютантов, в том числе Полюс, ИК Питер Траст и Kokoc Group. А еще вы найдете вакансии Sber India, РСХБ, а также Secret Pool.

Наш топ-3

Исполнительный директор отдела продаж и операций с ценными бумагами (Fixed Income Sales-Trading / Executive director), АО «Российский Сельскохозяйственный банк»

https://emcr.io/jobs/2778

Казначей (Международное направление), Kokoc Group

https://emcr.io/jobs/2791

Структурирование и сопровождение ipo, LECAP

https://emcr.io/jobs/2796

А вот еще вакансии, которые могут вам понравиться:

Старший аналитик направления бизнес-анализа, ПОЛЮС

https://emcr.io/jobs/2764

Investment Analyst, A&NN Group

https://emcr.io/jobs/2289

Риск-менеджер, АО "Инвестиционная компания "Питер Траст"

https://emcr.io/jobs/2755

Начальник управления кредитования (CIB), Recruitment Boutique S.M.Art

https://emcr.io/jobs/2768

Бизнес-аналитик (Global Markets), Sber

https://emcr.io/jobs/2762

Бухгалтер на первичную документацию/ Департамент бухгалтерского и налогового учета, АО "СОЛИД Менеджмент"

https://emcr.io/jobs/2767

Аналитик по прогнозированию и моделированию, УК Полюс

https://emcr.io/jobs/2770

Бизнес-аналитик (СRM India), Sber

https://emcr.io/jobs/2771

Бизнес Аналитик (направление депозитов), Sber

https://emcr.io/jobs/2772

Эксперт по налоговому администрированию, УК Полюс

https://emcr.io/jobs/2773

Аналитик по прогнозированию и моделированию, ПОЛЮС

https://emcr.io/jobs/2766

DCM Sales & Trading, Secret Pool

https://emcr.io/jobs/2775

Аналитик | Структуратор, Московский Кредитный Банк

https://emcr.io/jobs/2733

Эксперт / Главный специалист Отдела комплаенс контроля на финансовых рынках (мониторинг нестандартных сделок и манипулирование рынком), Recruitment Boutique S.M.Art

https://emcr.io/jobs/2780

Эксперт Отдела комплаенс мониторинга, Recruitment Boutique S.M.Art

https://emcr.io/jobs/2781

Бухгалтер по налогам (НДФЛ клиентов), АО ИФК "Солид"

https://emcr.io/jobs/2783

Риск-менеджер (методолог), Альфа-Банк

https://emcr.io/jobs/2784

Главный эксперт по финансовой оценке (проекты по геологоразведке), УК Полюс

https://emcr.io/jobs/2785

Бизнес-аналитик (ипотека), Recruitment Boutique S.M.Art

https://emcr.io/jobs/2786

Junior Analyst - Merchant Banking (TMT & Infra desk), Sber

https://emcr.io/jobs/2656

Product owner, Recruitment Boutique S.M.Art

https://emcr.io/jobs/2787

Аналитик - Слияния и поглощения, Сбер

https://emcr.io/jobs/2792

Middle/Senior NLP Data Scientist (Global Markets), Sber

https://emcr.io/jobs/2793

Финансовый менеджер, Kokoc Group

https://emcr.io/jobs/2790

Analyst / Associate Private Equity, Recruitment Boutique S.M.Art

https://emcr.io/jobs/2789

Больше вакансий вы найдете здесь https://t.me/EMCR_jobs

Хороших выходных!

На этой неделе у нас много дебютантов, в том числе Полюс, ИК Питер Траст и Kokoc Group. А еще вы найдете вакансии Sber India, РСХБ, а также Secret Pool.

Наш топ-3

Исполнительный директор отдела продаж и операций с ценными бумагами (Fixed Income Sales-Trading / Executive director), АО «Российский Сельскохозяйственный банк»

https://emcr.io/jobs/2778

Казначей (Международное направление), Kokoc Group

https://emcr.io/jobs/2791

Структурирование и сопровождение ipo, LECAP

https://emcr.io/jobs/2796

А вот еще вакансии, которые могут вам понравиться:

Старший аналитик направления бизнес-анализа, ПОЛЮС

https://emcr.io/jobs/2764

Investment Analyst, A&NN Group

https://emcr.io/jobs/2289

Риск-менеджер, АО "Инвестиционная компания "Питер Траст"

https://emcr.io/jobs/2755

Начальник управления кредитования (CIB), Recruitment Boutique S.M.Art

https://emcr.io/jobs/2768

Бизнес-аналитик (Global Markets), Sber

https://emcr.io/jobs/2762

Бухгалтер на первичную документацию/ Департамент бухгалтерского и налогового учета, АО "СОЛИД Менеджмент"

https://emcr.io/jobs/2767

Аналитик по прогнозированию и моделированию, УК Полюс

https://emcr.io/jobs/2770

Бизнес-аналитик (СRM India), Sber

https://emcr.io/jobs/2771

Бизнес Аналитик (направление депозитов), Sber

https://emcr.io/jobs/2772

Эксперт по налоговому администрированию, УК Полюс

https://emcr.io/jobs/2773

Аналитик по прогнозированию и моделированию, ПОЛЮС

https://emcr.io/jobs/2766

DCM Sales & Trading, Secret Pool

https://emcr.io/jobs/2775

Аналитик | Структуратор, Московский Кредитный Банк

https://emcr.io/jobs/2733

Эксперт / Главный специалист Отдела комплаенс контроля на финансовых рынках (мониторинг нестандартных сделок и манипулирование рынком), Recruitment Boutique S.M.Art

https://emcr.io/jobs/2780

Эксперт Отдела комплаенс мониторинга, Recruitment Boutique S.M.Art

https://emcr.io/jobs/2781

Бухгалтер по налогам (НДФЛ клиентов), АО ИФК "Солид"

https://emcr.io/jobs/2783

Риск-менеджер (методолог), Альфа-Банк

https://emcr.io/jobs/2784

Главный эксперт по финансовой оценке (проекты по геологоразведке), УК Полюс

https://emcr.io/jobs/2785

Бизнес-аналитик (ипотека), Recruitment Boutique S.M.Art

https://emcr.io/jobs/2786

Junior Analyst - Merchant Banking (TMT & Infra desk), Sber

https://emcr.io/jobs/2656

Product owner, Recruitment Boutique S.M.Art

https://emcr.io/jobs/2787

Аналитик - Слияния и поглощения, Сбер

https://emcr.io/jobs/2792

Middle/Senior NLP Data Scientist (Global Markets), Sber

https://emcr.io/jobs/2793

Финансовый менеджер, Kokoc Group

https://emcr.io/jobs/2790

Analyst / Associate Private Equity, Recruitment Boutique S.M.Art

https://emcr.io/jobs/2789

Больше вакансий вы найдете здесь https://t.me/EMCR_jobs

Хороших выходных!

Исполнительный директор отдела продаж и операций с ценными бумагами (Fixed Income Sales-Trading / Executive director), Акционерное общество «Российский Сельскохозяйственный банк»

Команда РСХБ ищет исполнительного директора Fixed Income Sales-Trading, способного развиваться и готового достигать амбициозных целей по раз...

19 Apr'24 16:41

Добрый день, друзья! Публикуем традиционный дайджест карьерных возможностей от EMCR.

19 Apr'24 16:41

Статус Open to Work в LinkedIn — «красный флаг» для работодателя, говорят бывшие рекрутеры Google и Amazon. С ними согласны не все.

«При подборе персонала существует общеизвестная истина: лучшие люди не ищут работу», — утверждает бывший рекрутер Google и генеральный директор компании FairComp, Нолан Черч. С ним солидарна экс-рекрутер Amazon и карьерный тренер Линдси Мастейн, которая говорит, что про поиске работы очень важна «динамика власти» — рекрутеры хотят, чтобы вы были им нужны, а не наоборот.

Однако, по данным LinkedIn, в настоящее время этот знак используют более 33 млн пользователей, причем, по их же данным, люди, включившие эту функцию, в два раза чаще получают сообщения от рекрутеров.

Одним из преимуществ использования баннера является то, что небольшие компании, у которых нет бюджета на версию LinkedIn для работодателей, могут быстрее найти людей, которым нужна новая работа. Анджелина Дэррисо, глава компании C-Suite Coach, рассказывает, что когда они искали людей, отметка «открыт для работы» очень им помогала.

Другими словами, у разных работодателей разные мнения на этот счет. Но в любом случае, важнее не надпись на аватаре, а содержимое профиля. «Если вы ищете работу, но ваш профиль выглядит как выжженное поле, значок «открыт для работы» вам никак не поможет», — говорит карьерный тренер Фиби Гэвин.

@forbesglobalrus

«При подборе персонала существует общеизвестная истина: лучшие люди не ищут работу», — утверждает бывший рекрутер Google и генеральный директор компании FairComp, Нолан Черч. С ним солидарна экс-рекрутер Amazon и карьерный тренер Линдси Мастейн, которая говорит, что про поиске работы очень важна «динамика власти» — рекрутеры хотят, чтобы вы были им нужны, а не наоборот.

Однако, по данным LinkedIn, в настоящее время этот знак используют более 33 млн пользователей, причем, по их же данным, люди, включившие эту функцию, в два раза чаще получают сообщения от рекрутеров.

Одним из преимуществ использования баннера является то, что небольшие компании, у которых нет бюджета на версию LinkedIn для работодателей, могут быстрее найти людей, которым нужна новая работа. Анджелина Дэррисо, глава компании C-Suite Coach, рассказывает, что когда они искали людей, отметка «открыт для работы» очень им помогала.

Другими словами, у разных работодателей разные мнения на этот счет. Но в любом случае, важнее не надпись на аватаре, а содержимое профиля. «Если вы ищете работу, но ваш профиль выглядит как выжженное поле, значок «открыт для работы» вам никак не поможет», — говорит карьерный тренер Фиби Гэвин.

@forbesglobalrus

19 Apr'24 16:38

📈📈

О результатах размещения средств Фонда национального благосостояния в 2023 году

Поступившие в федеральный бюджет в 2023 году доходы от

размещения средств ФНБ в разрешенные финансовые активы составили 358 347,14 млн рублей.

Подробнее

@minfin

О результатах размещения средств Фонда национального благосостояния в 2023 году

Поступившие в федеральный бюджет в 2023 году доходы от

размещения средств ФНБ в разрешенные финансовые активы составили 358 347,14 млн рублей.

Подробнее

@minfin

19 Apr'24 16:31

Сказать нечего — оно просто растет

Банк России опубликовал обзор банковского сектора с предварительными результатами за март.

Потребительское кредитование неожиданно выросло на 2% – максимум с августа прошлого года. При этом комментарий ЦБ, посвященный в обзоре этому разделу, еще никогда не был столь кратким.

Давайте вспомним:

• Обзор за ноябрь – 101 слово, 700 символов, есть даже прогноз: «…в декабре ожидаем существенного замедления потреб. кредитования из-за макропруденциальных ограничений и роста ставок…»

• Обзор за декабрь – 122 слова, 890 символов, «…можно сказать, что ужесточение ДКП и макропру способствовали охлаждению потреб. кредитования до умеренного уровня после активного роста в мае-августе…»

• Обзор за январь – 114 слов, 777 символов, «…сдержанная динамика также обусловлена действием макропру, которые вынуждают КО критичнее подходить к выбору заемщиков. Кроме того, рост ограничивает высокая стоимость кредитов после двух раундов повышения ключевой ставки…»

• Обзор за февраль – 73 слова, 531 символов, первые признаки, что уже что-то пошло не так: «…рост потребительского кредитования в феврале не изменился. Это пока выше нашего прогноза Тем не менее мы ожидаем, что сдерживающий эффект на кредитование окажут МПЛ…»

• Обзор за март – 30 слов, 224 символа, далее полное содержание: «По предварительным данным, потребительское кредитование

ускорилось до ~2,0 с 0,9% в феврале. Сохраняющаяся высокая

потребительская активность может говорить об уверенности

в будущих доходах с учетом ситуации на рынке труда».

По классике — I have nothing to say.

@helicoptermacro

Банк России опубликовал обзор банковского сектора с предварительными результатами за март.

Потребительское кредитование неожиданно выросло на 2% – максимум с августа прошлого года. При этом комментарий ЦБ, посвященный в обзоре этому разделу, еще никогда не был столь кратким.

Давайте вспомним:

• Обзор за ноябрь – 101 слово, 700 символов, есть даже прогноз: «…в декабре ожидаем существенного замедления потреб. кредитования из-за макропруденциальных ограничений и роста ставок…»

• Обзор за декабрь – 122 слова, 890 символов, «…можно сказать, что ужесточение ДКП и макропру способствовали охлаждению потреб. кредитования до умеренного уровня после активного роста в мае-августе…»

• Обзор за январь – 114 слов, 777 символов, «…сдержанная динамика также обусловлена действием макропру, которые вынуждают КО критичнее подходить к выбору заемщиков. Кроме того, рост ограничивает высокая стоимость кредитов после двух раундов повышения ключевой ставки…»

• Обзор за февраль – 73 слова, 531 символов, первые признаки, что уже что-то пошло не так: «…рост потребительского кредитования в феврале не изменился. Это пока выше нашего прогноза Тем не менее мы ожидаем, что сдерживающий эффект на кредитование окажут МПЛ…»

• Обзор за март – 30 слов, 224 символа, далее полное содержание: «По предварительным данным, потребительское кредитование

ускорилось до ~2,0 с 0,9% в феврале. Сохраняющаяся высокая

потребительская активность может говорить об уверенности

в будущих доходах с учетом ситуации на рынке труда».

По классике — I have nothing to say.

@helicoptermacro

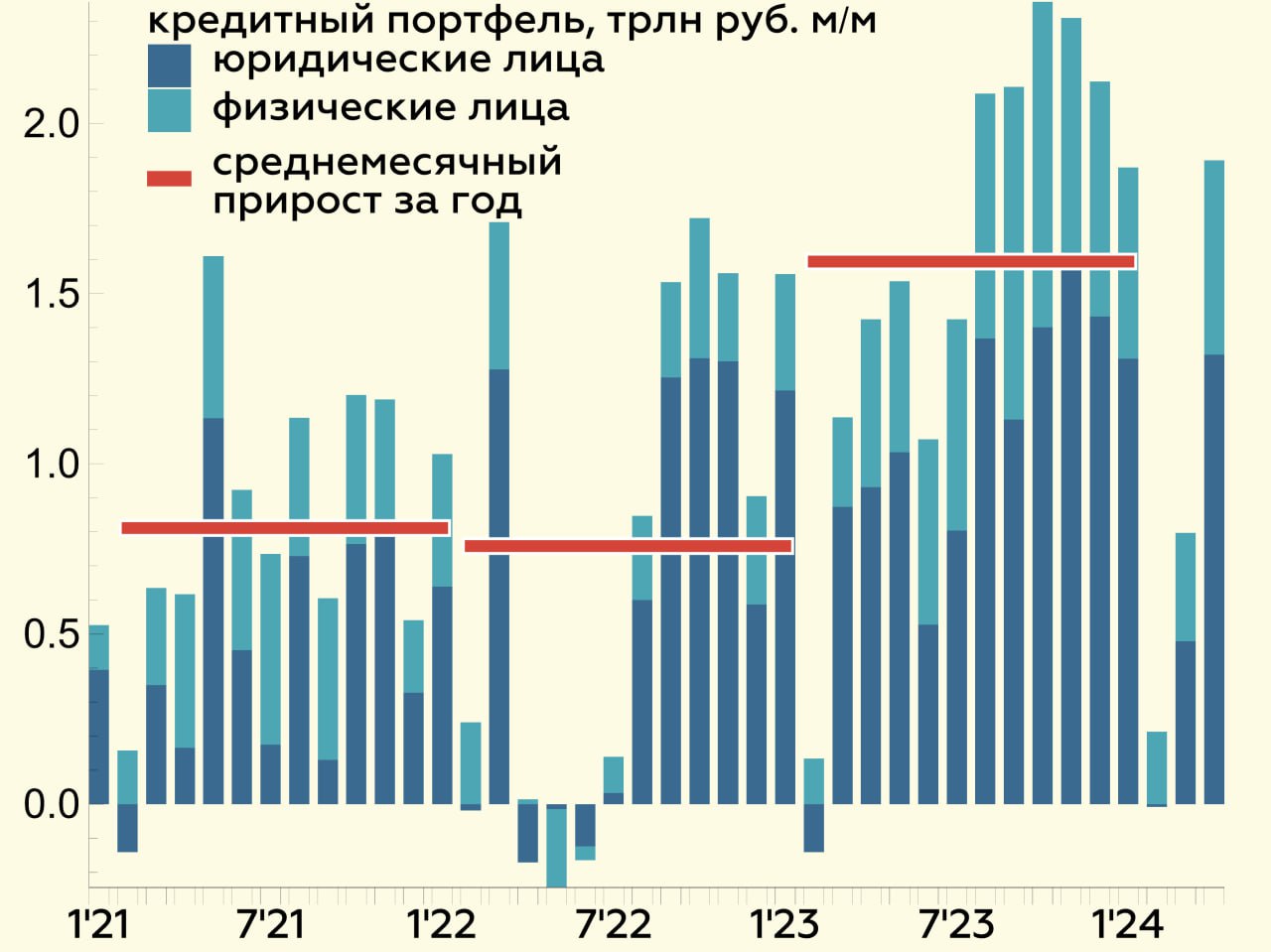

Кредитование в марте ускорилось фронтально

i) портфель корпоративного кредитования прибавил 1.3 трлн руб. (близко к среднему приросту за 2п23) – достиг 76 трлн

Основные получатели кредитов – транспортные и нефтегазовые компании, а также застройщики в рамках проектного финансирования

ЦБ связывает высокий спрос на кредиты с необходимостью уплаты крупных налогов (налога на прибыль, НДД и НДС)

=> такое поведение могло быть вызвано нежеланием конвертировать валютную выручку или ее непоступлением из-за лагов в экспортных расчетах

ii) ипотечный портфель вырос на 0.2 трлн руб. до 18.6 трлн

Выдачи составили 447 млрд (-21.5% г/г | +3.5% м/м с.к.)

73.3% из них пришлось на ипотеку с господдержкой – ее доля выросла на 7.5 пп м/м

iii) портфель потребительского кредитования составил 14.1 трлн руб., а темпы прироста портфеля ускорились до 2% м/м с 0.9% м/м в феврале

💡Кредитование – как физических, так и юридических лиц – в марте росло более активно, чем год назад...

... и, скорее всего, оказалось выше траектории, которую хотел бы видеть ЦБ

@xtxixty

i) портфель корпоративного кредитования прибавил 1.3 трлн руб. (близко к среднему приросту за 2п23) – достиг 76 трлн

Основные получатели кредитов – транспортные и нефтегазовые компании, а также застройщики в рамках проектного финансирования

ЦБ связывает высокий спрос на кредиты с необходимостью уплаты крупных налогов (налога на прибыль, НДД и НДС)

=> такое поведение могло быть вызвано нежеланием конвертировать валютную выручку или ее непоступлением из-за лагов в экспортных расчетах

ii) ипотечный портфель вырос на 0.2 трлн руб. до 18.6 трлн

Выдачи составили 447 млрд (-21.5% г/г | +3.5% м/м с.к.)

73.3% из них пришлось на ипотеку с господдержкой – ее доля выросла на 7.5 пп м/м

iii) портфель потребительского кредитования составил 14.1 трлн руб., а темпы прироста портфеля ускорились до 2% м/м с 0.9% м/м в феврале

💡Кредитование – как физических, так и юридических лиц – в марте росло более активно, чем год назад...

... и, скорее всего, оказалось выше траектории, которую хотел бы видеть ЦБ

@xtxixty

Льготные программы остаются драйвером роста спроса на ипотечное кредитование

По данным отчёта ЦБ РФ, выдача ипотеки с господдержкой составила 73% всех выдач, или 326 млрд руб.

🔸 После ужесточения условий льготной ипотеки самой популярной остаётся семейная программа – 169 млрд руб. (52% общего объёма выдач с господдержкой). В марте спрос на семейную программу вырос в 1,5 раза.

🔸 Льготная ипотека +37% м/м, до 95 млрд, или 29% общего объёма льготных выдач.

🔸 По ИТ-ипотеке выдано почти в 2 раза больше, чем в феврале (46 млрд руб., или 14%).

В целом за месяц объём льготной ипотеки вырос на ~50%. Госпрограммы стали основным драйвером роста всех ипотечных выдач в марте (447 млрд руб., +34% м/м). В недвижимости весенний сезон традиционно более сильный по покупательской активности, чем январь-февраль, что обеспечивает также рост ипотеки.

📍Занимающую лидирующие позиции семейную программу планируется продлить до 2030 г. Учитывая сужение перечня других льготных программ с второй воловины 2024 г., основной спрос будут генерировать определённые слои населения, в первую очередь семьи. Следовательно, вы выигрыше будут застройщики, имеющие конкурентные преимущества в масс-сегменте, т.к. большая часть продаж девелоперов происходит с использованием льготных ипотечных инструментов.

🏠 Видим достаточно сильные позиции у девелопера Самолёт, который решил сконцентрироваться на массовом сегменте недвижимости. Доля контрактов с использованием госпрограмм у застройщика достигает 89%, существенную часть составляет семейная ипотека.

Наша целевая цена акции на горизонте 12 месяцев – 5300 руб.

Аналитический Центр ПСБ

Обратная связь

По данным отчёта ЦБ РФ, выдача ипотеки с господдержкой составила 73% всех выдач, или 326 млрд руб.

🔸 После ужесточения условий льготной ипотеки самой популярной остаётся семейная программа – 169 млрд руб. (52% общего объёма выдач с господдержкой). В марте спрос на семейную программу вырос в 1,5 раза.

🔸 Льготная ипотека +37% м/м, до 95 млрд, или 29% общего объёма льготных выдач.

🔸 По ИТ-ипотеке выдано почти в 2 раза больше, чем в феврале (46 млрд руб., или 14%).

В целом за месяц объём льготной ипотеки вырос на ~50%. Госпрограммы стали основным драйвером роста всех ипотечных выдач в марте (447 млрд руб., +34% м/м). В недвижимости весенний сезон традиционно более сильный по покупательской активности, чем январь-февраль, что обеспечивает также рост ипотеки.

📍Занимающую лидирующие позиции семейную программу планируется продлить до 2030 г. Учитывая сужение перечня других льготных программ с второй воловины 2024 г., основной спрос будут генерировать определённые слои населения, в первую очередь семьи. Следовательно, вы выигрыше будут застройщики, имеющие конкурентные преимущества в масс-сегменте, т.к. большая часть продаж девелоперов происходит с использованием льготных ипотечных инструментов.

🏠 Видим достаточно сильные позиции у девелопера Самолёт, который решил сконцентрироваться на массовом сегменте недвижимости. Доля контрактов с использованием госпрограмм у застройщика достигает 89%, существенную часть составляет семейная ипотека.

Наша целевая цена акции на горизонте 12 месяцев – 5300 руб.

Аналитический Центр ПСБ

Обратная связь

19 Apr'24 16:21

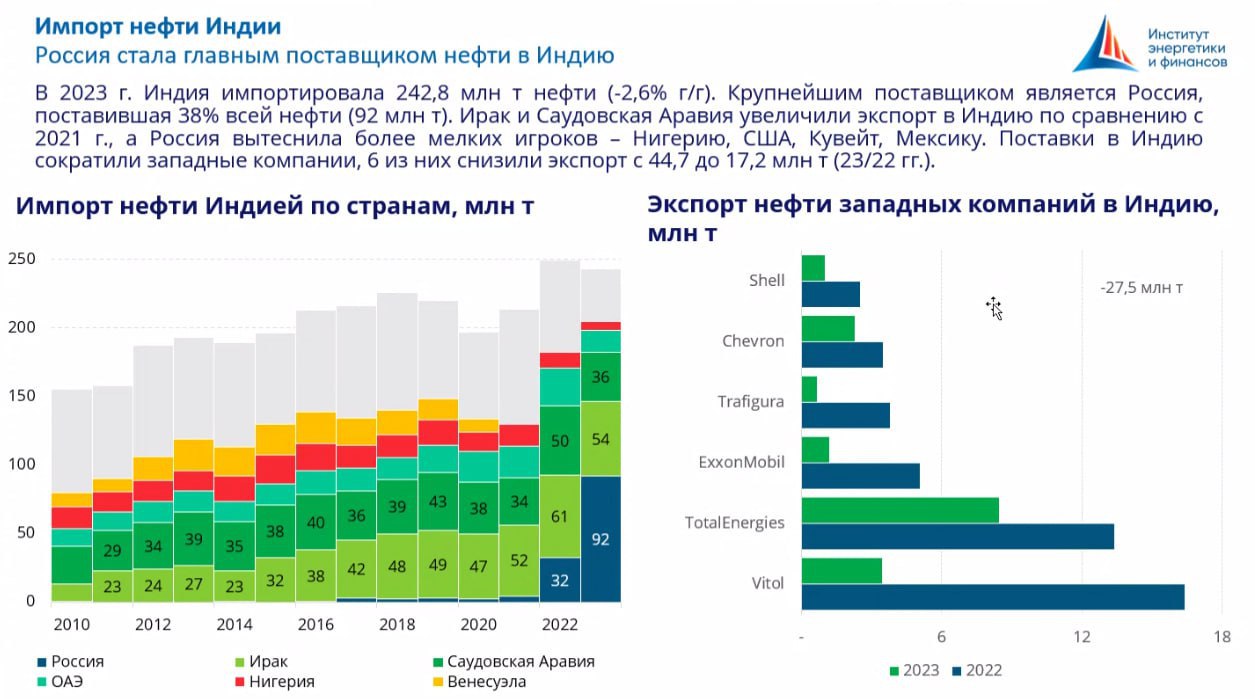

Для тех, кто пропустил) Наш актуальный февральский отчет с подробностями и последними трендами на рынке Индии.

19 Apr'24 15:57

⏺Курс доллара опустился ниже ₽93 впервые с 10 апреля. На 15:48 мск пара доллар-рубль торговалась на отметке ₽92,99.

По словам эксперта «БКС Мир инвестиций» Михаила Зельцера, рубль ожидаемо восстанавливается после падения до полугодовых минимумов. Он считает, что для американской валюты есть вероятность вернуться в многомесячный боковик. А рубль к концу апреля технически и фундаментально может быть еще дороже.

Эксперт отмечает, что рубль поддерживает жесткая ДКП Центробанка, которая сдерживает спрос на валюту под импорт и за счет высоких ставок повышает привлекательность именно рублевых инструментов. Кроме того, общее предложение валюты на рынке увеличивают нормативы репатриации выручки экспортеров.

Данные: TradingView

@selfinvestor

По словам эксперта «БКС Мир инвестиций» Михаила Зельцера, рубль ожидаемо восстанавливается после падения до полугодовых минимумов. Он считает, что для американской валюты есть вероятность вернуться в многомесячный боковик. А рубль к концу апреля технически и фундаментально может быть еще дороже.

Эксперт отмечает, что рубль поддерживает жесткая ДКП Центробанка, которая сдерживает спрос на валюту под импорт и за счет высоких ставок повышает привлекательность именно рублевых инструментов. Кроме того, общее предложение валюты на рынке увеличивают нормативы репатриации выручки экспортеров.

Данные: TradingView

@selfinvestor

19 Apr'24 15:54

👑 Конец режима: Как идентифицировать переход из одного режима экономики в другой в реальном времени?

Алгоритмов сегментации временных рядов много, но сейчас нас устраивает следующий подход из двух шагов:

1. Сегменитируем временной ряд на кусочки "стационарных" распределений показателя по рецепту из Heuristic Segmentation of a Nonstationary Time Series Bernaola-Galv´an et al. [Phys. Rev. Lett. 87, 168105 (2001)]

2. Собираем нарезанные "отрезки" ряда в режимы на основе KNN кластеризации распределений показателя

Поделитесь своими рецептами идентификации перехода экономики между режимами - напишите, если интересно посмотреть на код

@c0ldenss

Алгоритмов сегментации временных рядов много, но сейчас нас устраивает следующий подход из двух шагов:

1. Сегменитируем временной ряд на кусочки "стационарных" распределений показателя по рецепту из Heuristic Segmentation of a Nonstationary Time Series Bernaola-Galv´an et al. [Phys. Rev. Lett. 87, 168105 (2001)]

2. Собираем нарезанные "отрезки" ряда в режимы на основе KNN кластеризации распределений показателя

Поделитесь своими рецептами идентификации перехода экономики между режимами - напишите, если интересно посмотреть на код

@c0ldenss

🎯 Насколько аномален уровень загрузки мощностей в обработке в начале 2024?

Абсолютно аномален

Но сначала шаг назад - часто мы, аналитики, обсуждая состояние экономики концентрируемся на последнем зарегистрированном значении: инфляции или безработице за последний месяц, загрузке мощностей или ВВП за последний квартал и т.п.

Это не всегда конструктивно, поскольку все наши измерения "шумные" - это и случайность выборки, погрешности сезонной корректировки и так далее

Кажется полезным говорить не об отдельном значении, а том в каком "режиме" экономической активности мы находимся и говорят ли последние данные о переходе из одного режима в другое

Эти режимы могут отличать как по величине среднего значения ( высокой/низкой инфляции), по размеру шоков ( высокой или низкой волатильности) и их комбинаций)

Как идентифицировать переход между таким режимами?

Максимально упрощенный подход состоит в усреднении значений - например, любимый показатель инфляции Банка России - средний м/м с.к. за 3 мес. - является таким способом сгладить шум отдельных месяцев

Но у этого способа есть очевидные недостатки - например, если мы не учитываем волатильность значений инфляции, то мы можем преувеличить или преуменьшить вероятность перехода из одного режима в другой

Можем ли мы делать эти оценки/утверждения лучше?

@c0ldness

Абсолютно аномален

Но сначала шаг назад - часто мы, аналитики, обсуждая состояние экономики концентрируемся на последнем зарегистрированном значении: инфляции или безработице за последний месяц, загрузке мощностей или ВВП за последний квартал и т.п.

Это не всегда конструктивно, поскольку все наши измерения "шумные" - это и случайность выборки, погрешности сезонной корректировки и так далее

Кажется полезным говорить не об отдельном значении, а том в каком "режиме" экономической активности мы находимся и говорят ли последние данные о переходе из одного режима в другое

Эти режимы могут отличать как по величине среднего значения ( высокой/низкой инфляции), по размеру шоков ( высокой или низкой волатильности) и их комбинаций)

Как идентифицировать переход между таким режимами?

Максимально упрощенный подход состоит в усреднении значений - например, любимый показатель инфляции Банка России - средний м/м с.к. за 3 мес. - является таким способом сгладить шум отдельных месяцев

Но у этого способа есть очевидные недостатки - например, если мы не учитываем волатильность значений инфляции, то мы можем преувеличить или преуменьшить вероятность перехода из одного режима в другой

Можем ли мы делать эти оценки/утверждения лучше?

@c0ldness

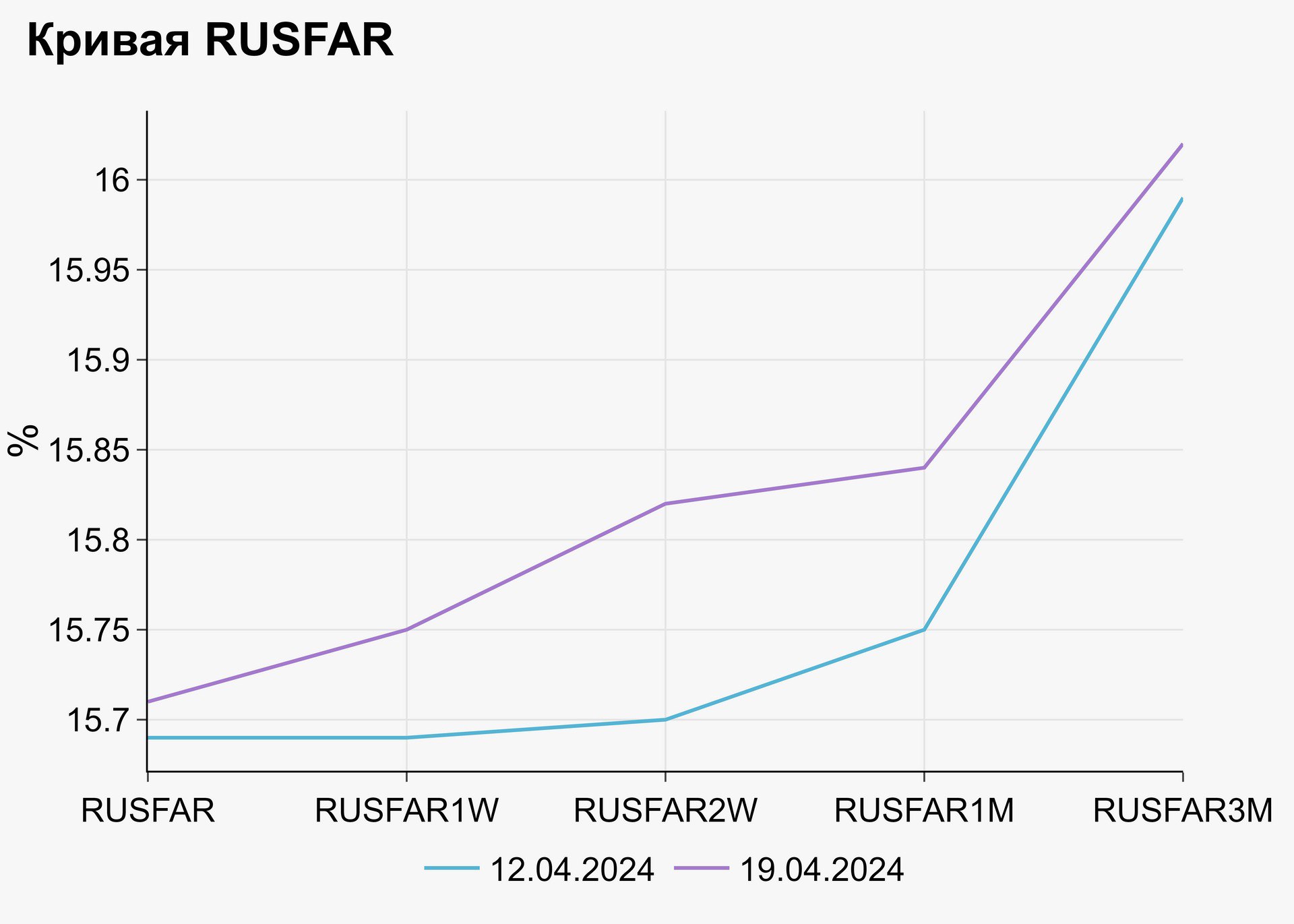

📝 Сверимся со списком

В февральском резюме по ставке ЦБ обрисовал условия для её изменения

🟢 Условия для возможного снижения ставки:

• устойчивое замедление текущей инфляции;

• охлаждение потребительского кредитования и потребительской активности;

• снижение жесткости рынка труда;

• отсутствие реализации проинфляционных рисков со стороны бюджета или внешних условий.

🔴 Условия для возможного повышения ставки:

• закрепление инфляции на текущем уровне (особенно в устойчивой ее части) или ее увеличение;

• отсутствие признаков снижения или дальнейший рост потребительской активности;

• увеличение жесткости рынка труда и масштабов положительного разрыва выпуска в экономике;

• реализация иных проинфляционных рисков, угрожающих возвращению инфляции к цели в 2024 год

🔍 Что имеем сейчас?

По 1️⃣ пункту имеем слабое замедление инфляции и снижение инфл. ожиданий, но есть вопросы к его устойчивости.

По 2️⃣ и 3️⃣ мы явно ближе к условиям для повышения.

По 4️⃣ смешанно - внешний фон был неплох, рубль чуть слабее, по бюджету без новостей, в итоге - нейтрально.

🔮 Итого, для повышения ставки недостаточно, но прогноз по ставке могут сузить: до 14.50% снизу и 15.50-16.00% сверху. Это и будет сигналом - возможность высоких ставок дольше/более медленное снижение. Но, повторюсь, важны изменения прогноза, ЦБ должен смотреть вперёд...

В февральском резюме по ставке ЦБ обрисовал условия для её изменения

🟢 Условия для возможного снижения ставки:

• устойчивое замедление текущей инфляции;

• охлаждение потребительского кредитования и потребительской активности;

• снижение жесткости рынка труда;

• отсутствие реализации проинфляционных рисков со стороны бюджета или внешних условий.

🔴 Условия для возможного повышения ставки:

• закрепление инфляции на текущем уровне (особенно в устойчивой ее части) или ее увеличение;

• отсутствие признаков снижения или дальнейший рост потребительской активности;

• увеличение жесткости рынка труда и масштабов положительного разрыва выпуска в экономике;

• реализация иных проинфляционных рисков, угрожающих возвращению инфляции к цели в 2024 год

🔍 Что имеем сейчас?

По 1️⃣ пункту имеем слабое замедление инфляции и снижение инфл. ожиданий, но есть вопросы к его устойчивости.

По 2️⃣ и 3️⃣ мы явно ближе к условиям для повышения.

По 4️⃣ смешанно - внешний фон был неплох, рубль чуть слабее, по бюджету без новостей, в итоге - нейтрально.

🔮 Итого, для повышения ставки недостаточно, но прогноз по ставке могут сузить: до 14.50% снизу и 15.50-16.00% сверху. Это и будет сигналом - возможность высоких ставок дольше/более медленное снижение. Но, повторюсь, важны изменения прогноза, ЦБ должен смотреть вперёд...

19 Apr'24 15:41

Ежедневный обзор

Зарубежные рынки акций

📉 Американские индексы пятый день подряд не смогли прервать полосу неудач: надежды на снижение процентных ставок рухнули окончательно. Несколько представителей Федеральной резервной системы озвучили ястребиную позицию в отношении перспектив денежно-кредитной политики. S&P 500 снизился на 0,2%, Nasdaq — на 0,5%, Dow Jones прибавил менее 0,1%. В отраслевой структуре S&P 500 хуже всех завершил торги технологический сектор (-1,1%), лучше всех — коммунальный (+0,6%).

🇨🇳 Индекс Hang Seng в Гонконге снизился на 1,0 %: инвесторы пребывают не в лучших настроениях из-за напряженности на Ближнем Востоке.

🏦 Президент ФРБ Нью-Йорка Джон Уильямс заявил, что нет острой необходимости снижать процентные ставки, поскольку экономика США находится на подъеме. Он добавил, что возможно даже повышение ставок, если того потребует ситуация.

📊 Число первичных заявок на пособие по безработице за неделю не изменилось и составило 212 тыс., немного недотянув до ожидаемых 215 тыс., а средний показатель за четыре недели остался на уровне 214,5 тыс. Данные указывают на сохраняющееся инфляционное давление в экономике.

Корпоративные события в этом выпуске: Netflix, Intuitive Surgical, Blackstone, Alaska Air Group

Полная версия доступна подписчикам нашего аналитического портала

@Sinara_finance

Зарубежные рынки акций

📉 Американские индексы пятый день подряд не смогли прервать полосу неудач: надежды на снижение процентных ставок рухнули окончательно. Несколько представителей Федеральной резервной системы озвучили ястребиную позицию в отношении перспектив денежно-кредитной политики. S&P 500 снизился на 0,2%, Nasdaq — на 0,5%, Dow Jones прибавил менее 0,1%. В отраслевой структуре S&P 500 хуже всех завершил торги технологический сектор (-1,1%), лучше всех — коммунальный (+0,6%).

🇨🇳 Индекс Hang Seng в Гонконге снизился на 1,0 %: инвесторы пребывают не в лучших настроениях из-за напряженности на Ближнем Востоке.

🏦 Президент ФРБ Нью-Йорка Джон Уильямс заявил, что нет острой необходимости снижать процентные ставки, поскольку экономика США находится на подъеме. Он добавил, что возможно даже повышение ставок, если того потребует ситуация.

📊 Число первичных заявок на пособие по безработице за неделю не изменилось и составило 212 тыс., немного недотянув до ожидаемых 215 тыс., а средний показатель за четыре недели остался на уровне 214,5 тыс. Данные указывают на сохраняющееся инфляционное давление в экономике.

Корпоративные события в этом выпуске: Netflix, Intuitive Surgical, Blackstone, Alaska Air Group

Полная версия доступна подписчикам нашего аналитического портала

@Sinara_finance

19 Apr'24 15:40

🎯 Насколько аномален уровень загрузки мощностей в обработке в начале 2024?

Абсолютно аномален

Но сначала шаг назад - часто мы, аналитики, обсуждая состояние экономики концентрируемся на последнем зарегистрированном значении: инфляции или безработице за последний месяц, загрузке мощностей или ВВП за последний квартал и т.п.

Это не всегда конструктивно, поскольку все наши измерения "шумные" - это и случайность выборки, погрешности сезонной корректировки и так далее

Кажется полезным говорить не об отдельном значении, а том в каком "режиме" экономической активности мы находимся и говорят ли последние данные о переходе из одного режима в другой

Эти режимы могут отличать как по величине среднего значения ( высокой/низкой инфляции), по размеру шоков ( высокой или низкой волатильности) и их комбинаций)

Как идентифицировать переход между таким режимами?

Максимально упрощенный подход состоит в усреднении значений - например, любимый показатель инфляции Банка России - средний м/м с.к. за 3 мес. - является таким способом сгладить шум отдельных месяцев

Но у этого способа есть очевидные недостатки - например, если мы не учитываем волатильность значений инфляции, то мы можем преувеличить или преуменьшить вероятность перехода из одного режима в другой

Можем ли мы делать эти оценки/утверждения лучше?

@c0ldness

Абсолютно аномален

Но сначала шаг назад - часто мы, аналитики, обсуждая состояние экономики концентрируемся на последнем зарегистрированном значении: инфляции или безработице за последний месяц, загрузке мощностей или ВВП за последний квартал и т.п.

Это не всегда конструктивно, поскольку все наши измерения "шумные" - это и случайность выборки, погрешности сезонной корректировки и так далее

Кажется полезным говорить не об отдельном значении, а том в каком "режиме" экономической активности мы находимся и говорят ли последние данные о переходе из одного режима в другой

Эти режимы могут отличать как по величине среднего значения ( высокой/низкой инфляции), по размеру шоков ( высокой или низкой волатильности) и их комбинаций)

Как идентифицировать переход между таким режимами?

Максимально упрощенный подход состоит в усреднении значений - например, любимый показатель инфляции Банка России - средний м/м с.к. за 3 мес. - является таким способом сгладить шум отдельных месяцев

Но у этого способа есть очевидные недостатки - например, если мы не учитываем волатильность значений инфляции, то мы можем преувеличить или преуменьшить вероятность перехода из одного режима в другой

Можем ли мы делать эти оценки/утверждения лучше?

@c0ldness

📝 Сверимся со списком

В февральском резюме по ставке ЦБ обрисовал условия для её изменения

🟢 Условия для возможного снижения ставки:

• устойчивое замедление текущей инфляции;

• охлаждение потребительского кредитования и потребительской активности;

• снижение жесткости рынка труда;

• отсутствие реализации проинфляционных рисков со стороны бюджета или внешних условий.

🔴 Условия для возможного повышения ставки:

• закрепление инфляции на текущем уровне (особенно в устойчивой ее части) или ее увеличение;

• отсутствие признаков снижения или дальнейший рост потребительской активности;

• увеличение жесткости рынка труда и масштабов положительного разрыва выпуска в экономике;

• реализация иных проинфляционных рисков, угрожающих возвращению инфляции к цели в 2024 год

🔍 Что имеем сейчас?

По 1️⃣ пункту имеем слабое замедление инфляции и снижение инфл. ожиданий, но есть вопросы к его устойчивости.

По 2️⃣ и 3️⃣ мы явно ближе к условиям для повышения.

По 4️⃣ смешанно - внешний фон был неплох, рубль чуть слабее, по бюджету без новостей, в итоге - нейтрально.

🔮 Итого, для повышения ставки недостаточно, но прогноз по ставке могут сузить: до 14.50% снизу и 15.50-16.00% сверху. Это и будет сигналом - возможность высоких ставок дольше/более медленное снижение. Но, повторюсь, важны изменения прогноза, ЦБ должен смотреть вперёд...

В февральском резюме по ставке ЦБ обрисовал условия для её изменения

🟢 Условия для возможного снижения ставки:

• устойчивое замедление текущей инфляции;

• охлаждение потребительского кредитования и потребительской активности;

• снижение жесткости рынка труда;

• отсутствие реализации проинфляционных рисков со стороны бюджета или внешних условий.

🔴 Условия для возможного повышения ставки:

• закрепление инфляции на текущем уровне (особенно в устойчивой ее части) или ее увеличение;

• отсутствие признаков снижения или дальнейший рост потребительской активности;

• увеличение жесткости рынка труда и масштабов положительного разрыва выпуска в экономике;

• реализация иных проинфляционных рисков, угрожающих возвращению инфляции к цели в 2024 год

🔍 Что имеем сейчас?

По 1️⃣ пункту имеем слабое замедление инфляции и снижение инфл. ожиданий, но есть вопросы к его устойчивости.

По 2️⃣ и 3️⃣ мы явно ближе к условиям для повышения.

По 4️⃣ смешанно - внешний фон был неплох, рубль чуть слабее, по бюджету без новостей, в итоге - нейтрально.

🔮 Итого, для повышения ставки недостаточно, но прогноз по ставке могут сузить: до 14.50% снизу и 15.50-16.00% сверху. Это и будет сигналом - возможность высоких ставок дольше/более медленное снижение. Но, повторюсь, важны изменения прогноза, ЦБ должен смотреть вперёд...

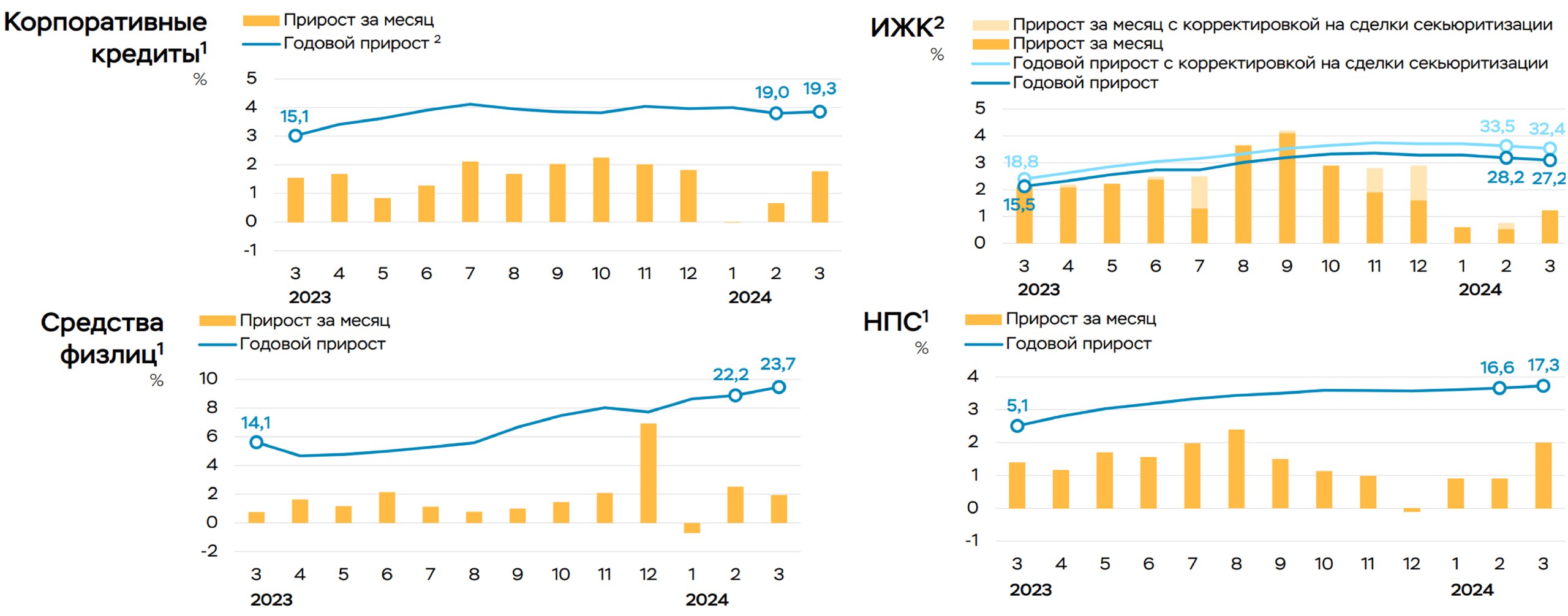

⬆️ В марте кредитование ускорилось во всех сегментах

▪️ Корпоративный портфель банковского сектора вырос на 1,8% после умеренного увеличения на 0,6% в феврале: высокий спрос компаний на кредиты может быть связан с крупными налоговыми выплатами.

▪️ Ипотека, по предварительным данным, ускорилась до +1,2% после +0,8% в феврале. Росли главным образом выдачи с господдержкой, при этом самой популярной программой оставалась «Семейная ипотека».

▪️ Потребительское кредитование, по оценкам, увеличилось быстрее — на 2% (0,9% в январе-феврале) в условиях потребительской активности и роста доходов.

▪️ По-прежнему наблюдается активный приток средств населения в банки (+1,9% после +2,5% в феврале). Росли в основном срочные рублевые вклады, популярность которых поддерживается высокими ставками. Объем корпоративных средств сократился на 1,6% после роста в феврале (+1%) из-за крупных налоговых выплат.

▪️ Прибыль сектора в марте практически не изменилась по сравнению с февралем и составила 270 миллиардов рублей (доходность на капитал 22% в годовом выражении) после 275 миллиардов рублей в феврале.

Подробнее — в материале «О развитии банковского сектора Российской Федерации в марте 2024 года» ➡️

▪️ Корпоративный портфель банковского сектора вырос на 1,8% после умеренного увеличения на 0,6% в феврале: высокий спрос компаний на кредиты может быть связан с крупными налоговыми выплатами.

▪️ Ипотека, по предварительным данным, ускорилась до +1,2% после +0,8% в феврале. Росли главным образом выдачи с господдержкой, при этом самой популярной программой оставалась «Семейная ипотека».

▪️ Потребительское кредитование, по оценкам, увеличилось быстрее — на 2% (0,9% в январе-феврале) в условиях потребительской активности и роста доходов.

▪️ По-прежнему наблюдается активный приток средств населения в банки (+1,9% после +2,5% в феврале). Росли в основном срочные рублевые вклады, популярность которых поддерживается высокими ставками. Объем корпоративных средств сократился на 1,6% после роста в феврале (+1%) из-за крупных налоговых выплат.

▪️ Прибыль сектора в марте практически не изменилась по сравнению с февралем и составила 270 миллиардов рублей (доходность на капитал 22% в годовом выражении) после 275 миллиардов рублей в феврале.

Подробнее — в материале «О развитии банковского сектора Российской Федерации в марте 2024 года» ➡️

19 Apr'24 15:36

🇰🇬 Киргизский Finca Bank приостановит зачисление переводов из «Сбера» и «Тинькофф»

Киргизский Finca Bank принял решение с 5 мая приостановить прием переводов из «Сбербанк Онлайн» (мобильное приложение Сбербанка), а с середины месяца будет приостановлен прием переводов из приложения «Тинькофф банка» на счета иностранных граждан.

Кредитная организация подчеркивает, что остается «доступно зачисление денежных средств» через приложение “Тинькофф” «на банковские счета клиентов.., которые являются гражданами Кыргызстана».

❤️ Читайте подробнее на сайте

@frank_media

Киргизский Finca Bank принял решение с 5 мая приостановить прием переводов из «Сбербанк Онлайн» (мобильное приложение Сбербанка), а с середины месяца будет приостановлен прием переводов из приложения «Тинькофф банка» на счета иностранных граждан.

Кредитная организация подчеркивает, что остается «доступно зачисление денежных средств» через приложение “Тинькофф” «на банковские счета клиентов.., которые являются гражданами Кыргызстана».

❤️ Читайте подробнее на сайте

@frank_media

19 Apr'24 15:16

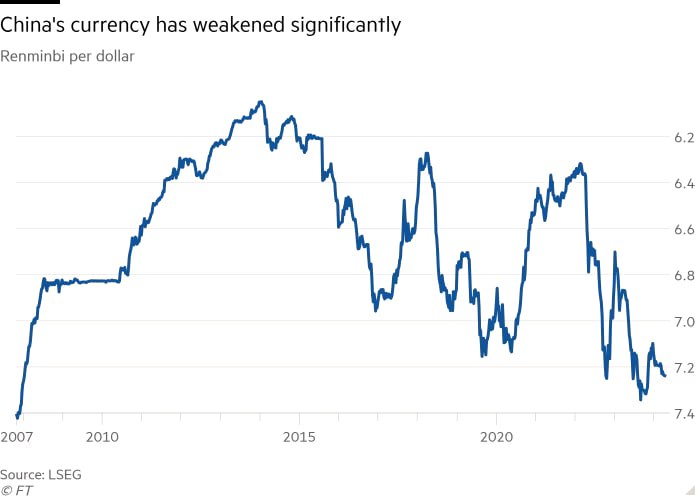

📌Тред дня EMCR News: Китай движется к полной валютной независимости через инфляцию долга

В Китае общий нефинансовый долг к ВВП составляет 311% ВВП, это один из самых высоких показателей среди крупных экономик. Страна нуждается не просто в рефляции экономики, но и инфлировании своего долга, пишет FT. Идея, что юань девальвируют или тем более отпустят в свободное плавание - это скорее экзотика, чем консенсус. Но если это все же случится, то станет шоком, особенно для российского рынка, который воспринимает юань как квази-доллар, считает ПП.

https://emcr.io/news/t/goodbye-america

📩Жмите сюда, чтобы получать главную аналитику дня с доставкой прямо в ваш телеграм.

В Китае общий нефинансовый долг к ВВП составляет 311% ВВП, это один из самых высоких показателей среди крупных экономик. Страна нуждается не просто в рефляции экономики, но и инфлировании своего долга, пишет FT. Идея, что юань девальвируют или тем более отпустят в свободное плавание - это скорее экзотика, чем консенсус. Но если это все же случится, то станет шоком, особенно для российского рынка, который воспринимает юань как квази-доллар, считает ПП.

https://emcr.io/news/t/goodbye-america

📩Жмите сюда, чтобы получать главную аналитику дня с доставкой прямо в ваш телеграм.

Пока что, мнение о том, что юань девальвируют или тем более отпустят в свободное плавание - это скорее экзотика, чем консенсус. Тем не менее, нельзя не отметить, что если это случится - это будет шоком. Особенно для российского рынка, который воспринимает юань как квази-доллар.

ПП

ПП

19 Apr'24 15:07

🎊 Распаковка ОАК

Наша рубрика "Распаковка" — это НЕ РЕКОМЕНДАЦИИ, а разбор конкурентных преимуществ и рисков. Выводы делаете вы сами!

Полетаем? Почему бы и нет! Сегодня расскажем о компании, название которой, может, и не на слуху, зато о ее продукции знает каждый. Именно она выпускает самолеты Sukhoi Superjet и МС-21. Объединенная авиастроительная корпорация (ОАК).

Правда, то, что активы компании в прямом смысле взлетают, вовсе не означает, что то же самое ждет котировки ее акций.

👉 Еще одна распаковка

@marketpowercomics

Наша рубрика "Распаковка" — это НЕ РЕКОМЕНДАЦИИ, а разбор конкурентных преимуществ и рисков. Выводы делаете вы сами!

Полетаем? Почему бы и нет! Сегодня расскажем о компании, название которой, может, и не на слуху, зато о ее продукции знает каждый. Именно она выпускает самолеты Sukhoi Superjet и МС-21. Объединенная авиастроительная корпорация (ОАК).

Правда, то, что активы компании в прямом смысле взлетают, вовсе не означает, что то же самое ждет котировки ее акций.

👉 Еще одна распаковка

@marketpowercomics

ОАК I Гражданские и военные самолеты в России I Sukhoi Superjet и МС-21

Объединенная авиастроительная корпорация – или ОАК – российская компания, которая входит в десятку крупнейших авиапроизводителей в мире. Вып...

🎊 Распаковка Транснефти

Наша рубрика "Распаковка" — это НЕ РЕКОМЕНДАЦИИ, а разбор конкурентных преимуществ и рисков. Выводы делаете вы сами!

О тех, что добывают нефть, мы вам уже рассказывали.

О тех, кто ее перерабатывает, — тоже, и не раз.

К тому же это, как правило, одни и те же предприятия.

Настало время поговорить о компании, которая все это потом транспортирует. Сегодня — Транснефть

👉 Еще одна распаковка

@marketpowercomics

Наша рубрика "Распаковка" — это НЕ РЕКОМЕНДАЦИИ, а разбор конкурентных преимуществ и рисков. Выводы делаете вы сами!

О тех, что добывают нефть, мы вам уже рассказывали.

О тех, кто ее перерабатывает, — тоже, и не раз.

К тому же это, как правило, одни и те же предприятия.

Настало время поговорить о компании, которая все это потом транспортирует. Сегодня — Транснефть

👉 Еще одна распаковка

@marketpowercomics

🎊 Распаковка Россети Северо-Запад

Наша рубрика "Распаковка" — это НЕ РЕКОМЕНДАЦИИ, а разбор конкурентных преимуществ и рисков. Выводы делаете вы сами!

Мы снова возвращаемся к отдельным компаниями после серии роликов про отрасли. На этот раз рассказываем про энергетическую монополию, которая царствует в семи регионах РФ. Встречайте — Россети Северо-Запад.

👉Еще одна распаковка

@marketpowercomics

Наша рубрика "Распаковка" — это НЕ РЕКОМЕНДАЦИИ, а разбор конкурентных преимуществ и рисков. Выводы делаете вы сами!

Мы снова возвращаемся к отдельным компаниями после серии роликов про отрасли. На этот раз рассказываем про энергетическую монополию, которая царствует в семи регионах РФ. Встречайте — Россети Северо-Запад.

👉Еще одна распаковка

@marketpowercomics

19 Apr'24 15:02

⚡️ Спрос иностранцев на обмен заблокированными активами превысил предложение россиян

Об этом в программе «Индекс недели» на РБК ТВ заявил генеральный директор брокера «Инвестиционная палата» Алексей Седушкин. Ранее «Инвестпалата» была выбрана организатором процедуры обмена.

🗣 «Даже по тому, что мы устно слышим от потенциальных покупателей, объем [спроса] очень высокий. Он точно больше той суммы, которую наши продавцы могут принести. Опять-таки, эта наша субъективная оценка того, что «наши» могут принести на продажу», — рассказал Седушкин.

Седушкин также допустил, что после окончания этой процедуры «Инвестпалата» может обратиться к властям с предложением провести новую волну обмена, но уже по схеме активы-активы (бумаги россиян, заблокированные в депозитариях ЕС, в обмен на бумаги нерезидентов, заблокированные на Мосбирже).

https://quote.ru/news/article/66222e949a7947dffb7a6cc8

@selfinvestor

Об этом в программе «Индекс недели» на РБК ТВ заявил генеральный директор брокера «Инвестиционная палата» Алексей Седушкин. Ранее «Инвестпалата» была выбрана организатором процедуры обмена.

🗣 «Даже по тому, что мы устно слышим от потенциальных покупателей, объем [спроса] очень высокий. Он точно больше той суммы, которую наши продавцы могут принести. Опять-таки, эта наша субъективная оценка того, что «наши» могут принести на продажу», — рассказал Седушкин.

Седушкин также допустил, что после окончания этой процедуры «Инвестпалата» может обратиться к властям с предложением провести новую волну обмена, но уже по схеме активы-активы (бумаги россиян, заблокированные в депозитариях ЕС, в обмен на бумаги нерезидентов, заблокированные на Мосбирже).

https://quote.ru/news/article/66222e949a7947dffb7a6cc8

@selfinvestor

19 Apr'24 14:58

💎 Павел Дуров во время выступления в Дубае объявил, что в Telegram появится токенизация стикеров и пожертвования авторам с выводом средств в TON. Стикеры и эмодзи могут стать новыми мемкоинами, рассказал он. Выступление продолжается.

19 Apr'24 14:54

Рынок долгового капитала в I квартале 2024 года: рост ставок не остановил первичный рынок

Первичный рынок ОФЗ: Минфину ставка не помеха.

По итогам I квартала 2024 года размещения облигационных займов ...

Первичный рынок ОФЗ: Минфину ставка не помеха.

По итогам I квартала 2024 года размещения облигационных займов ...

Рынок долгового капитала в I квартале 2024 года: рост ставок не остановил первичный рынок

Первичный рынок ОФЗ: Минфину ставка не помеха.

По итогам I квартала 2024 года размещения облигационных займов Минфина достигли 764 млрд ру...

По итогам I квартала 2024 года размещения облигационных займов Минфина достигли 764 млрд ру...

19 Apr'24 14:52

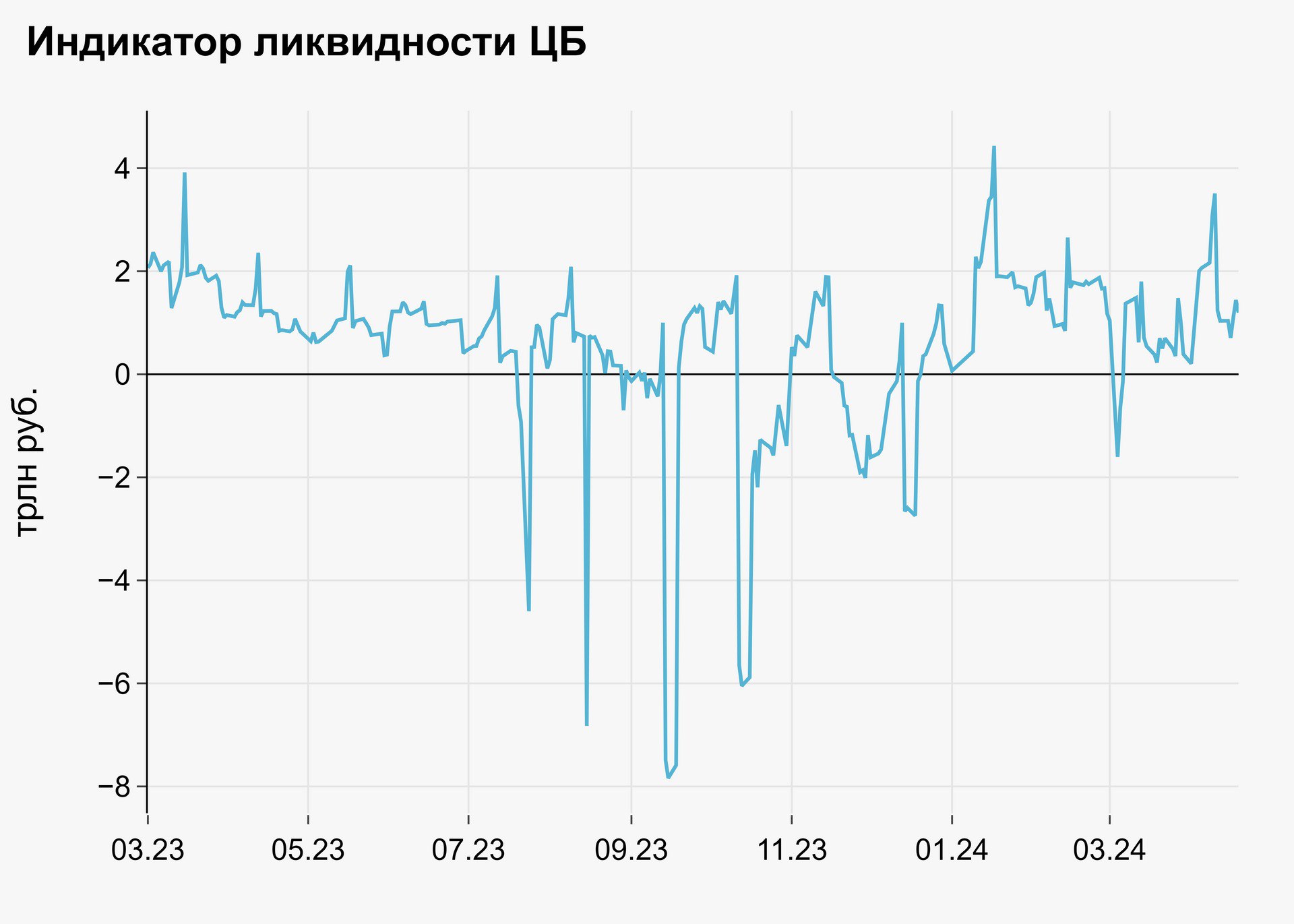

Банк России опубликовал обзор банковского сектора за март. Корпоративный кредит в марте ожил, да и розничный тоже.

✔️ Кредит компаниям ускорил рост до 1.8% м/м и 19.3% г/г, в основном за счет прироста рублевого кредита на 1.3 трлн руб. за месяц, Банк России связал такой рост кредита с высокими налоговыми расходами в марте, что логично из-за увеличившихся лагов с приходом валютной выручки.

✔️ Депозиты компаний существенно сократились на 0.9 трлн руб., или -1.6% м/м, годовой прирост сильно не изменился и составил 11.4% г/г, здесь понятная история – большие налоги (профицит бюджета составил 0.8 трлн руб. в марте).

✔️ Кредит населению тоже активизировался. Ипотека прибавила 1.2% м/м за счет льготной ипотеки, на которую ставки никак не влияют, но годовые темпы роста замедляются до 32.4% г/г. Потребительский кредит тоже ускорится до 2% м/м и 17.3% г/г, но есть разовые факторы в виде автокредита.

✔️ Депозиты населения активно растут и прибавили в марте 0.9 трлн руб. (1.9% м/м и 23.7% г/г). В основном растут срочные депозиты (+710 млрд руб.), что неплохо и говорит о том, что текущие ставки поддерживают высокую сберегательную активность. В этой части ставки работают прекрасно, чего не скажешь о кредитной стороне вопроса, но это как раз и повод занять выжидательную позицию для ЦБ.

✔️ Портфель ОФЗ у банков практически не менялся, т.к. на первичке покупали, на вторичке продавали плюс к этому получили 70 млрд руб. отрицательной переоценки из-за роста доходности. Но до переоценки портфель вырос почти до 14 трлн руб.

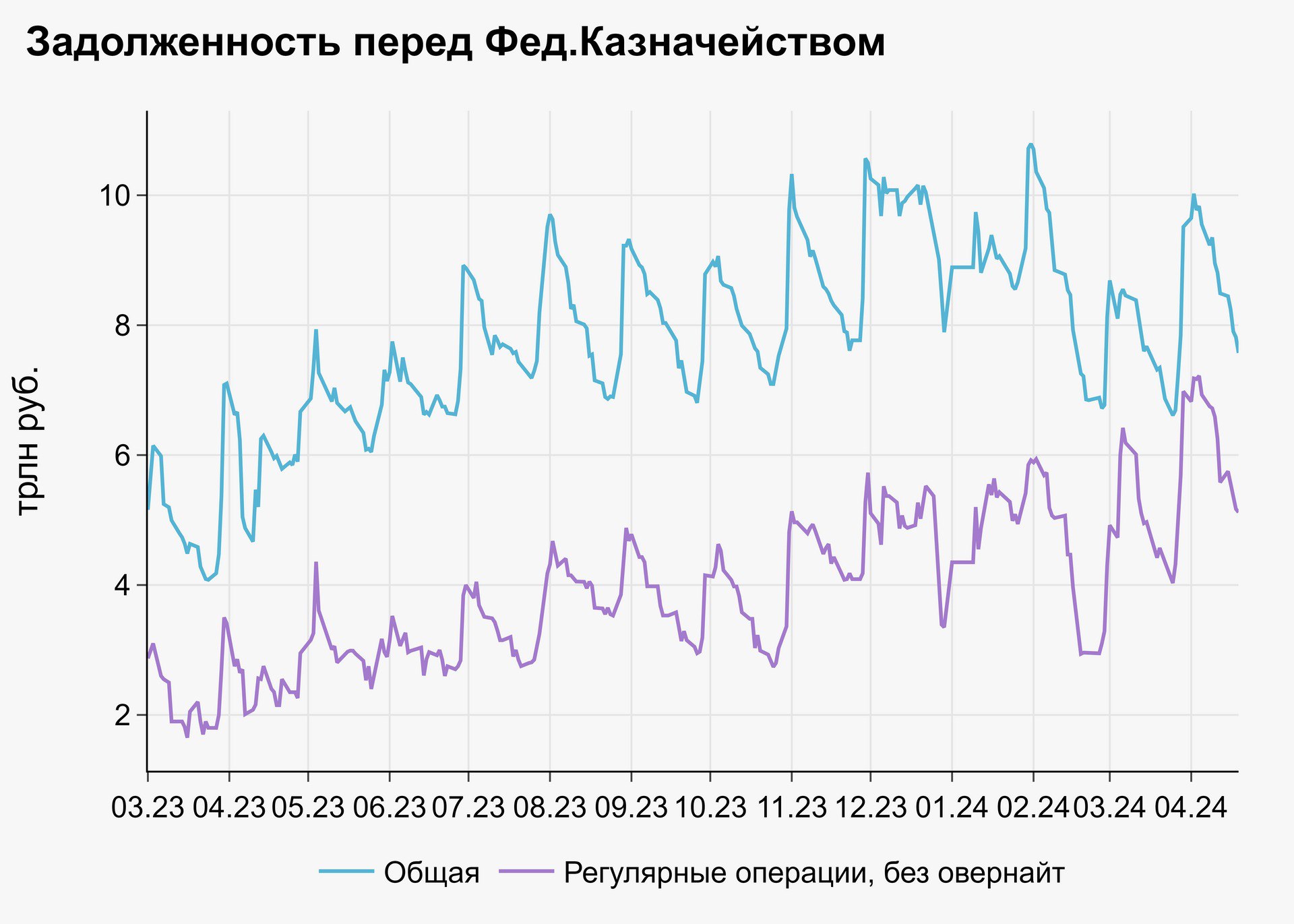

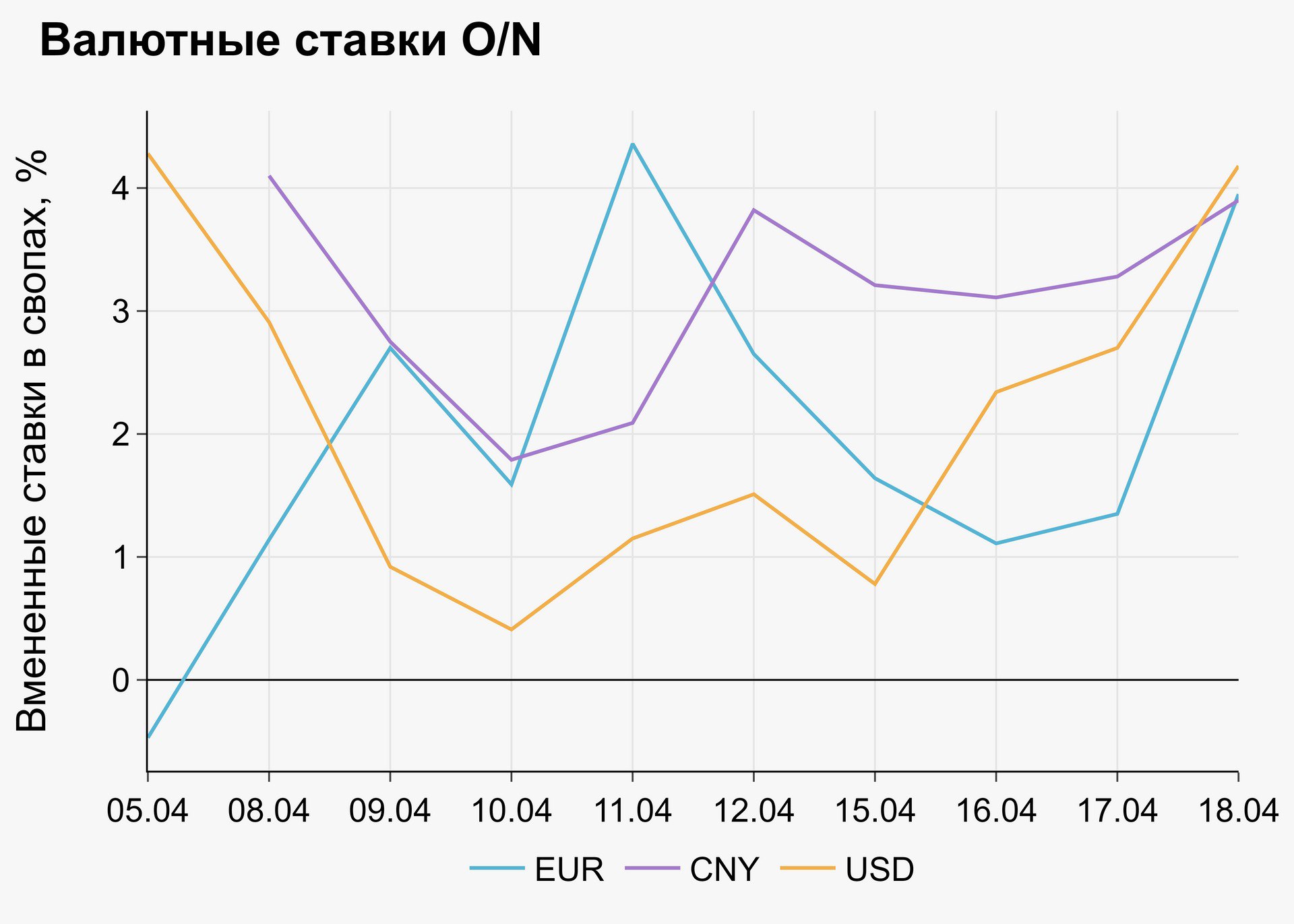

✔️ Ситуация с рублевой ликвидностью у банков улучшилась, что в первую очередь связано со структурными шагами, направленными на улучшение нормативов (НКЛ). Банк России пишет об улучшении ситуации с валютной ликвидностью, которая впервые за много месяцев выросла на $5.6 млрд. Правда не очень понятно за счет чего, т.к. валютные депозиты сокращались, кредиты даже немного подросли, а валютные свопы ЦБ лишь частично могут объяснить рост.

В целом кредитная активность высокая, депозитная – тоже высокая, рубли, которые бюджет забрал налогами, он вернул в виде депозитов в банках. Самый интересный момент в том, что компании брали кредит под налоги – это может быть одним из факторов локального давления на рубль, т.к. экспортеры валюту продают в меньшем объеме закрывая налоги рублевым кредитом, а Минфин по бюджетному правилу покупает как положено.

@truecon

✔️ Кредит компаниям ускорил рост до 1.8% м/м и 19.3% г/г, в основном за счет прироста рублевого кредита на 1.3 трлн руб. за месяц, Банк России связал такой рост кредита с высокими налоговыми расходами в марте, что логично из-за увеличившихся лагов с приходом валютной выручки.

✔️ Депозиты компаний существенно сократились на 0.9 трлн руб., или -1.6% м/м, годовой прирост сильно не изменился и составил 11.4% г/г, здесь понятная история – большие налоги (профицит бюджета составил 0.8 трлн руб. в марте).

✔️ Кредит населению тоже активизировался. Ипотека прибавила 1.2% м/м за счет льготной ипотеки, на которую ставки никак не влияют, но годовые темпы роста замедляются до 32.4% г/г. Потребительский кредит тоже ускорится до 2% м/м и 17.3% г/г, но есть разовые факторы в виде автокредита.

✔️ Депозиты населения активно растут и прибавили в марте 0.9 трлн руб. (1.9% м/м и 23.7% г/г). В основном растут срочные депозиты (+710 млрд руб.), что неплохо и говорит о том, что текущие ставки поддерживают высокую сберегательную активность. В этой части ставки работают прекрасно, чего не скажешь о кредитной стороне вопроса, но это как раз и повод занять выжидательную позицию для ЦБ.

✔️ Портфель ОФЗ у банков практически не менялся, т.к. на первичке покупали, на вторичке продавали плюс к этому получили 70 млрд руб. отрицательной переоценки из-за роста доходности. Но до переоценки портфель вырос почти до 14 трлн руб.

✔️ Ситуация с рублевой ликвидностью у банков улучшилась, что в первую очередь связано со структурными шагами, направленными на улучшение нормативов (НКЛ). Банк России пишет об улучшении ситуации с валютной ликвидностью, которая впервые за много месяцев выросла на $5.6 млрд. Правда не очень понятно за счет чего, т.к. валютные депозиты сокращались, кредиты даже немного подросли, а валютные свопы ЦБ лишь частично могут объяснить рост.

В целом кредитная активность высокая, депозитная – тоже высокая, рубли, которые бюджет забрал налогами, он вернул в виде депозитов в банках. Самый интересный момент в том, что компании брали кредит под налоги – это может быть одним из факторов локального давления на рубль, т.к. экспортеры валюту продают в меньшем объеме закрывая налоги рублевым кредитом, а Минфин по бюджетному правилу покупает как положено.

@truecon

⬆️ В марте кредитование ускорилось во всех сегментах

▪️ Корпоративный портфель банковского сектора вырос на 1,8% после умеренного увеличения на 0,6% в феврале: высокий спрос компаний на кредиты может быть связан с крупными налоговыми выплатами.

▪️ Ипотека, по предварительным данным, ускорилась до +1,2% после +0,8% в феврале. Росли главным образом выдачи с господдержкой, при этом самой популярной программой оставалась «Семейная ипотека».

▪️ Потребительское кредитование, по оценкам, увеличилось быстрее — на 2% (0,9% в январе-феврале) в условиях потребительской активности и роста доходов.

▪️ По-прежнему наблюдается активный приток средств населения в банки (+1,9% после +2,5% в феврале). Росли в основном срочные рублевые вклады, популярность которых поддерживается высокими ставками. Объем корпоративных средств сократился на 1,6% после роста в феврале (+1%) из-за крупных налоговых выплат.

▪️ Прибыль сектора в марте практически не изменилась по сравнению с февралем и составила 270 миллиардов рублей (доходность на капитал 22% в годовом выражении) после 275 миллиардов рублей в феврале.

Подробнее — в материале «О развитии банковского сектора Российской Федерации в марте 2024 года» ➡️

▪️ Корпоративный портфель банковского сектора вырос на 1,8% после умеренного увеличения на 0,6% в феврале: высокий спрос компаний на кредиты может быть связан с крупными налоговыми выплатами.

▪️ Ипотека, по предварительным данным, ускорилась до +1,2% после +0,8% в феврале. Росли главным образом выдачи с господдержкой, при этом самой популярной программой оставалась «Семейная ипотека».

▪️ Потребительское кредитование, по оценкам, увеличилось быстрее — на 2% (0,9% в январе-феврале) в условиях потребительской активности и роста доходов.

▪️ По-прежнему наблюдается активный приток средств населения в банки (+1,9% после +2,5% в феврале). Росли в основном срочные рублевые вклады, популярность которых поддерживается высокими ставками. Объем корпоративных средств сократился на 1,6% после роста в феврале (+1%) из-за крупных налоговых выплат.

▪️ Прибыль сектора в марте практически не изменилась по сравнению с февралем и составила 270 миллиардов рублей (доходность на капитал 22% в годовом выражении) после 275 миллиардов рублей в феврале.

Подробнее — в материале «О развитии банковского сектора Российской Федерации в марте 2024 года» ➡️

19 Apr'24 14:48

Пока что, мнение о том, что юань девальвируют или тем более отпустят в свободное плавание - это скорее экзотика, чем консенсус. Тем не менее, нельзя не отметить, что если это случится - это будет шоком. Особенно для российского рынка, который воспринимает юань как квази-доллар.

ПП

ПП

Часть 2

Избыточная внутренняя ликвидность, созданная благодаря валютным интервенциям ЦБ Китая, была направлена на финансирование инвестиций и увеличение производства за счет потребления. Такой госкапитализм снизил роль избыточной ликвидности в росте внутренних цен и снизил конкурентоспособность Китая на мировом рынке. Таким образом, внешний профицит Китая сохранялся гораздо дольше, чем это было бы в условиях рыночной системы.

Центральные банкиры развитых стран скорректировали свою монетарную политику, чтобы соответствовать глобальной динамике инфляции, все больше определяемой Китаем. Китайская компартия создала “точку опоры”, в то время как центральные банки, ориентированные на инфляцию, создали "длинный рычаг", чтобы с помощью процентной политики и увеличения собственных балансов "сдвинуть мир".

Хотя снижение обменного курса юаня в ответ на гораздо больший рост предложения валюты создает угрозу экспортируемой дефляции, остальной мир вряд ли позволит Китаю занять еще большую долю в мировой торговле. Наиболее вероятной реакцией будет введение новых тарифов и более четкое проведение границы между странами, которые поддерживают Китай, и теми, кто нет. Потеря доступа к китайским производственным мощностям приведет к росту мировой инфляции.

Власти развитых стран уже вынуждены прибегать к более активным интервенциям, чтобы убрать грубые дисбалансы старой денежной системы (в первую очередь, чрезмерного уровня долга) с минимальными социально-политическими потрясениями.

Такой интервенционизм возвращает нас к системе, известной как финансовые репрессии, которая позволила снизить чрезмерный уровень долга после Второй мировой войны. Эта новая глобальная валютная система ставит перед инвесторами радикальные задачи, которые они не в состоянии решить без глубокого понимания истории финансов.

@emcr_experts

Избыточная внутренняя ликвидность, созданная благодаря валютным интервенциям ЦБ Китая, была направлена на финансирование инвестиций и увеличение производства за счет потребления. Такой госкапитализм снизил роль избыточной ликвидности в росте внутренних цен и снизил конкурентоспособность Китая на мировом рынке. Таким образом, внешний профицит Китая сохранялся гораздо дольше, чем это было бы в условиях рыночной системы.

Центральные банкиры развитых стран скорректировали свою монетарную политику, чтобы соответствовать глобальной динамике инфляции, все больше определяемой Китаем. Китайская компартия создала “точку опоры”, в то время как центральные банки, ориентированные на инфляцию, создали "длинный рычаг", чтобы с помощью процентной политики и увеличения собственных балансов "сдвинуть мир".

Хотя снижение обменного курса юаня в ответ на гораздо больший рост предложения валюты создает угрозу экспортируемой дефляции, остальной мир вряд ли позволит Китаю занять еще большую долю в мировой торговле. Наиболее вероятной реакцией будет введение новых тарифов и более четкое проведение границы между странами, которые поддерживают Китай, и теми, кто нет. Потеря доступа к китайским производственным мощностям приведет к росту мировой инфляции.

Власти развитых стран уже вынуждены прибегать к более активным интервенциям, чтобы убрать грубые дисбалансы старой денежной системы (в первую очередь, чрезмерного уровня долга) с минимальными социально-политическими потрясениями.

Такой интервенционизм возвращает нас к системе, известной как финансовые репрессии, которая позволила снизить чрезмерный уровень долга после Второй мировой войны. Эта новая глобальная валютная система ставит перед инвесторами радикальные задачи, которые они не в состоянии решить без глубокого понимания истории финансов.

@emcr_experts

19 Apr'24 14:46

🔘 Долгосрочные инвестиции в сравнении со вкладами показывают большую доходность

И.о. директора Департамента финансовой политики Алексей Яковлев в эфире программы «Настроение» на телеканале «ТВ Центр» рассказал о программе долгосрочных сбережений.

🔹 Как устроена ПДС?

🔹 Кто может стать ее участником?

🔹 Какие преимущества есть у программы?

Делимся с вами видео полезного интервью, в котором вы найдете ответы на эти и другие вопросы 👆

@minfin

И.о. директора Департамента финансовой политики Алексей Яковлев в эфире программы «Настроение» на телеканале «ТВ Центр» рассказал о программе долгосрочных сбережений.

🔹 Как устроена ПДС?

🔹 Кто может стать ее участником?

🔹 Какие преимущества есть у программы?

Делимся с вами видео полезного интервью, в котором вы найдете ответы на эти и другие вопросы 👆

@minfin

19 Apr'24 14:40

Кредитование МСБ в 2023–2024 годах: на правах драйвера рынка

- По итогам 2023 года кредитный портфель МСБ вырос на 29% и достиг рекордных 12,4 трлн рублей, однако потенциал оста...

- По итогам 2023 года кредитный портфель МСБ вырос на 29% и достиг рекордных 12,4 трлн рублей, однако потенциал оста...

Кредитование МСБ в 2023–2024 годах: на правах драйвера рынка

- По итогам 2023 года кредитный портфель МСБ вырос на 29% и достиг рекордных 12,4 трлн рублей, однако потенциал остается высоким ввиду низко...

19 Apr'24 14:35

Ослабление юаня к доллару

Часть 2

Избыточная внутренняя ликвидность, созданная благодаря валютным интервенциям ЦБ Китая, была направлена на финансирование инвестиций и увеличение производства за счет потребления. Такой госкапитализм снизил роль избыточной ликвидности в росте внутренних цен и снизил конкурентоспособность Китая на мировом рынке. Таким образом, внешний профицит Китая сохранялся гораздо дольше, чем это было бы в условиях рыночной системы.

Центральные банкиры развитых стран скорректировали свою монетарную политику, чтобы соответствовать глобальной динамике инфляции, все больше определяемой Китаем. Китайская компартия создала “точку опоры”, в то время как центральные банки, ориентированные на инфляцию, создали "длинный рычаг", чтобы с помощью процентной политики и увеличения собственных балансов "сдвинуть мир".

Хотя снижение обменного курса юаня в ответ на гораздо больший рост предложения валюты создает угрозу экспортируемой дефляции, остальной мир вряд ли позволит Китаю занять еще большую долю в мировой торговле. Наиболее вероятной реакцией будет введение новых тарифов и более четкое проведение границы между странами, которые поддерживают Китай, и теми, кто нет. Потеря доступа к китайским производственным мощностям приведет к росту мировой инфляции.

Власти развитых стран уже вынуждены прибегать к более активным интервенциям, чтобы убрать грубые дисбалансы старой денежной системы (в первую очередь, чрезмерного уровня долга) с минимальными социально-политическими потрясениями.

Такой интервенционизм возвращает нас к системе, известной как финансовые репрессии, которая позволила снизить чрезмерный уровень долга после Второй мировой войны. Эта новая глобальная валютная система ставит перед инвесторами радикальные задачи, которые они не в состоянии решить без глубокого понимания истории финансов.

@emcr_experts

Избыточная внутренняя ликвидность, созданная благодаря валютным интервенциям ЦБ Китая, была направлена на финансирование инвестиций и увеличение производства за счет потребления. Такой госкапитализм снизил роль избыточной ликвидности в росте внутренних цен и снизил конкурентоспособность Китая на мировом рынке. Таким образом, внешний профицит Китая сохранялся гораздо дольше, чем это было бы в условиях рыночной системы.

Центральные банкиры развитых стран скорректировали свою монетарную политику, чтобы соответствовать глобальной динамике инфляции, все больше определяемой Китаем. Китайская компартия создала “точку опоры”, в то время как центральные банки, ориентированные на инфляцию, создали "длинный рычаг", чтобы с помощью процентной политики и увеличения собственных балансов "сдвинуть мир".

Хотя снижение обменного курса юаня в ответ на гораздо больший рост предложения валюты создает угрозу экспортируемой дефляции, остальной мир вряд ли позволит Китаю занять еще большую долю в мировой торговле. Наиболее вероятной реакцией будет введение новых тарифов и более четкое проведение границы между странами, которые поддерживают Китай, и теми, кто нет. Потеря доступа к китайским производственным мощностям приведет к росту мировой инфляции.

Власти развитых стран уже вынуждены прибегать к более активным интервенциям, чтобы убрать грубые дисбалансы старой денежной системы (в первую очередь, чрезмерного уровня долга) с минимальными социально-политическими потрясениями.

Такой интервенционизм возвращает нас к системе, известной как финансовые репрессии, которая позволила снизить чрезмерный уровень долга после Второй мировой войны. Эта новая глобальная валютная система ставит перед инвесторами радикальные задачи, которые они не в состоянии решить без глубокого понимания истории финансов.

@emcr_experts

🗞 Китай движется к полной валютной независимости через инфляцию долга. Мнение Расселла Нейпира, независимого стратега финансового рынка - Financial Times

Часть 1

Вторая по величине экономика мира вскоре может перейти к монетарной независимости и разрушить нынешнюю международную валютную систему. Китай нуждается не просто в рефляции экономики, но и инфлировании своего долга. В стране общий нефинансовый долг к ВВП составляет 311% ВВП, это один из самых высоких показателей среди крупных экономик.

С помощью монетарных рычагов Китай может обеспечить более высокий номинальный рост ВВП. Для этого нужно позволить обменному курсу скорректироваться до уровня роста широкой денежной массы, что снизит долговое бремя страны. Нынешняя международная валютная система прекратит свое существование, когда Китай обретет полную монетарную независимость.

Недавние комментарии президента Си Цзиньпина о том, что Народный банк Китая должен запустить программу покупки облигаций для создания большей внутренней ликвидности. Это может стать первым признаком того, что таргетирование обменного курса сходит с политической повестки дня.

Действия НБК, направленные на ускорение темпов роста широкой денежной массы и обеспечение более высоких темпов роста номинального ВВП, несовместимы со стабильным обменным курсом, особенно в эпоху, когда США и Китай уже не друзья. И Китай, вероятно, будет искать свою автономную политику.

С 1994 года Китай проводил интервенции, чтобы предотвратить повышение своего обменного курса, особенно по отношению к доллару США. В 1998 году к этому подходу в монетарной политике присоединилась большая часть Азии. В рамках интервенций Китай финансировал покупку государственных долговых бумаг развитых стран, в первую очередь казначейских облигаций США, создавая банковские резервы в местной валюте. Эта принудительная покупка, независимо от цены, фактически отвязала безрисковую ставку от номинальных темпов роста в развитых странах.

Глобальная валютная система создала искусственно большой разрыв между номинальными темпами роста и ставкой дисконтирования, тем самым взвинчивая цены на активы и способствуя росту заемных средств.

Вкладчики развитых стран частично освободились от необходимости финансирования собственных правительств и вместо этого стали финансировать частный сектор, что способствовало росту цен на активы. Оценка стоимости американских акций по P/E при достигла более высокого уровня, а заемный капитал как частного, так и государственного сектора вырос до новых максимумов по отношению к ВВП.

Часть 1

Вторая по величине экономика мира вскоре может перейти к монетарной независимости и разрушить нынешнюю международную валютную систему. Китай нуждается не просто в рефляции экономики, но и инфлировании своего долга. В стране общий нефинансовый долг к ВВП составляет 311% ВВП, это один из самых высоких показателей среди крупных экономик.

С помощью монетарных рычагов Китай может обеспечить более высокий номинальный рост ВВП. Для этого нужно позволить обменному курсу скорректироваться до уровня роста широкой денежной массы, что снизит долговое бремя страны. Нынешняя международная валютная система прекратит свое существование, когда Китай обретет полную монетарную независимость.

Недавние комментарии президента Си Цзиньпина о том, что Народный банк Китая должен запустить программу покупки облигаций для создания большей внутренней ликвидности. Это может стать первым признаком того, что таргетирование обменного курса сходит с политической повестки дня.

Действия НБК, направленные на ускорение темпов роста широкой денежной массы и обеспечение более высоких темпов роста номинального ВВП, несовместимы со стабильным обменным курсом, особенно в эпоху, когда США и Китай уже не друзья. И Китай, вероятно, будет искать свою автономную политику.

С 1994 года Китай проводил интервенции, чтобы предотвратить повышение своего обменного курса, особенно по отношению к доллару США. В 1998 году к этому подходу в монетарной политике присоединилась большая часть Азии. В рамках интервенций Китай финансировал покупку государственных долговых бумаг развитых стран, в первую очередь казначейских облигаций США, создавая банковские резервы в местной валюте. Эта принудительная покупка, независимо от цены, фактически отвязала безрисковую ставку от номинальных темпов роста в развитых странах.

Глобальная валютная система создала искусственно большой разрыв между номинальными темпами роста и ставкой дисконтирования, тем самым взвинчивая цены на активы и способствуя росту заемных средств.

Вкладчики развитых стран частично освободились от необходимости финансирования собственных правительств и вместо этого стали финансировать частный сектор, что способствовало росту цен на активы. Оценка стоимости американских акций по P/E при достигла более высокого уровня, а заемный капитал как частного, так и государственного сектора вырос до новых максимумов по отношению к ВВП.

19 Apr'24 14:35

❓Что подорожало, а что подешевело?

Еженедельный отчет по средним потребительским ценам на некоторые виды товаров и услуг, включенных в систему непрерывного мониторинга цен Росстата. Смотрите, что подорожало, а что подешевело в российских магазинах и компаниях за неделю с 8 по 15 апреля 2024 г.

🍲 Больше всего, как и неделю назад, выросли цены на столовую свёклу: +6,49%

🥒 Сильнее всего (тоже как на прошлой неделе) упали цены на свежие огурцы: -2,36%

🧐 Продолжаем наблюдения

Данные Росстата на 15.04.2024 г.

Еженедельный отчет по средним потребительским ценам на некоторые виды товаров и услуг, включенных в систему непрерывного мониторинга цен Росстата. Смотрите, что подорожало, а что подешевело в российских магазинах и компаниях за неделю с 8 по 15 апреля 2024 г.

🍲 Больше всего, как и неделю назад, выросли цены на столовую свёклу: +6,49%

🥒 Сильнее всего (тоже как на прошлой неделе) упали цены на свежие огурцы: -2,36%

🧐 Продолжаем наблюдения

Данные Росстата на 15.04.2024 г.

❓Что подорожало, а что подешевело?

Еженедельный отчет по средним потребительским ценам на некоторые виды товаров и услуг, включенных в систему непрерывного мониторинга цен Росстата. Смотрите, что подорожало, а что подешевело в российских магазинах и компаниях за неделю с 1 по 8 апреля 2024 г.

🥘 Больше всего выросли цены на столовую свёклу: +4,63%

🥒 Сильнее всего, как и неделю назад, упали цены на свежие огурцы: -2,26%

🧐 Продолжаем наблюдения

Данные Росстата на 08.04.2024 г.

Еженедельный отчет по средним потребительским ценам на некоторые виды товаров и услуг, включенных в систему непрерывного мониторинга цен Росстата. Смотрите, что подорожало, а что подешевело в российских магазинах и компаниях за неделю с 1 по 8 апреля 2024 г.

🥘 Больше всего выросли цены на столовую свёклу: +4,63%

🥒 Сильнее всего, как и неделю назад, упали цены на свежие огурцы: -2,26%

🧐 Продолжаем наблюдения

Данные Росстата на 08.04.2024 г.

❓ Что подорожало, а что подешевело?

Еженедельный отчет по средним потребительским ценам на некоторые виды товаров и услуг, включенных в систему непрерывного мониторинга цен Росстата. Смотрите, что подорожало, а что подешевело в российских магазинах и компаниях за неделю с 25 марта по 1 апреля 2024 г.

🐏 Больше всего выросли цены на баранину: +0,97%

🥒 Сильнее всего, как и ранее, упали цены на свежие огурцы: -5,07%

🧐 Продолжаем наблюдения

Данные Росстата на 01.04.2024 г.

Еженедельный отчет по средним потребительским ценам на некоторые виды товаров и услуг, включенных в систему непрерывного мониторинга цен Росстата. Смотрите, что подорожало, а что подешевело в российских магазинах и компаниях за неделю с 25 марта по 1 апреля 2024 г.

🐏 Больше всего выросли цены на баранину: +0,97%

🥒 Сильнее всего, как и ранее, упали цены на свежие огурцы: -5,07%

🧐 Продолжаем наблюдения

Данные Росстата на 01.04.2024 г.

19 Apr'24 14:34

Часть 2

Избыточная внутренняя ликвидность, созданная благодаря валютным интервенциям ЦБ Китая, была направлена на финансирование инвестиций и увеличение производства за счет потребления. Такой госкапитализм снизил роль избыточной ликвидности в росте внутренних цен и снизил конкурентоспособность Китая на мировом рынке. Таким образом, внешний профицит Китая сохранялся гораздо дольше, чем это было бы в условиях рыночной системы.

Центральные банкиры развитых стран скорректировали свою монетарную политику, чтобы соответствовать глобальной динамике инфляции, все больше определяемой Китаем. Китайская компартия создала “точку опоры”, в то время как центральные банки, ориентированные на инфляцию, создали "длинный рычаг", чтобы с помощью процентной политики и увеличения собственных балансов "сдвинуть мир".

Хотя снижение обменного курса юаня в ответ на гораздо больший рост предложения валюты создает угрозу экспортируемой дефляции, остальной мир вряд ли позволит Китаю занять еще большую долю в мировой торговле. Наиболее вероятной реакцией будет введение новых тарифов и более четкое проведение границы между странами, которые поддерживают Китай, и теми, кто нет. Потеря доступа к китайским производственным мощностям приведет к росту мировой инфляции.

Власти развитых стран уже вынуждены прибегать к более активным интервенциям, чтобы убрать грубые дисбалансы старой денежной системы (в первую очередь, чрезмерного уровня долга) с минимальными социально-политическими потрясениями.

Такой интервенционизм возвращает нас к системе, известной как финансовые репрессии, которая позволила снизить чрезмерный уровень долга после Второй мировой войны. Эта новая глобальная валютная система ставит перед инвесторами радикальные задачи, которые они не в состоянии решить без глубокого понимания истории финансов.

@emcr_experts

Избыточная внутренняя ликвидность, созданная благодаря валютным интервенциям ЦБ Китая, была направлена на финансирование инвестиций и увеличение производства за счет потребления. Такой госкапитализм снизил роль избыточной ликвидности в росте внутренних цен и снизил конкурентоспособность Китая на мировом рынке. Таким образом, внешний профицит Китая сохранялся гораздо дольше, чем это было бы в условиях рыночной системы.

Центральные банкиры развитых стран скорректировали свою монетарную политику, чтобы соответствовать глобальной динамике инфляции, все больше определяемой Китаем. Китайская компартия создала “точку опоры”, в то время как центральные банки, ориентированные на инфляцию, создали "длинный рычаг", чтобы с помощью процентной политики и увеличения собственных балансов "сдвинуть мир".

Хотя снижение обменного курса юаня в ответ на гораздо больший рост предложения валюты создает угрозу экспортируемой дефляции, остальной мир вряд ли позволит Китаю занять еще большую долю в мировой торговле. Наиболее вероятной реакцией будет введение новых тарифов и более четкое проведение границы между странами, которые поддерживают Китай, и теми, кто нет. Потеря доступа к китайским производственным мощностям приведет к росту мировой инфляции.

Власти развитых стран уже вынуждены прибегать к более активным интервенциям, чтобы убрать грубые дисбалансы старой денежной системы (в первую очередь, чрезмерного уровня долга) с минимальными социально-политическими потрясениями.

Такой интервенционизм возвращает нас к системе, известной как финансовые репрессии, которая позволила снизить чрезмерный уровень долга после Второй мировой войны. Эта новая глобальная валютная система ставит перед инвесторами радикальные задачи, которые они не в состоянии решить без глубокого понимания истории финансов.

@emcr_experts

🗞 Китай движется к полной валютной независимости через инфляцию долга. Мнение Расселла Нейпира, независимого стратега финансового рынка - Financial Times

Часть 1

Вторая по величине экономика мира вскоре может перейти к монетарной независимости и разрушить нынешнюю международную валютную систему. Китай нуждается не просто в рефляции экономики, но и инфлировании своего долга. В стране общий нефинансовый долг к ВВП составляет 311% ВВП, это один из самых высоких показателей среди крупных экономик.

С помощью монетарных рычагов Китай может обеспечить более высокий номинальный рост ВВП. Для этого нужно позволить обменному курсу скорректироваться до уровня роста широкой денежной массы, что снизит долговое бремя страны. Нынешняя международная валютная система прекратит свое существование, когда Китай обретет полную монетарную независимость.

Недавние комментарии президента Си Цзиньпина о том, что Народный банк Китая должен запустить программу покупки облигаций для создания большей внутренней ликвидности. Это может стать первым признаком того, что таргетирование обменного курса сходит с политической повестки дня.

Действия НБК, направленные на ускорение темпов роста широкой денежной массы и обеспечение более высоких темпов роста номинального ВВП, несовместимы со стабильным обменным курсом, особенно в эпоху, когда США и Китай уже не друзья. И Китай, вероятно, будет искать свою автономную политику.

С 1994 года Китай проводил интервенции, чтобы предотвратить повышение своего обменного курса, особенно по отношению к доллару США. В 1998 году к этому подходу в монетарной политике присоединилась большая часть Азии. В рамках интервенций Китай финансировал покупку государственных долговых бумаг развитых стран, в первую очередь казначейских облигаций США, создавая банковские резервы в местной валюте. Эта принудительная покупка, независимо от цены, фактически отвязала безрисковую ставку от номинальных темпов роста в развитых странах.

Глобальная валютная система создала искусственно большой разрыв между номинальными темпами роста и ставкой дисконтирования, тем самым взвинчивая цены на активы и способствуя росту заемных средств.

Вкладчики развитых стран частично освободились от необходимости финансирования собственных правительств и вместо этого стали финансировать частный сектор, что способствовало росту цен на активы. Оценка стоимости американских акций по P/E при достигла более высокого уровня, а заемный капитал как частного, так и государственного сектора вырос до новых максимумов по отношению к ВВП.

Часть 1

Вторая по величине экономика мира вскоре может перейти к монетарной независимости и разрушить нынешнюю международную валютную систему. Китай нуждается не просто в рефляции экономики, но и инфлировании своего долга. В стране общий нефинансовый долг к ВВП составляет 311% ВВП, это один из самых высоких показателей среди крупных экономик.

С помощью монетарных рычагов Китай может обеспечить более высокий номинальный рост ВВП. Для этого нужно позволить обменному курсу скорректироваться до уровня роста широкой денежной массы, что снизит долговое бремя страны. Нынешняя международная валютная система прекратит свое существование, когда Китай обретет полную монетарную независимость.

Недавние комментарии президента Си Цзиньпина о том, что Народный банк Китая должен запустить программу покупки облигаций для создания большей внутренней ликвидности. Это может стать первым признаком того, что таргетирование обменного курса сходит с политической повестки дня.

Действия НБК, направленные на ускорение темпов роста широкой денежной массы и обеспечение более высоких темпов роста номинального ВВП, несовместимы со стабильным обменным курсом, особенно в эпоху, когда США и Китай уже не друзья. И Китай, вероятно, будет искать свою автономную политику.

С 1994 года Китай проводил интервенции, чтобы предотвратить повышение своего обменного курса, особенно по отношению к доллару США. В 1998 году к этому подходу в монетарной политике присоединилась большая часть Азии. В рамках интервенций Китай финансировал покупку государственных долговых бумаг развитых стран, в первую очередь казначейских облигаций США, создавая банковские резервы в местной валюте. Эта принудительная покупка, независимо от цены, фактически отвязала безрисковую ставку от номинальных темпов роста в развитых странах.

Глобальная валютная система создала искусственно большой разрыв между номинальными темпами роста и ставкой дисконтирования, тем самым взвинчивая цены на активы и способствуя росту заемных средств.

Вкладчики развитых стран частично освободились от необходимости финансирования собственных правительств и вместо этого стали финансировать частный сектор, что способствовало росту цен на активы. Оценка стоимости американских акций по P/E при достигла более высокого уровня, а заемный капитал как частного, так и государственного сектора вырос до новых максимумов по отношению к ВВП.

Разрядка в отношениях США и Китая под угрозой - WSJ

Джанетт Йеллен прибыла в Китай, где раскритиковала местных чиновников за чрезмерный экспорт товаров, использующих зеленую энергетику, и предупредила о необходимости сокращения промышленного производства Китая.