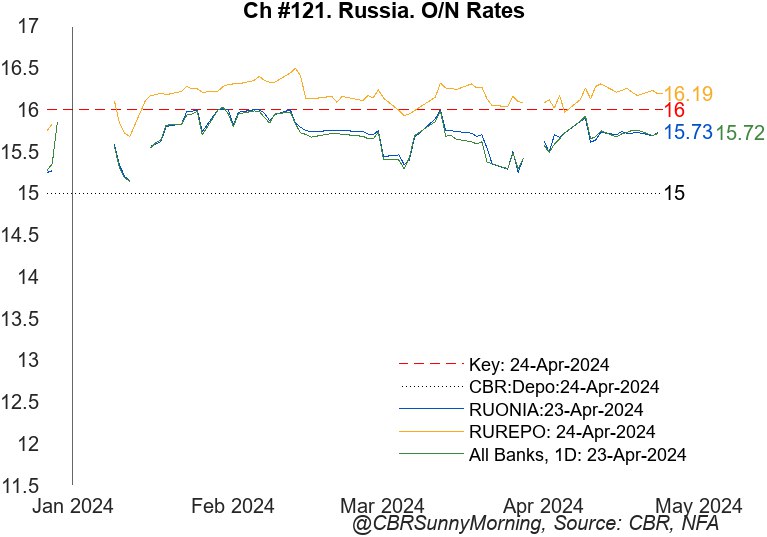

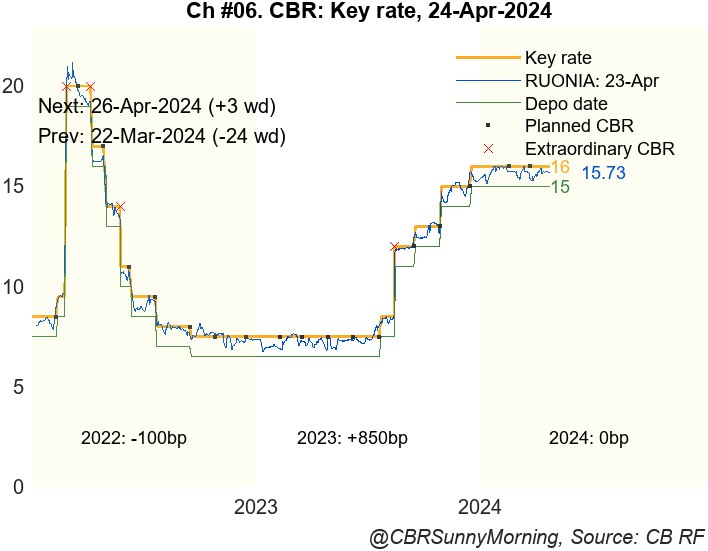

🏛 В пятницу ЦБ примет решение по ключевой ставке, а также обновит среднесрочный прогноз. Ожидается, что регулятор вновь сохранит ставку на уровне 16%. Такой исход прогнозируют все 30 опрошенных РБК аналитиков крупнейших банков и инвестиционных компаний.

▪️Наталия Орлова, главный экономист Альфа-Банка: Прогноз — сохранение ставки на уровне 16%.

«Накануне решения по ставке инфляционный фон ухудшается (инфляция ускорилась с 7,4% в декабре до 7,7% в марте, инфляционные ожидания компаний выросли до 19,9% в апреле). На наш взгляд, ставки на уровне 16% вполне достаточно, чтобы справиться с дополнительными инфляционными рисками».

▪️Игорь Рапохин, старший стратег по долговому рынку SberCIB Investment Research: прогноз — сохранение ставки на уровне 16%.

«Мы полагаем, что ЦБ повысит прогнозы средней ключевой ставки на 2024 и 2025 годы на 0,5-1 п. п. Инфляция начала замедляться в конце прошлого года, но устойчивость этого тренда пока вызывает сомнения. Потребительский спрос и кредитование растут сильнее, чем ожидал регулятор. На рынке труда усиливается конкуренция за работников, что ограничивает производственные возможности экономики. В связи с этим нужно больше времени, чтобы влияние жесткой денежно-кредитной политики стал более явным».

▪️Аналитики «БКС Мир Инвестиций»: Прогноз — сохранение ставки на уровне 16%.

«Инфляция не замедляется, а без этого Банк России не может начать снижать ставку. Отсутствие выраженного тренда на замедление роста цен и намерение ЦБ достичь цели по инфляции до конца года говорят в пользу повышения ставки. Тем не менее мы ожидаем, что вместо повышения будет выбрана стратегия удлинения периода 16%-ной ставки».

🏛 В то же время среди опрошенных не оказалось единого мнения относительно того, когда ЦБ приступит к снижению ставки.

▪️Национальное рейтинговое агентство (НРА): «Исходя из наблюдающегося «липкого» инфляционного тренда вокруг 6%, НРА продолжает прогнозировать, что смягчение ДКП начнется не раньше сентября 2024 года. Его темпы будут невысокими». Прогноз НРА по ставке на конец года — 13.5%–14.5%, ближе к верхней границе.

▪️Аналитики «БКС Мир Инвестиций»: «Основной период снижения ставки придется на четвертый квартал 2024 года. Мы сохраняем наш прогноз 12% на конец года, однако есть вероятность более жесткого развития событий с менее выраженным потенциалом снижения ставки».

▪️Андрей Мелащенко, экономист «Ренессанс Капитала» по России и СНГ+: Цикл снижения ключевой ставки может начаться уже в июне-июле. Однако шаг первого снижения может быть куда меньше, чем мы ожидали ранее (50–100 б.п. против 200 б.п.). По итогам 2024 года ключевая ставка может быть снижена вплоть до 12%.

@selfinvestor

▪️Наталия Орлова, главный экономист Альфа-Банка: Прогноз — сохранение ставки на уровне 16%.

«Накануне решения по ставке инфляционный фон ухудшается (инфляция ускорилась с 7,4% в декабре до 7,7% в марте, инфляционные ожидания компаний выросли до 19,9% в апреле). На наш взгляд, ставки на уровне 16% вполне достаточно, чтобы справиться с дополнительными инфляционными рисками».

▪️Игорь Рапохин, старший стратег по долговому рынку SberCIB Investment Research: прогноз — сохранение ставки на уровне 16%.

«Мы полагаем, что ЦБ повысит прогнозы средней ключевой ставки на 2024 и 2025 годы на 0,5-1 п. п. Инфляция начала замедляться в конце прошлого года, но устойчивость этого тренда пока вызывает сомнения. Потребительский спрос и кредитование растут сильнее, чем ожидал регулятор. На рынке труда усиливается конкуренция за работников, что ограничивает производственные возможности экономики. В связи с этим нужно больше времени, чтобы влияние жесткой денежно-кредитной политики стал более явным».

▪️Аналитики «БКС Мир Инвестиций»: Прогноз — сохранение ставки на уровне 16%.

«Инфляция не замедляется, а без этого Банк России не может начать снижать ставку. Отсутствие выраженного тренда на замедление роста цен и намерение ЦБ достичь цели по инфляции до конца года говорят в пользу повышения ставки. Тем не менее мы ожидаем, что вместо повышения будет выбрана стратегия удлинения периода 16%-ной ставки».

🏛 В то же время среди опрошенных не оказалось единого мнения относительно того, когда ЦБ приступит к снижению ставки.

▪️Национальное рейтинговое агентство (НРА): «Исходя из наблюдающегося «липкого» инфляционного тренда вокруг 6%, НРА продолжает прогнозировать, что смягчение ДКП начнется не раньше сентября 2024 года. Его темпы будут невысокими». Прогноз НРА по ставке на конец года — 13.5%–14.5%, ближе к верхней границе.

▪️Аналитики «БКС Мир Инвестиций»: «Основной период снижения ставки придется на четвертый квартал 2024 года. Мы сохраняем наш прогноз 12% на конец года, однако есть вероятность более жесткого развития событий с менее выраженным потенциалом снижения ставки».

▪️Андрей Мелащенко, экономист «Ренессанс Капитала» по России и СНГ+: Цикл снижения ключевой ставки может начаться уже в июне-июле. Однако шаг первого снижения может быть куда меньше, чем мы ожидали ранее (50–100 б.п. против 200 б.п.). По итогам 2024 года ключевая ставка может быть снижена вплоть до 12%.

@selfinvestor

Экономисты оценили сроки перехода ЦБ к снижению ключевой ставки

По самому оптимистичному прогнозу, ЦБ может снизить ставку в июне, а по пессимистичному — не только не снизить, но и повысить до 17%, следуе...

25 Apr'24 17:24

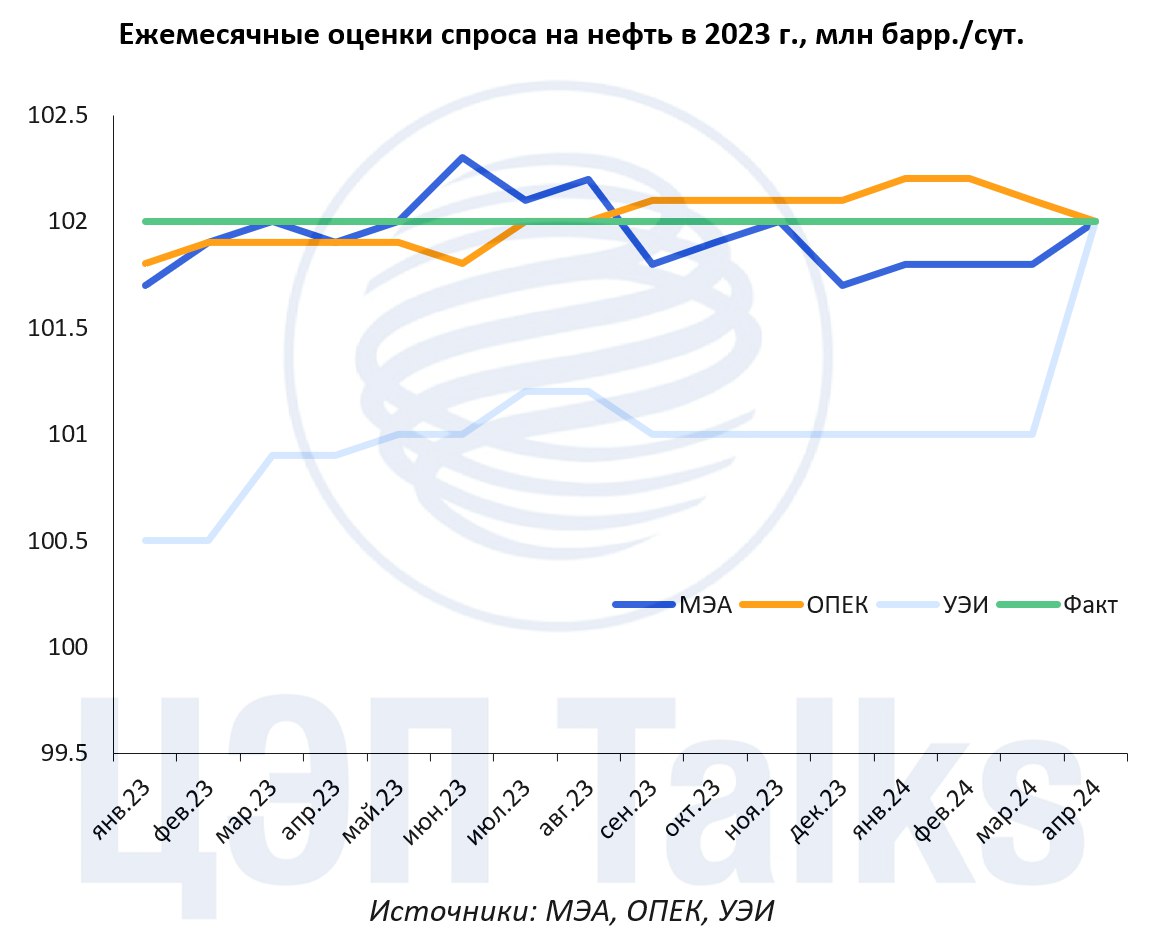

Кто лучше оценивает глобальный спрос на нефть?

После долгих споров аналитические агентства только в этом месяце пришли к консенсусу, что глобальный спрос на нефть в 2023 г. составил 102 млн барр./сут. Чьи оценки в течение прошлого года были ближе к реальному показателю?

▪️ Управление энергетической информации (УЭИ) США в 2023 г. недооценивало рост спроса на нефть. Помимо этого, с сентября по март УЭИ не меняли своих оценок и были самыми консервативными.

▪️ Международное энергетическое агентство (МЭА) показало наибольшую гибкость при прогнозировании. МЭА меняло свои оценки глобального спроса на нефть ежемесячно, исходя из текущей конъюнктуры на рынке.

▪️ ОПЕК была наиболее оптимистична и более точна в своих оценках. Прогнозы ОПЕК в течение всего прошлого года были максимально приближены к фактическому показателю спроса на нефть в мире в 2023 г.

Какие оценки по глобальному спросу на нефть в 2024 г.?

ОПЕК также наиболее оптимистична настроена в своих оценках и предполагает, что спрос на нефть в 2024 г. вырастет на 2,5 млн барр./cут. При этом МЭА и УЭИ более консервативны и оценивают рост спроса на нефть на 1,2 и 0,9 млн барр./сут. соответственно. Такое различие связано с разными оценками роста экономики и спроса на черное золото в Китае.

После долгих споров аналитические агентства только в этом месяце пришли к консенсусу, что глобальный спрос на нефть в 2023 г. составил 102 млн барр./сут. Чьи оценки в течение прошлого года были ближе к реальному показателю?

▪️ Управление энергетической информации (УЭИ) США в 2023 г. недооценивало рост спроса на нефть. Помимо этого, с сентября по март УЭИ не меняли своих оценок и были самыми консервативными.

▪️ Международное энергетическое агентство (МЭА) показало наибольшую гибкость при прогнозировании. МЭА меняло свои оценки глобального спроса на нефть ежемесячно, исходя из текущей конъюнктуры на рынке.

▪️ ОПЕК была наиболее оптимистична и более точна в своих оценках. Прогнозы ОПЕК в течение всего прошлого года были максимально приближены к фактическому показателю спроса на нефть в мире в 2023 г.

Какие оценки по глобальному спросу на нефть в 2024 г.?

ОПЕК также наиболее оптимистична настроена в своих оценках и предполагает, что спрос на нефть в 2024 г. вырастет на 2,5 млн барр./cут. При этом МЭА и УЭИ более консервативны и оценивают рост спроса на нефть на 1,2 и 0,9 млн барр./сут. соответственно. Такое различие связано с разными оценками роста экономики и спроса на черное золото в Китае.

25 Apr'24 17:04

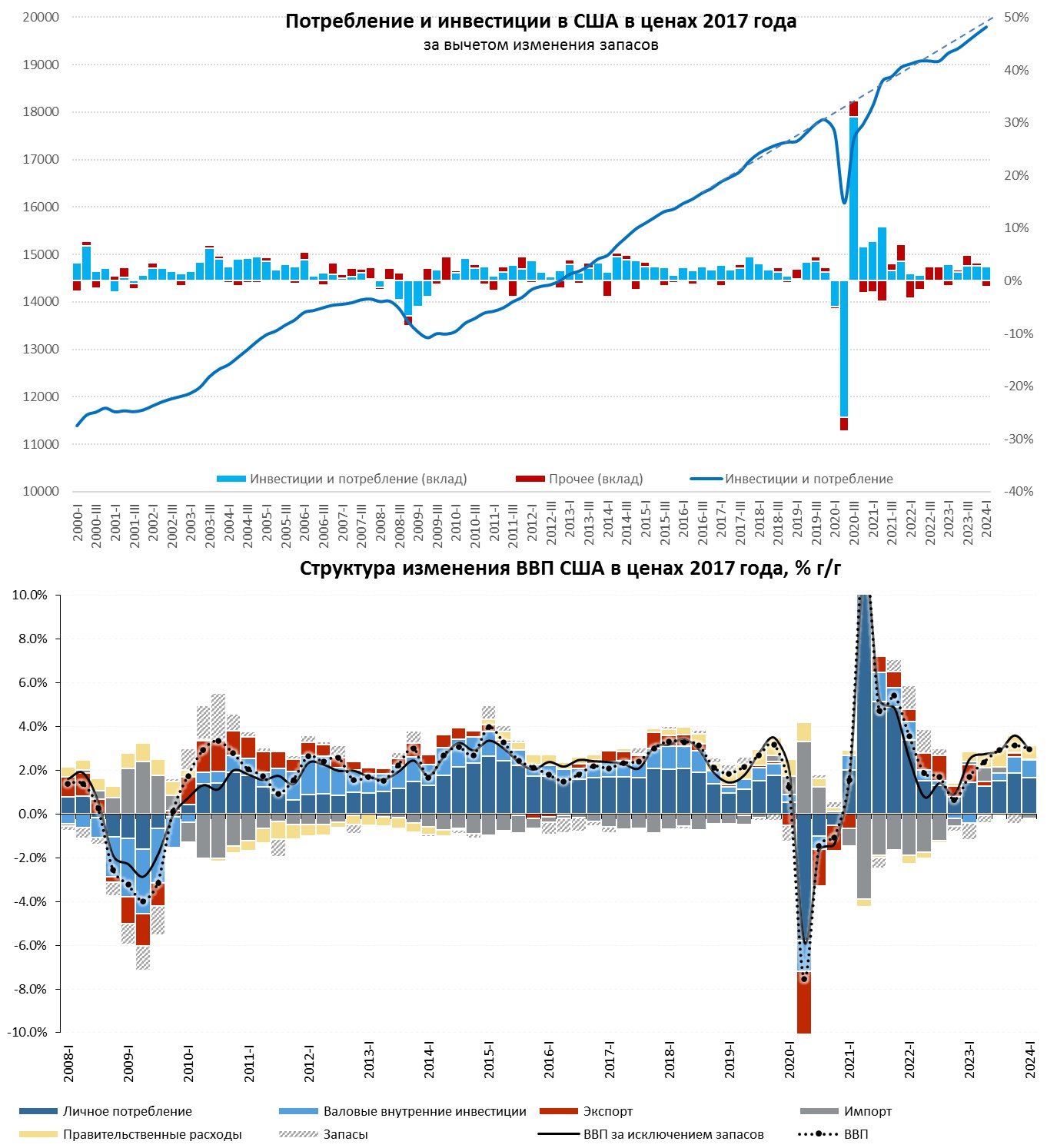

США: рост за счет потребления

Экономика США в первом квартале зафиксировала замедление до 1.6% (saar), что соответствует квартальному росту 0.4% кв/кв, годовой прирост ВВП замедлился до 3% г/г. Фактически весь прирост экономики был обусловлен ростом потребления, вклад которого в прирост 1.7 п.п. ВВП, причем рост сконцентрирован исключительно в секторе услуг (1.8 п.п. ВВП), а вот рост потребления товаров нет (вклад -0.1 п.п ВВП).

С инвестициями все похуже, хотя положительный вклад в рост ВВП на уровне 0.9 п.п. есть, большая часть его обусловлена инвестициями в интеллектуальную собственность (достаточно виртуальными) и жилую недвижимость. При этом, динамика запасов второй квартал отрицательна, что может говорить скорее в пользу больших рисков инфляции.

Чистый экспорт в этот раз дал отрицательный вклад в рост ВВП (-1 п.п) по причине существенного роста импорта. Вклад госрасходов в рост ВВП снизился до 0.2 п.п.

Вклад потребления и инвестиций в рост ВВП был 2.6 п.п. против 2.8 п.п. кварталом ранее, т.е. здесь все стабильно растет, но этот рост сопровождался сокращением запасов и увеличением импорта.

Если смотреть в целом – то мы видим рост потребления, рост импорта и сокращение запасов, что скорее инфляционная история, что и выражается в росте дефлятора ВВП до 3%, а дефлятора потребления до 3.4%.

P.S.: Несмотря на замедление роста ВВП отчет скорее проинфляционный ... UST 10 выше 4.7%, что логично.

@truecon

Экономика США в первом квартале зафиксировала замедление до 1.6% (saar), что соответствует квартальному росту 0.4% кв/кв, годовой прирост ВВП замедлился до 3% г/г. Фактически весь прирост экономики был обусловлен ростом потребления, вклад которого в прирост 1.7 п.п. ВВП, причем рост сконцентрирован исключительно в секторе услуг (1.8 п.п. ВВП), а вот рост потребления товаров нет (вклад -0.1 п.п ВВП).

С инвестициями все похуже, хотя положительный вклад в рост ВВП на уровне 0.9 п.п. есть, большая часть его обусловлена инвестициями в интеллектуальную собственность (достаточно виртуальными) и жилую недвижимость. При этом, динамика запасов второй квартал отрицательна, что может говорить скорее в пользу больших рисков инфляции.

Чистый экспорт в этот раз дал отрицательный вклад в рост ВВП (-1 п.п) по причине существенного роста импорта. Вклад госрасходов в рост ВВП снизился до 0.2 п.п.

Вклад потребления и инвестиций в рост ВВП был 2.6 п.п. против 2.8 п.п. кварталом ранее, т.е. здесь все стабильно растет, но этот рост сопровождался сокращением запасов и увеличением импорта.

Если смотреть в целом – то мы видим рост потребления, рост импорта и сокращение запасов, что скорее инфляционная история, что и выражается в росте дефлятора ВВП до 3%, а дефлятора потребления до 3.4%.

P.S.: Несмотря на замедление роста ВВП отчет скорее проинфляционный ... UST 10 выше 4.7%, что логично.

@truecon

25 Apr'24 17:04

💬 Антон Силуанов: устойчивый бюджет — гарантия финансового суверенитета

Об этом заявил Министр финансов России, выступая на заседании Съезда РСПП. Он назвал ключевые приоритеты бюджетной политики до 2030 года.

Выделили главные тезисы:

↪️ Работа над шестилетним финансовым планом уже ведется. Ключевой приоритет — проведение ответственной бюджетной политики, это позволит минимизировать влияние санкций;

↪️ Обеспечение первичного структурного баланса с 2025 года будет сдерживать инфляционные процессы и ускорит возвращение процентных ставок к нормальному уровню;

↪️ Должны быть обеспечены стабильные и предсказуемые условия налогообложения, соответствующие принципам справедливости и создания равных условий. Необходимо зафиксировать контуры налоговой системы до 2030 г.

↪️ Налоговые меры будут направлены на стимулирование инвестиционной активности компаний. Предлагается расширение использования механизма инвестиционного налогового вычета;

↪️ Предложения по донастройке налоговой системы планируется обсудить с бизнесом и Парламентом в середине мая и принять соответствующие законопроекты в весеннюю сессию;

↪️ Бюджетная поддержка бизнеса будет нацелена на обеспечение технологического суверенитета. Только в текущую трехлетку ее объем составит почти 3 трлн рублей — тренд будет протянут на 2025-2027 годы;

↪️ При поддержке государства у бизнеса есть хорошие шансы вложиться в новые высокотехнологичные отрасли. В первую очередь, будут привлекаться компании, которые смогут предложить наиболее интересные проекты и больше участвовать собственным капиталом. Государство поддержит спрос через офсетные контракты.

@minfin

Об этом заявил Министр финансов России, выступая на заседании Съезда РСПП. Он назвал ключевые приоритеты бюджетной политики до 2030 года.

Выделили главные тезисы:

↪️ Работа над шестилетним финансовым планом уже ведется. Ключевой приоритет — проведение ответственной бюджетной политики, это позволит минимизировать влияние санкций;

↪️ Обеспечение первичного структурного баланса с 2025 года будет сдерживать инфляционные процессы и ускорит возвращение процентных ставок к нормальному уровню;

↪️ Должны быть обеспечены стабильные и предсказуемые условия налогообложения, соответствующие принципам справедливости и создания равных условий. Необходимо зафиксировать контуры налоговой системы до 2030 г.

↪️ Налоговые меры будут направлены на стимулирование инвестиционной активности компаний. Предлагается расширение использования механизма инвестиционного налогового вычета;

↪️ Предложения по донастройке налоговой системы планируется обсудить с бизнесом и Парламентом в середине мая и принять соответствующие законопроекты в весеннюю сессию;

↪️ Бюджетная поддержка бизнеса будет нацелена на обеспечение технологического суверенитета. Только в текущую трехлетку ее объем составит почти 3 трлн рублей — тренд будет протянут на 2025-2027 годы;

↪️ При поддержке государства у бизнеса есть хорошие шансы вложиться в новые высокотехнологичные отрасли. В первую очередь, будут привлекаться компании, которые смогут предложить наиболее интересные проекты и больше участвовать собственным капиталом. Государство поддержит спрос через офсетные контракты.

@minfin

25 Apr'24 16:33

📺 Уже завтра разрешится главная макроинтрига последнего месяца — ЦБ примет решение по ставке. Конкретно сейчас все говорит в пользу сохранения 16%. Но если посмотреть на ситуацию широко, то вскоре возможен позитивный сигнал о снижении. Подробности у портфельного управляющего УК «Альфа-Капитал» Евгения Жорниста в рубрике 👇

@selfinvestor

@selfinvestor

25 Apr'24 16:33

📑Отчеты дня, часть 2: металлы и банк

ММК и ВТБ отчитались за 1-й квартал этого года по МСФО. Продолжаем разбирать показатели компаний с нашими аналитиками

🔹ММК (MAGN)

МСар = ₽0,6 трлн

Р/Е = 5

Результаты

- выручка: ₽193 млрд (+25,5%)

- EBITDA: ₽42 млрд (+28%)

- чистая прибыль: ₽23,7 млрд (+20,5%)

- FCF: ₽7,9 млрд (-40,5%)

- капвложения: ₽22 млрд (+15,5%)

- чистый долг: -₽96 млрд (+10%)

- чистый долг/EBITDA: -0,47х (-0,73х в 1кв23)

Рост выручки компания объясняет влиянием роста издержек и инфляционных факторов на цены. Динамика EBITDA вызвана в основном ростом затрат на основные сырьевые ресурсы из-за инфляции. Сокращение FCF отражает отток в оборотный капитал и рост капзатрат.

Во 2-м квартале ММК ожидает восстановление объема продаж, в первую очередь — премиальной продукции, на фоне окончания ремонтов и позитивной динамики металлопотребления.

По словам председателя СД компании Виктора Рашникова, ММК вскоре объявит рекомендацию по дивидендам. Точной даты он не сообщил.

Бумаги ММК (MAGN) после отчета почти никак не изменились.

🚀Мнение аналитиков МР

Отчет довольно сильный, а компания по-прежнему остается самой дешевой в своем секторе

Инвесторы очень ждут возврата к выплатам дивидендов и надеются, что будут также выплачены деньги из накопленной кубышки.

Мы также ожидаем, что компания все же заплатит инвесторам, однако конкретную цифру назвать пока затрудняемся.

🔹ВТБ (VTBR)

МСар = ₽0,6 трлн

P/E = 1,5

Результаты

- процентные доходы: ₽154 млрд (-12,5%)

- комиссионные доходы: ₽52 млрд (+23%)

- чистая прибыль: ₽122 млрд (-17%)

- ROE: 22,1% (36,8% за 1кв23)

Снижение чистой прибыли банк объясняет тем, что за 1-й квартал 2023 года была получена нерегулярная прибыль от операций с иностранной валютой и разовый эффект от приобретения РНКБ.

Топ-менеджер ВТБ Дмитрий Пьянов заявил, что за 2-й квартал ожидается прибыль больше, чем за 1-й. Кроме того, кредитная организация может пересмотреть вверх цель по чистой прибыли за 2024 год (сейчас таргет составляет ₽435 млрд).

Бумаги ВТБ (VTBR) после отчета растут на 2%

🚀Мнение аналитиков МР

Для банка ВТБ показывает неплохой результат

Прогнозы менеджеров выглядят довольно оптимистично, однако дивидендов, как мы помним, в ближайшее время ждать не стоит. Прибыль пойдет в капитал кредитной организации.

На текущий момент мы нейтрально смотрим на бумаги ВТБ в качестве инвестиций.

@marketpowercomics

ММК и ВТБ отчитались за 1-й квартал этого года по МСФО. Продолжаем разбирать показатели компаний с нашими аналитиками

🔹ММК (MAGN)

МСар = ₽0,6 трлн

Р/Е = 5

Результаты

- выручка: ₽193 млрд (+25,5%)

- EBITDA: ₽42 млрд (+28%)

- чистая прибыль: ₽23,7 млрд (+20,5%)

- FCF: ₽7,9 млрд (-40,5%)

- капвложения: ₽22 млрд (+15,5%)

- чистый долг: -₽96 млрд (+10%)

- чистый долг/EBITDA: -0,47х (-0,73х в 1кв23)

Рост выручки компания объясняет влиянием роста издержек и инфляционных факторов на цены. Динамика EBITDA вызвана в основном ростом затрат на основные сырьевые ресурсы из-за инфляции. Сокращение FCF отражает отток в оборотный капитал и рост капзатрат.

Во 2-м квартале ММК ожидает восстановление объема продаж, в первую очередь — премиальной продукции, на фоне окончания ремонтов и позитивной динамики металлопотребления.

По словам председателя СД компании Виктора Рашникова, ММК вскоре объявит рекомендацию по дивидендам. Точной даты он не сообщил.

Бумаги ММК (MAGN) после отчета почти никак не изменились.

🚀Мнение аналитиков МР

Отчет довольно сильный, а компания по-прежнему остается самой дешевой в своем секторе

Инвесторы очень ждут возврата к выплатам дивидендов и надеются, что будут также выплачены деньги из накопленной кубышки.

Мы также ожидаем, что компания все же заплатит инвесторам, однако конкретную цифру назвать пока затрудняемся.

🔹ВТБ (VTBR)

МСар = ₽0,6 трлн

P/E = 1,5

Результаты

- процентные доходы: ₽154 млрд (-12,5%)

- комиссионные доходы: ₽52 млрд (+23%)

- чистая прибыль: ₽122 млрд (-17%)

- ROE: 22,1% (36,8% за 1кв23)

Снижение чистой прибыли банк объясняет тем, что за 1-й квартал 2023 года была получена нерегулярная прибыль от операций с иностранной валютой и разовый эффект от приобретения РНКБ.

Топ-менеджер ВТБ Дмитрий Пьянов заявил, что за 2-й квартал ожидается прибыль больше, чем за 1-й. Кроме того, кредитная организация может пересмотреть вверх цель по чистой прибыли за 2024 год (сейчас таргет составляет ₽435 млрд).

Бумаги ВТБ (VTBR) после отчета растут на 2%

🚀Мнение аналитиков МР

Для банка ВТБ показывает неплохой результат

Прогнозы менеджеров выглядят довольно оптимистично, однако дивидендов, как мы помним, в ближайшее время ждать не стоит. Прибыль пойдет в капитал кредитной организации.

На текущий момент мы нейтрально смотрим на бумаги ВТБ в качестве инвестиций.

@marketpowercomics

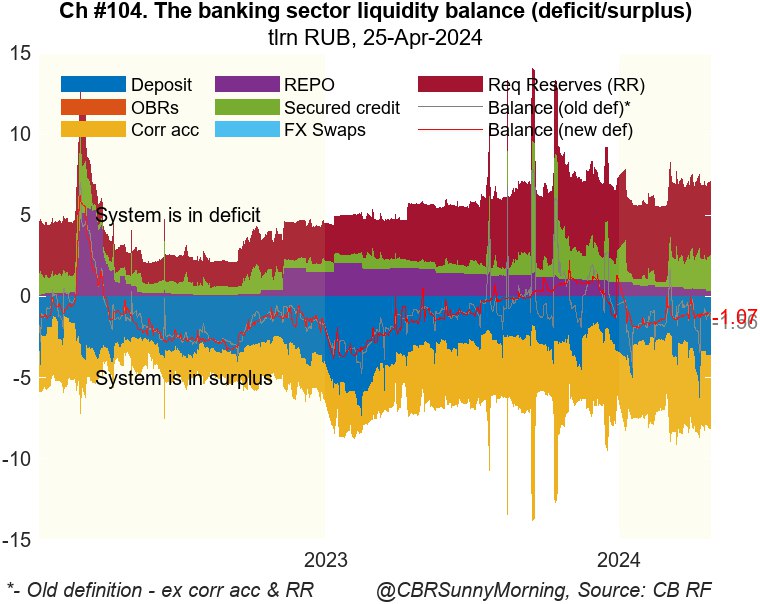

🏦Эльвира говорит!

Завершилась пресс-конференция с главой ЦБ РФ Эльвирой Набиуллиной после заседания по ключевой ставке. Собрали для вас самое главное.

🔹Жесткую ДКП потребуется поддерживать в течение продолжительного времени.

🔹Перенос летнего ослабления рубля в цены завершен.

🔹Пик перегрева у российской экономики был осенью, сейчас — более сбалансированный рост.

🔹Темпы роста ипотеки снижаются, но все еще остаются высокими, на уровне начала 2023 года.

🔹Нефть во 2 квартале может перейти к профициту из-за роста поставок со стороны не входящих в ОПЕК+ стран. Это может привести к давлению на нефтяные цены.

🔹ЦБ сегодня рассматривал два решения: сохранение ставки или ее повышение.

❗️Большинство представителей совета директоров ЦБ ждет снижение ставки во 2 полугодии.

🔹Сигнал регулятора можно считать нейтральным.

🔹ЦБ не ждет рецессии в базовом сценарии.

🔹Не считаем, что ипотечный пузырь сформировался на рынке недвижимости.

🔹ЦБ все еще не видит серьезных оснований для продления обязательной продажи валютной выручки экспортерами.

🔹ЦБ считает потенциальную конфискацию резервов РФ сильно негативным сигналом другим Центробанкам. Это нарушает базовые принципы защищенности резервов.

🔹Ситуация с внешнеторговыми расчетами российского бизнеса ухудшается, ЦБ думает над решениями.

@marketpowercomics

Завершилась пресс-конференция с главой ЦБ РФ Эльвирой Набиуллиной после заседания по ключевой ставке. Собрали для вас самое главное.

🔹Жесткую ДКП потребуется поддерживать в течение продолжительного времени.

🔹Перенос летнего ослабления рубля в цены завершен.

🔹Пик перегрева у российской экономики был осенью, сейчас — более сбалансированный рост.

🔹Темпы роста ипотеки снижаются, но все еще остаются высокими, на уровне начала 2023 года.

🔹Нефть во 2 квартале может перейти к профициту из-за роста поставок со стороны не входящих в ОПЕК+ стран. Это может привести к давлению на нефтяные цены.

🔹ЦБ сегодня рассматривал два решения: сохранение ставки или ее повышение.

❗️Большинство представителей совета директоров ЦБ ждет снижение ставки во 2 полугодии.

🔹Сигнал регулятора можно считать нейтральным.

🔹ЦБ не ждет рецессии в базовом сценарии.

🔹Не считаем, что ипотечный пузырь сформировался на рынке недвижимости.

🔹ЦБ все еще не видит серьезных оснований для продления обязательной продажи валютной выручки экспортерами.

🔹ЦБ считает потенциальную конфискацию резервов РФ сильно негативным сигналом другим Центробанкам. Это нарушает базовые принципы защищенности резервов.

🔹Ситуация с внешнеторговыми расчетами российского бизнеса ухудшается, ЦБ думает над решениями.

@marketpowercomics

⚡️⚡️⚡️ЦБ РФ сохранил ставку на уровне 16%

👉Все как мы и говорили

Регулятор отмечает, что текущее инфляционное давление снизилось по сравнению с осенними месяцами, но остается высоким. Говорить об устойчивости дезинфляционных трендов пока рано. Возвращение инфляции к цели (4%) в 2024 году и дальнейшее поддерживание этого таргета предполагают продолжительный период жесткой ДКП.

По оценке на 12 февраля годовая инфляция составила 7,4%. Инфляционные ожидания населения и предприятий снизились, однако по-прежнему остаются на повышенных уровнях.

🚀Мнение аналитиков МР

Вероятно, что ЦБ продолжит удерживать текущую ставку 16%, пока не будет уверен в устойчивом снижении инфляции и инфляционных ожиданий.

Мы считаем маловероятным, что инфляция вернется к целевым 4% ранее 2025 года. Ожидаем, что годовая инфляция достигнет своего пика в этом июле на уровне 8,4% (после повышения тарифов ЖКХ) и замедлится до 6% к концу года. При этом риски, на наш взгляд, скорее смещены в сторону более высокой инфляции.

Однако в целом, на наш взгляд, риторика ЦБ смягчилась. Но в то же время Банк России сохранил фразу о продолжительном поддержании жесткой ДКП и повысил прогноз по средней ключевой ставке на этот год до 13,5-15,5% с 12,5-14,5%.

В базовом сценарии мы полагаем, что ЦБ на следующем заседании 22 марта сохранит ключевую ставку. Регулятор будет удерживать ее все 1 полугодие, а затем перейдет к снижению в 3-м квартале (вероятно, в июле), когда инфляция начнет устойчиво замедляться. К концу года мы ожидаем снижения ставки до 12%.

😳А еще ЦБ теперь перешел на новый формат раскрытия информации. 27 февраля регулятор выпустит релиз, из которого мы сможем узнать, как именно обсуждалось решение о сохранении ставки. В каком виде все это будет — пока неизвестно, ждем!

💥Напомним, что в 15:00 по мск состоится пресс-конференция с главой ЦБ РФ Эльвирой Набиуллиной. Мы, как обычно, будем вести текстовую трансляцию, так что никуда не уходите!

@marketpowercomics

👉Все как мы и говорили

Регулятор отмечает, что текущее инфляционное давление снизилось по сравнению с осенними месяцами, но остается высоким. Говорить об устойчивости дезинфляционных трендов пока рано. Возвращение инфляции к цели (4%) в 2024 году и дальнейшее поддерживание этого таргета предполагают продолжительный период жесткой ДКП.

По оценке на 12 февраля годовая инфляция составила 7,4%. Инфляционные ожидания населения и предприятий снизились, однако по-прежнему остаются на повышенных уровнях.

🚀Мнение аналитиков МР

Вероятно, что ЦБ продолжит удерживать текущую ставку 16%, пока не будет уверен в устойчивом снижении инфляции и инфляционных ожиданий.

Мы считаем маловероятным, что инфляция вернется к целевым 4% ранее 2025 года. Ожидаем, что годовая инфляция достигнет своего пика в этом июле на уровне 8,4% (после повышения тарифов ЖКХ) и замедлится до 6% к концу года. При этом риски, на наш взгляд, скорее смещены в сторону более высокой инфляции.

Однако в целом, на наш взгляд, риторика ЦБ смягчилась. Но в то же время Банк России сохранил фразу о продолжительном поддержании жесткой ДКП и повысил прогноз по средней ключевой ставке на этот год до 13,5-15,5% с 12,5-14,5%.

В базовом сценарии мы полагаем, что ЦБ на следующем заседании 22 марта сохранит ключевую ставку. Регулятор будет удерживать ее все 1 полугодие, а затем перейдет к снижению в 3-м квартале (вероятно, в июле), когда инфляция начнет устойчиво замедляться. К концу года мы ожидаем снижения ставки до 12%.

😳А еще ЦБ теперь перешел на новый формат раскрытия информации. 27 февраля регулятор выпустит релиз, из которого мы сможем узнать, как именно обсуждалось решение о сохранении ставки. В каком виде все это будет — пока неизвестно, ждем!

💥Напомним, что в 15:00 по мск состоится пресс-конференция с главой ЦБ РФ Эльвирой Набиуллиной. Мы, как обычно, будем вести текстовую трансляцию, так что никуда не уходите!

@marketpowercomics

25 Apr'24 16:29

О модернизации налоговой системы

Подробнее – на сайте Кремля.

Сейчас Правительство вместе с деловыми, общественными объединениями, субъектами Федерации и Парламентом работают над этим важнейшим вопросом, обсуждают параметры изменений и готовят соответствующие предложения. Повторю: обновлённые налоговые условия нужно зафиксировать на длительный срок. Модернизация фискальной системы должна обеспечить более справедливое распределение налоговой нагрузки, при этом стимулировать бизнес, который развивается, инвестирует, в том числе в инфраструктурные, социальные, кадровые проекты. Словом, надо обеспечить стабильные и предсказуемые условия для надёжной, уверенной работы бизнеса.

Подробнее – на сайте Кремля.

25 Apr'24 16:10

Николай Пильник

А также установить правило обязательной продажи сахарозаменительной выручки!!

25 Apr'24 16:09

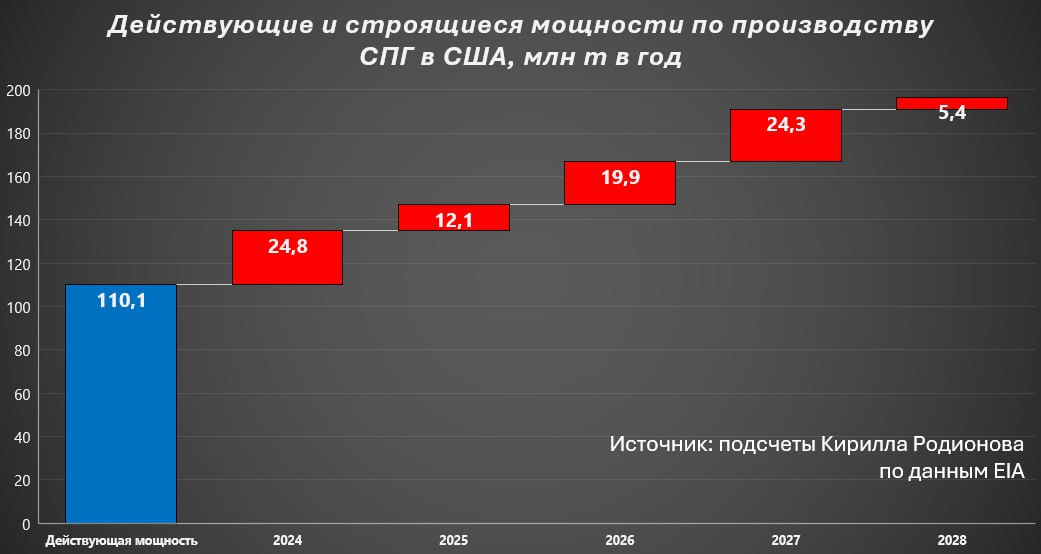

Мощности по производству сжиженного природного газа (СПГ) в США к 2028 г. увеличатся почти на 80% и достигнут 196,4 млн т в год (против 110,1 млн т в год в конце 2023 г.), следует из данных Управления энергетической информации (EIA).

Для сравнения: глобальный импорт СПГ в 2022 г. достиг 389,2 млн т, согласно данным Международной группы импортеров сжиженного природного газа (GIINGL).

Пик прироста будет – на 24,8 млн т в год – приходиться на 2024 г., когда будут введен в строй ряд очередей на проектах Plaquemines LNG и Corpus Christi.

В 2025 г. прирост достигнет 12,1 млн т в год за счет ввода в строй двух первых очередей на проекте Golden Pass; а в 2026 г. – 19,9 млн т в год за счет ввода третьей очереди Golden Pass и ряда очередей на проекте Plaquemines LNG.

В 2027 г. прирост мощности составит 24,3 млн т в год за счет ввода двух очередей на проекте Port Arthur LNG и еще двух очередей на проекте Rio Grande LNG. Наконец, в 2028 г. будет введена в строй третья очередей проекта Rio Grande LNG на 5,4 млн т СПГ в год.

В этот список входят только те проекты, по которым уже принято окончательное инвестрешение.

Для сравнения: глобальный импорт СПГ в 2022 г. достиг 389,2 млн т, согласно данным Международной группы импортеров сжиженного природного газа (GIINGL).

Пик прироста будет – на 24,8 млн т в год – приходиться на 2024 г., когда будут введен в строй ряд очередей на проектах Plaquemines LNG и Corpus Christi.

В 2025 г. прирост достигнет 12,1 млн т в год за счет ввода в строй двух первых очередей на проекте Golden Pass; а в 2026 г. – 19,9 млн т в год за счет ввода третьей очереди Golden Pass и ряда очередей на проекте Plaquemines LNG.

В 2027 г. прирост мощности составит 24,3 млн т в год за счет ввода двух очередей на проекте Port Arthur LNG и еще двух очередей на проекте Rio Grande LNG. Наконец, в 2028 г. будет введена в строй третья очередей проекта Rio Grande LNG на 5,4 млн т СПГ в год.

В этот список входят только те проекты, по которым уже принято окончательное инвестрешение.

25 Apr'24 16:05

Yury Achkasov

В связи с этим п р е д л а г а е м:

1) в Форт Нокс разместить резервный запас сахара

2) проводить еженедельные интервенции, ориентируясь на цену биконфетной/бисахарной корзины (0.55 белого + 0.45 коричневого сахара).

1) в Форт Нокс разместить резервный запас сахара

2) проводить еженедельные интервенции, ориентируясь на цену биконфетной/бисахарной корзины (0.55 белого + 0.45 коричневого сахара).

25 Apr'24 15:52

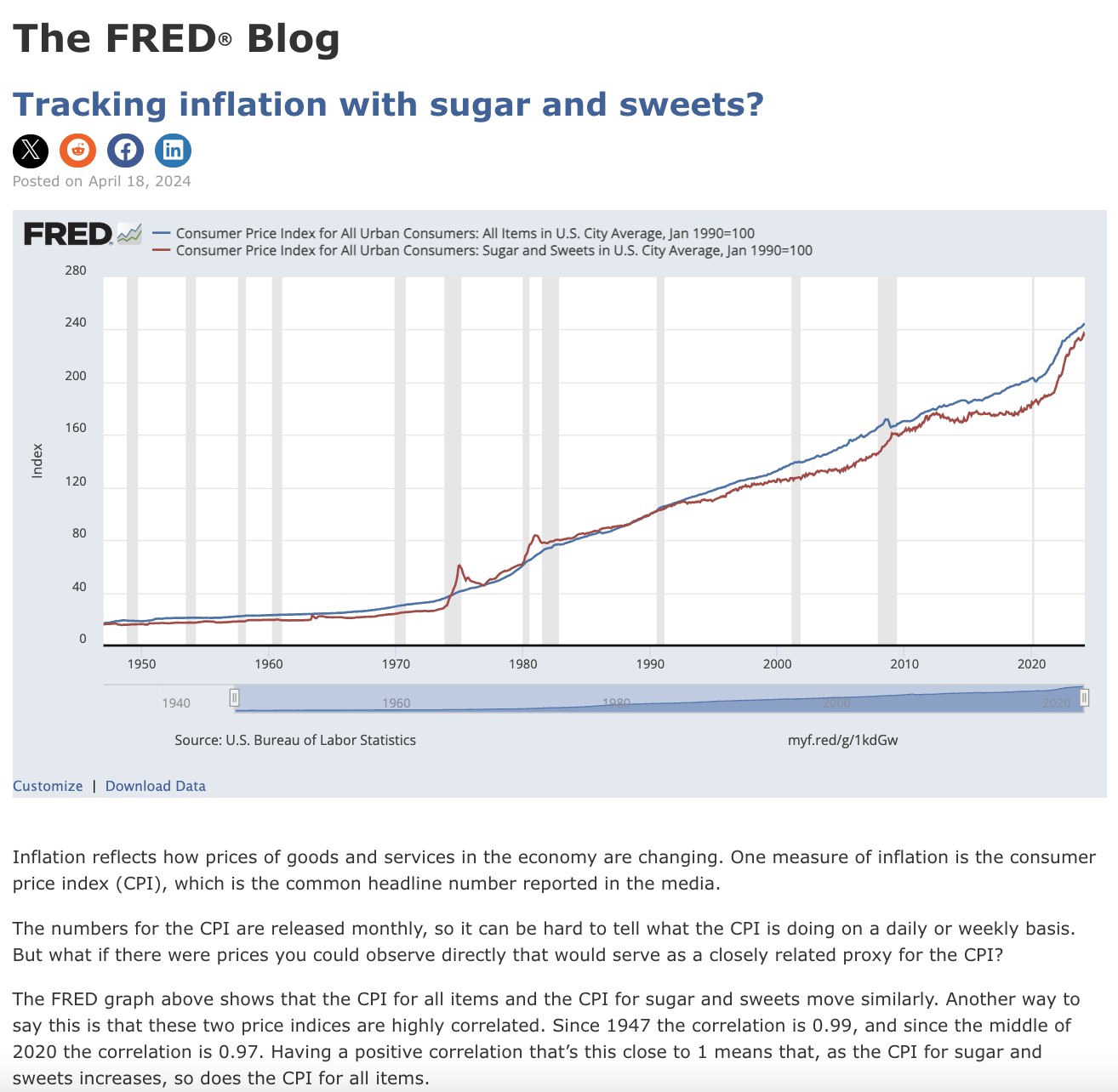

Мармеладные мишки по-американски

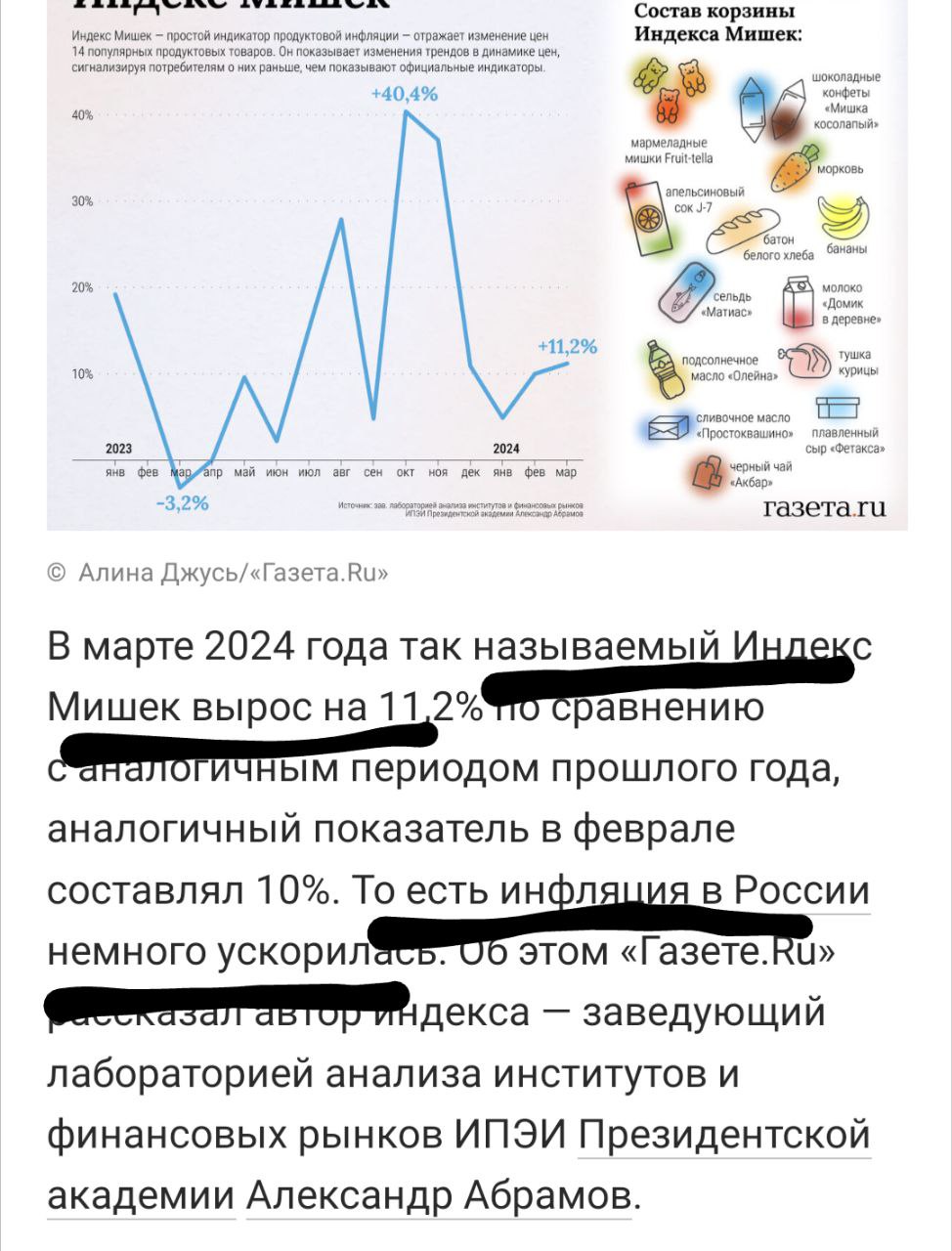

У нас тут недавно смеялись над индексом «мармеладных мишек» для трэкинга инфляции.

Все бы ничего, но тут исследователи из ФРБ Сент-Луиса предложили похожий подход: «Tracking inflation with sugar and sweets?»

• Данные по инфляции в США публикуются только раз в месяц, а иногда хочется посмотреть на более высокочастотные данные. А вдруг цены на определенные товары, которые мы наблюдаем каждый день, могут быть неплохим прокси для общей инфляции?

• Корреляция между ценами на сладости и ценами по всей потребительской корзине в США на периоде с 1947 года около 0,99 (никакое не spurious, авторы проверяли в разностях). С середины 2020 года около 0,97.

Адаптируем лучшие мировые практики, получается. Как тебе такое, макро-телеграм?

@helicoptermacro

У нас тут недавно смеялись над индексом «мармеладных мишек» для трэкинга инфляции.

Все бы ничего, но тут исследователи из ФРБ Сент-Луиса предложили похожий подход: «Tracking inflation with sugar and sweets?»

• Данные по инфляции в США публикуются только раз в месяц, а иногда хочется посмотреть на более высокочастотные данные. А вдруг цены на определенные товары, которые мы наблюдаем каждый день, могут быть неплохим прокси для общей инфляции?

• Корреляция между ценами на сладости и ценами по всей потребительской корзине в США на периоде с 1947 года около 0,99 (никакое не spurious, авторы проверяли в разностях). С середины 2020 года около 0,97.

…поэтому вы можете ориентироваться на цены конфет и печенья, чтобы понять, что происходит с инфляцией в целом.

Адаптируем лучшие мировые практики, получается. Как тебе такое, макро-телеграм?

@helicoptermacro

💰ГТЛК открыла книгу заявок по размещению локальных облигаций 001P-21

Государственная транспортная лизинговая компания (ГТЛК) 25 апреля открыла книгу заявок на приобретение локальных пятилетних облигаций серии 001P-21 с офертой через 3,5 года.

❗️Книга будет открыта до 16-00 25 апреля 2024 г. по московскому времени.

Планируемый объем размещения - 10 млрд рублей. Агентом по размещению облигаций выступает ПАО «Совкомбанк».

Купоны по облигациям с первого по четырнадцатый будут переменными, ориентир по уровню ставки – значение ключевой ставки Банка России плюс премия не более 2,3% годовых. Выплаты купонного дохода будут производиться ежеквартально.

Государственная транспортная лизинговая компания (ГТЛК) 25 апреля открыла книгу заявок на приобретение локальных пятилетних облигаций серии 001P-21 с офертой через 3,5 года.

❗️Книга будет открыта до 16-00 25 апреля 2024 г. по московскому времени.

Планируемый объем размещения - 10 млрд рублей. Агентом по размещению облигаций выступает ПАО «Совкомбанк».

Купоны по облигациям с первого по четырнадцатый будут переменными, ориентир по уровню ставки – значение ключевой ставки Банка России плюс премия не более 2,3% годовых. Выплаты купонного дохода будут производиться ежеквартально.

25 Apr'24 15:37

Венгерский OTP Bank (материнская структура российского ОТП Банка) не получал предписаний от Европейского центрального банка с требованием о сокращении бизнеса в России. Об этом РБК сообщил представитель кредитной организации.

На вопрос о том, получал ли OTP Bank уведомление от ЕЦБ или известно ли ему о планах ведомства направить такое требование, представитель кредитной организации ответил: «Нет».

«Мы постоянно отслеживаем все стратегические варианты, уделяя особое внимание соблюдению всех местных и международных правил», — добавил он, отвечая на вопрос, планирует ли банк уход из России.

🐚 Следить за новостями РБК в Telegram

На вопрос о том, получал ли OTP Bank уведомление от ЕЦБ или известно ли ему о планах ведомства направить такое требование, представитель кредитной организации ответил: «Нет».

«Мы постоянно отслеживаем все стратегические варианты, уделяя особое внимание соблюдению всех местных и международных правил», — добавил он, отвечая на вопрос, планирует ли банк уход из России.

🐚 Следить за новостями РБК в Telegram

25 Apr'24 15:27

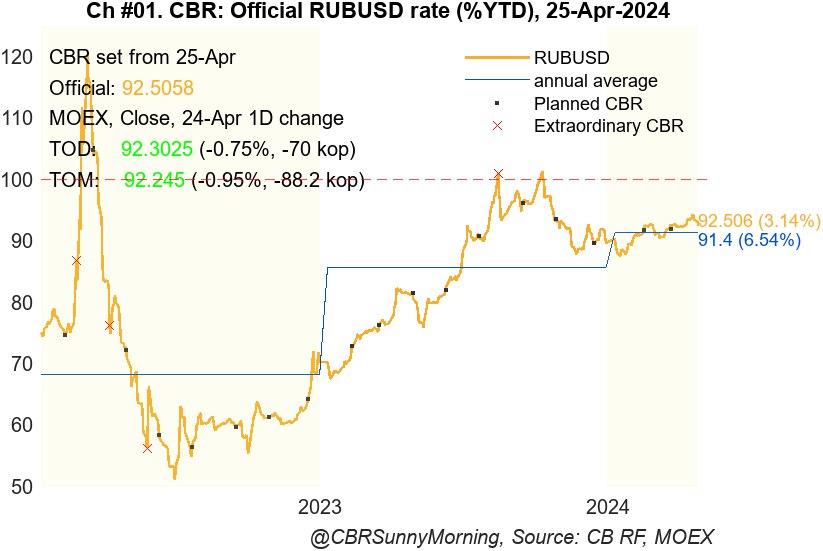

⏺Курс доллара опустился ниже ₽92 впервые с 3 апреля. На 15:25 мск пара доллар-рубль торговалась на отметке ₽91,97.

Рубль укрепляет позиции в преддверии налоговых выплат в России, сообщили в SberCIB. В конце этой недели экспортерам предстоит уплата налогов, и компании активно продают валюту. Кроме того, рубль растет на фоне в целом ожидаемых новостей о продлении мер валютного контроля, рассказали аналитики банка «Санкт-Петербург».

По оценкам «Финама», до конца второго квартала доллар будет торговаться в районе ₽92-95, но в дальнейшем рубль, вероятно, будет ослабевать и к концу года можно ожидать роста курса до ₽98-102.

@selfinvestor

Рубль укрепляет позиции в преддверии налоговых выплат в России, сообщили в SberCIB. В конце этой недели экспортерам предстоит уплата налогов, и компании активно продают валюту. Кроме того, рубль растет на фоне в целом ожидаемых новостей о продлении мер валютного контроля, рассказали аналитики банка «Санкт-Петербург».

По оценкам «Финама», до конца второго квартала доллар будет торговаться в районе ₽92-95, но в дальнейшем рубль, вероятно, будет ослабевать и к концу года можно ожидать роста курса до ₽98-102.

@selfinvestor

25 Apr'24 15:26

Ежедневный обзор

Зарубежные рынки акций

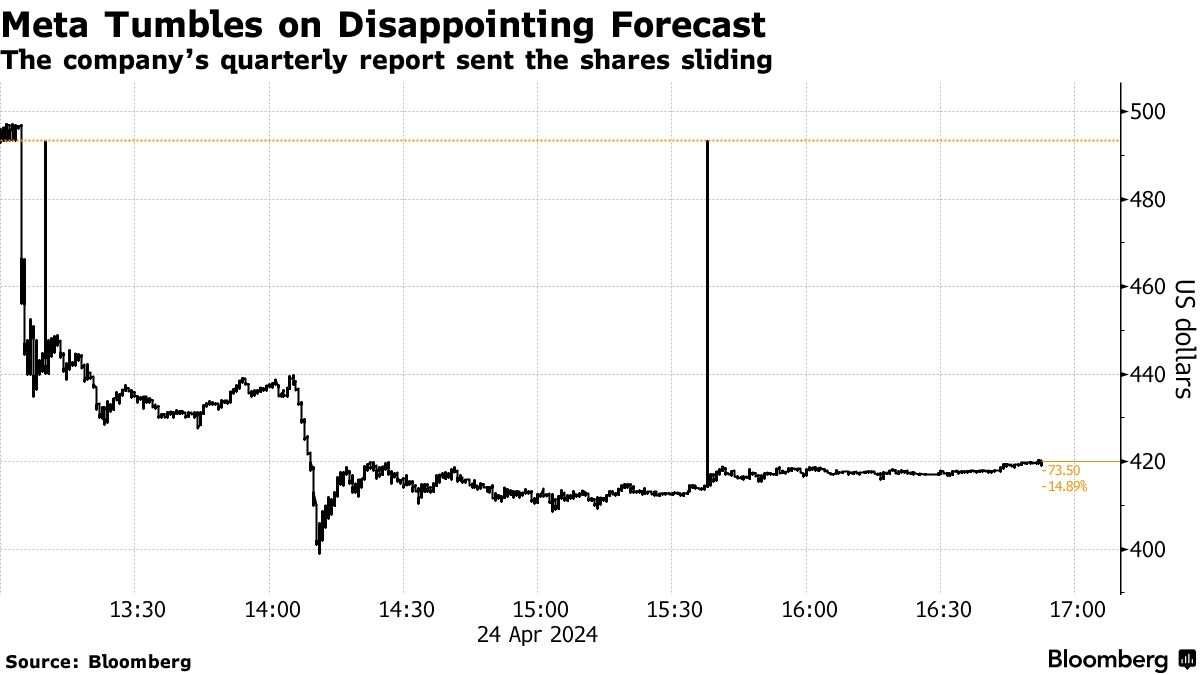

⚖️В среду обстановка на фондовом рынке США кардинально не поменялась. Инвесторы в ожидании сегодняшней публикации данных по ВВП за 1К24. S&P 500 остался практически на прежних уровнях, прибавив 0,02%, Nasdaq вырос, а Dow Jones — опустился на 0,1%. В секторальной структуре S&P 500 лучшим стал сектор товаров длительного пользования (+1,0%), результаты хуже всех показал промышленный (-0,8%).

📈Индекс Hang Seng в Гонконге прибавил 0,5%. Китайские активы вновь выглядят привлекательными в свете обещаний китайского правительства, которое планирует поддерживать рынки, а также признаков восстановления прибыли компаний. Тем не менее продолжение технологической войны между США и Китаем немного охладило настроения: президент США Джо Байден подписал законопроект, который требует от владельца платформы TikTok, китайской ByteDance, продать сервис американской компании, в противном случае TikTok заблокируют в США.

📌Сегодня финансовые результаты представят Microsoft, Alphabet, Merck, AstraZeneca, T-Mobile и Intel. По данным FactSet, из компаний, представивших финансовые отчеты, на данный момент 74% превзошли прогнозы по прибыли.

📊Сегодня в США выйдут данные по ВВП за 1К24, которые дадут рынкам представление о том, насколько сильно растет американская экономика, и позволят предсказать следующие шаги Федеральной резервной системы. По оценкам экономистов ФРБ Атланты, за первый квартал ВВП США прибавил 2,7%, а консенсус-прогноз составляет 2,5%. Более высокий показатель увеличивает риск того, что ФРС продолжит ужесточать денежно-кредитную политику.

Корпоративные события в этом выпуске: Boeing, Texas Instruments, Ford, Xiaomi

Полная версия доступна подписчикам нашего аналитического портала

@Sinara_finance

Зарубежные рынки акций

⚖️В среду обстановка на фондовом рынке США кардинально не поменялась. Инвесторы в ожидании сегодняшней публикации данных по ВВП за 1К24. S&P 500 остался практически на прежних уровнях, прибавив 0,02%, Nasdaq вырос, а Dow Jones — опустился на 0,1%. В секторальной структуре S&P 500 лучшим стал сектор товаров длительного пользования (+1,0%), результаты хуже всех показал промышленный (-0,8%).

📈Индекс Hang Seng в Гонконге прибавил 0,5%. Китайские активы вновь выглядят привлекательными в свете обещаний китайского правительства, которое планирует поддерживать рынки, а также признаков восстановления прибыли компаний. Тем не менее продолжение технологической войны между США и Китаем немного охладило настроения: президент США Джо Байден подписал законопроект, который требует от владельца платформы TikTok, китайской ByteDance, продать сервис американской компании, в противном случае TikTok заблокируют в США.

📌Сегодня финансовые результаты представят Microsoft, Alphabet, Merck, AstraZeneca, T-Mobile и Intel. По данным FactSet, из компаний, представивших финансовые отчеты, на данный момент 74% превзошли прогнозы по прибыли.

📊Сегодня в США выйдут данные по ВВП за 1К24, которые дадут рынкам представление о том, насколько сильно растет американская экономика, и позволят предсказать следующие шаги Федеральной резервной системы. По оценкам экономистов ФРБ Атланты, за первый квартал ВВП США прибавил 2,7%, а консенсус-прогноз составляет 2,5%. Более высокий показатель увеличивает риск того, что ФРС продолжит ужесточать денежно-кредитную политику.

Корпоративные события в этом выпуске: Boeing, Texas Instruments, Ford, Xiaomi

Полная версия доступна подписчикам нашего аналитического портала

@Sinara_finance

25 Apr'24 15:19

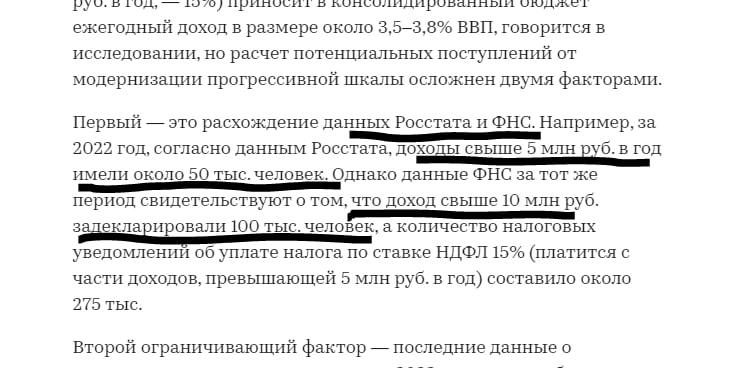

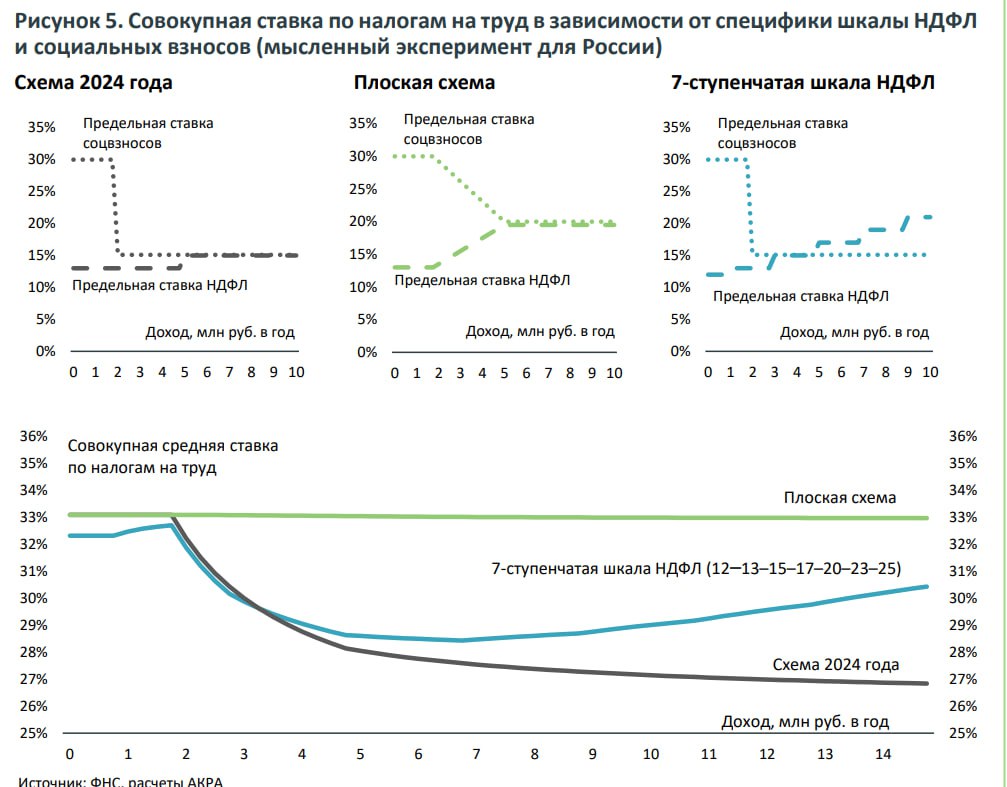

📌Тред дня EMCR News: Разговор о прогрессивной шкале НДФЛ

Макротелеграм обсуждает исследование о прогрессивной шкале НДФЛ от АКРА. В исследовании говорится, что данные официальной статистики не позволяют однозначно оценить численность домохозяйств и плательщиков с высокими доходами. Это совпадает с тезисами Александра Исакова @c0ldness, который отмечает, что это вопрос крайне важный, поскольку от него будет зависеть, какой процент россиян попадает под повышение налога. Оценивать влияние прогрессивного НДФЛ можно будет только после того, как появятся основные предложения от Минфина, считает Егор Сусин @TruEcon.

https://emcr.io/news/t/progressive-taxes-c0ldness

📩Жмите сюда, чтобы получать главную аналитику дня с доставкой прямо в ваш телеграм.

Макротелеграм обсуждает исследование о прогрессивной шкале НДФЛ от АКРА. В исследовании говорится, что данные официальной статистики не позволяют однозначно оценить численность домохозяйств и плательщиков с высокими доходами. Это совпадает с тезисами Александра Исакова @c0ldness, который отмечает, что это вопрос крайне важный, поскольку от него будет зависеть, какой процент россиян попадает под повышение налога. Оценивать влияние прогрессивного НДФЛ можно будет только после того, как появятся основные предложения от Минфина, считает Егор Сусин @TruEcon.

https://emcr.io/news/t/progressive-taxes-c0ldness

📩Жмите сюда, чтобы получать главную аналитику дня с доставкой прямо в ваш телеграм.

🕊 АКРА присоединяется к разговору о прогрессивной шкале НДФЛ и так же указывает то, что данные официальной статистики не позволяют однозначно оценить численность домохозяйств и плательщиков с высокими доходами

Это важный вопрос - писали о том, как используемое Росстатом логнормальное распределении доходов влияет на публичные оценки числа россиян, зарабатывающих больше 1 млн/год

@c0ldness

Это важный вопрос - писали о том, как используемое Росстатом логнормальное распределении доходов влияет на публичные оценки числа россиян, зарабатывающих больше 1 млн/год

@c0ldness

25 Apr'24 15:08

Крупный британский сырьевой брокер Marex Group вышел на биржу в США. В ходе IPO он привлек около $292 млн, продав акции по стоимости немногим выше нижней границы ценового диапазона. Изначально Marex Group планировала разместить свои акции в Лондоне, но в 2021 году отказалась от листинга, сославшись на сложные рыночные условия

25 Apr'24 15:03

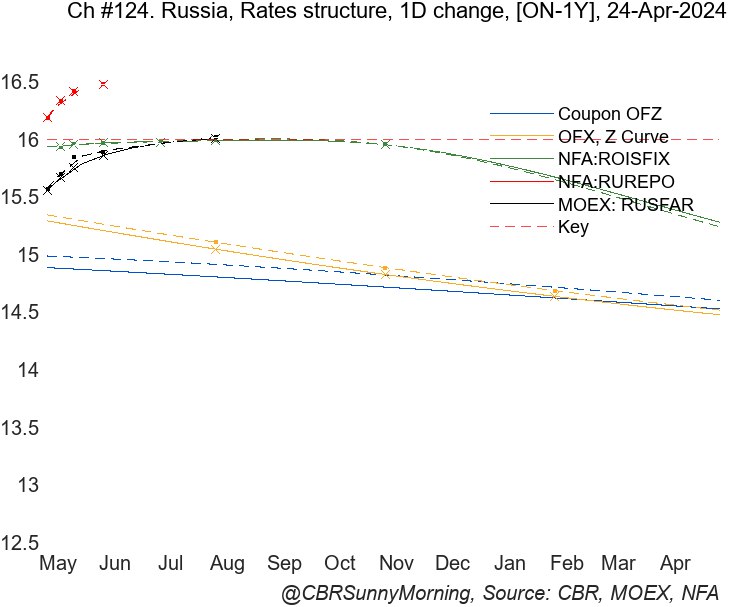

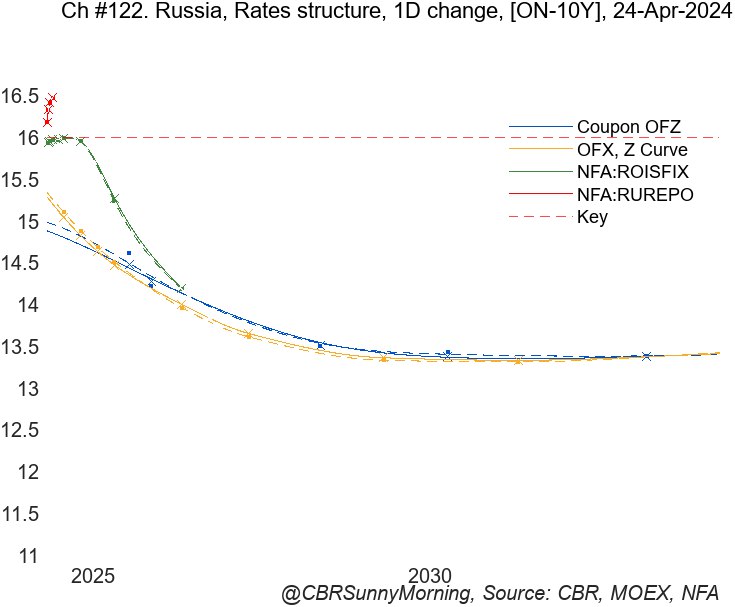

Инфляция к концу апреля успокоилась, но сигнал ЦБ РФ не будет мягким

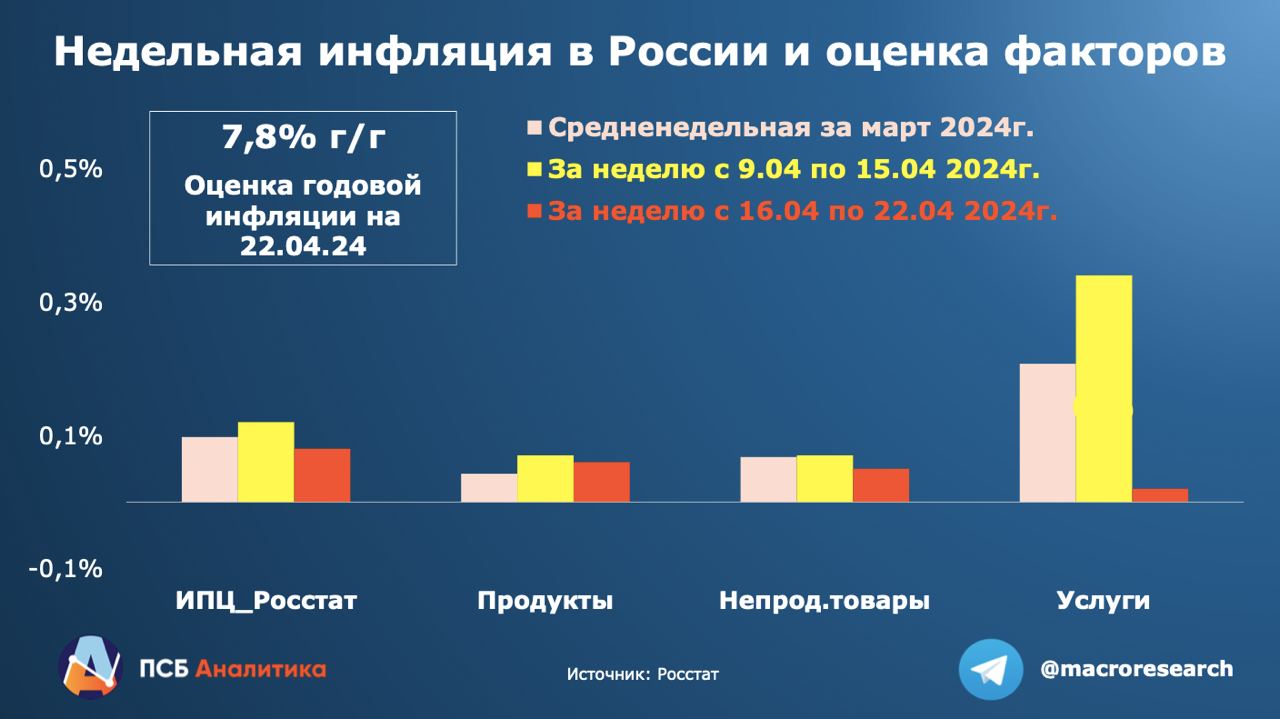

За третью неделю апреля прирост потребительских цен снизился: 0,08% против 0,12% и 0,16% в предыдущие две недели. Годовой уровень инфляции застыл на 7,8% г/г.

🔸По сегментам потребительской корзины видно, что рост цен на продукты питания и непродовольственные товары вернулся к умеренным мартовским уровням.

🔸Динамика цен на услуги остаётся нестабильной. За последнюю неделю рост цен был минимальным.

Новых вводных перед завтрашним заседанием Банка России по ключевой ставке уже не будет. По статистике видно дальнейшее замедление инфляционного давления. Снижается и наблюдаемая населением инфляция.

Однако ожидания и прогнозы не позволяют ЦБ РФ дать мягкий сигнал:

🔸выросли ценовые ожидания бизнеса;

🔸эксперты не верят в возврат инфляции к 4–4,5% к концу года, к ним присоединился Минэк;

🔸экономика растёт с опережением прогнозов.

Минэк также в 2 раза повысил прогноз роста розничного потребления для 2024 г. до +7,7% (ранее +3,6%) и реальных доходов населения до +5,2% (после +2,7%), что ставит под вопрос быструю победу над инфляцией.

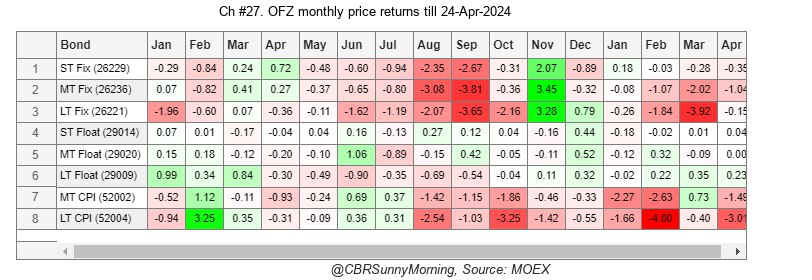

📍Полагаем, завтра ЦБ придётся постараться, чтобы дать нейтральный сигнал и не спровоцировать дополнительное давление на ОФЗ. Вероятно, ключевая ставка будет сохранена на уровне 16%, а прогнозы средней ключевой ставки на 2024–2025 гг. повышены.

Аналитический Центр ПСБ

Обратная связь

За третью неделю апреля прирост потребительских цен снизился: 0,08% против 0,12% и 0,16% в предыдущие две недели. Годовой уровень инфляции застыл на 7,8% г/г.

🔸По сегментам потребительской корзины видно, что рост цен на продукты питания и непродовольственные товары вернулся к умеренным мартовским уровням.

🔸Динамика цен на услуги остаётся нестабильной. За последнюю неделю рост цен был минимальным.

Новых вводных перед завтрашним заседанием Банка России по ключевой ставке уже не будет. По статистике видно дальнейшее замедление инфляционного давления. Снижается и наблюдаемая населением инфляция.

Однако ожидания и прогнозы не позволяют ЦБ РФ дать мягкий сигнал:

🔸выросли ценовые ожидания бизнеса;

🔸эксперты не верят в возврат инфляции к 4–4,5% к концу года, к ним присоединился Минэк;

🔸экономика растёт с опережением прогнозов.

Минэк также в 2 раза повысил прогноз роста розничного потребления для 2024 г. до +7,7% (ранее +3,6%) и реальных доходов населения до +5,2% (после +2,7%), что ставит под вопрос быструю победу над инфляцией.

📍Полагаем, завтра ЦБ придётся постараться, чтобы дать нейтральный сигнал и не спровоцировать дополнительное давление на ОФЗ. Вероятно, ключевая ставка будет сохранена на уровне 16%, а прогнозы средней ключевой ставки на 2024–2025 гг. повышены.

Аналитический Центр ПСБ

Обратная связь

Инфляционные ожидания населения и бизнеса изменились разнонаправлено

В апреле инфляционные ожидания и наблюдаемая населением инфляция снизились 4-й месяц подряд. Но ценовые ожидания бизнеса выросли впервые с августа 2023 г. Все индикаторы остаются на повышенном уровне и существенно выше значений 2017–2019 гг., когда инфляция была закреплена у таргета ЦБ РФ (4%).

👍 Снижение инфляционных ожиданий населения произошло за счёт тех, кто имеет сбережения.

Граждане, которые не сформировали сбережений и в большей степени ориентированы на потребление, в апреле уже не ощущали снижения текущего уровня инфляции и прекратили сокращать ожидания по инфляции.

Такой тренд не в пользу снижения ключевой ставки.

👍 Рост ценовых ожиданий предприятий произошёл почти по всем секторам экономики (кроме транспортировки и хранения).

При закреплении тренда это может поставить под сомнение дальнейшее снижение инфляционного давления в экономике.

Инфляционные ожидания – один из ключевых индикаторов для ЦБ при определении уровня ключевой ставки. В целом данные по рассмотренным индикаторам в апреле пока не позволяют рассчитывать на скорое снижение ставки.

Аналитический Центр ПСБ

Обратная связь

В апреле инфляционные ожидания и наблюдаемая населением инфляция снизились 4-й месяц подряд. Но ценовые ожидания бизнеса выросли впервые с августа 2023 г. Все индикаторы остаются на повышенном уровне и существенно выше значений 2017–2019 гг., когда инфляция была закреплена у таргета ЦБ РФ (4%).

👍 Снижение инфляционных ожиданий населения произошло за счёт тех, кто имеет сбережения.

Граждане, которые не сформировали сбережений и в большей степени ориентированы на потребление, в апреле уже не ощущали снижения текущего уровня инфляции и прекратили сокращать ожидания по инфляции.

Такой тренд не в пользу снижения ключевой ставки.

👍 Рост ценовых ожиданий предприятий произошёл почти по всем секторам экономики (кроме транспортировки и хранения).

При закреплении тренда это может поставить под сомнение дальнейшее снижение инфляционного давления в экономике.

Инфляционные ожидания – один из ключевых индикаторов для ЦБ при определении уровня ключевой ставки. В целом данные по рассмотренным индикаторам в апреле пока не позволяют рассчитывать на скорое снижение ставки.

Аналитический Центр ПСБ

Обратная связь

25 Apr'24 14:54

Как и всегда у @truevalue здесь отличные замечания по прогнозу Минэка - к ним добавим следующее:

Сложно объяснить почему, но за нашу современную историю не возник запрос на большую прозрачность методов прогнозирования МинЭка

Бесконечные споры о денежной политике отчасти связаны с тем, что Банк России их подпитывает публикациями рабочих бумаг, оценок "структурных параметров" экономики - "как курс влияет на инфляцию?" и т.п., частыми пересмотрами прогнозов

Было бы действительно полезно увидеть сборник "Как мы прогнозируем" от Минэка - это был бы большой вклад в профессионализацию экономического сообщества

@c0ldness

Скорее всего, Минэк взял форвардные курсы по фьючерсам

Сложно объяснить почему, но за нашу современную историю не возник запрос на большую прозрачность методов прогнозирования МинЭка

Бесконечные споры о денежной политике отчасти связаны с тем, что Банк России их подпитывает публикациями рабочих бумаг, оценок "структурных параметров" экономики - "как курс влияет на инфляцию?" и т.п., частыми пересмотрами прогнозов

Было бы действительно полезно увидеть сборник "Как мы прогнозируем" от Минэка - это был бы большой вклад в профессионализацию экономического сообщества

@c0ldness

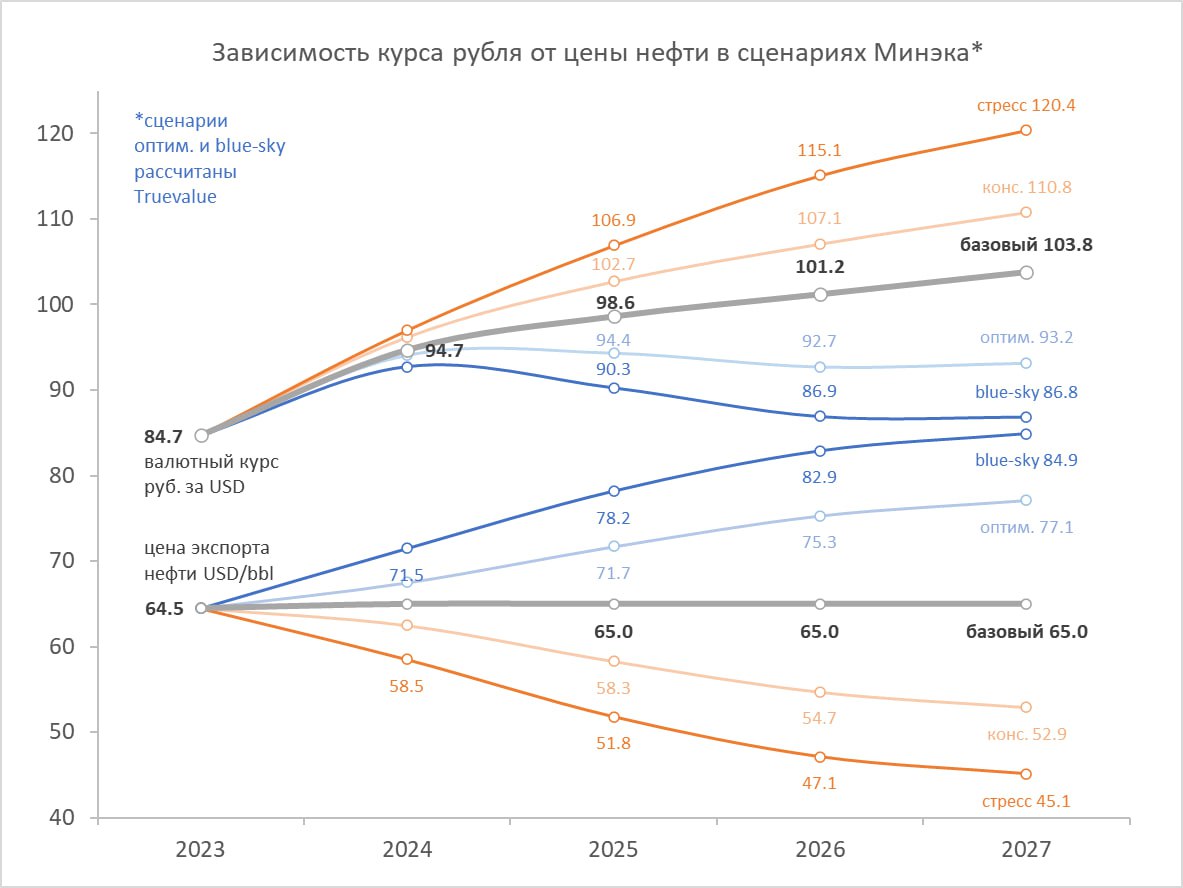

Вдогонку. Из сценарных прогнозов Минэка можно оценить курс рубля для любой цены экспорта российской нефти. Добавил два сценария (оптимистичный и blue-sky), если нефть будет расти так, как снижается в консервативном и стрессовом сценарии.

Текущая цена $75/bbl предполагает стабильный курс 92-93 руб. за USD в будущем.

@truevalue

Текущая цена $75/bbl предполагает стабильный курс 92-93 руб. за USD в будущем.

@truevalue

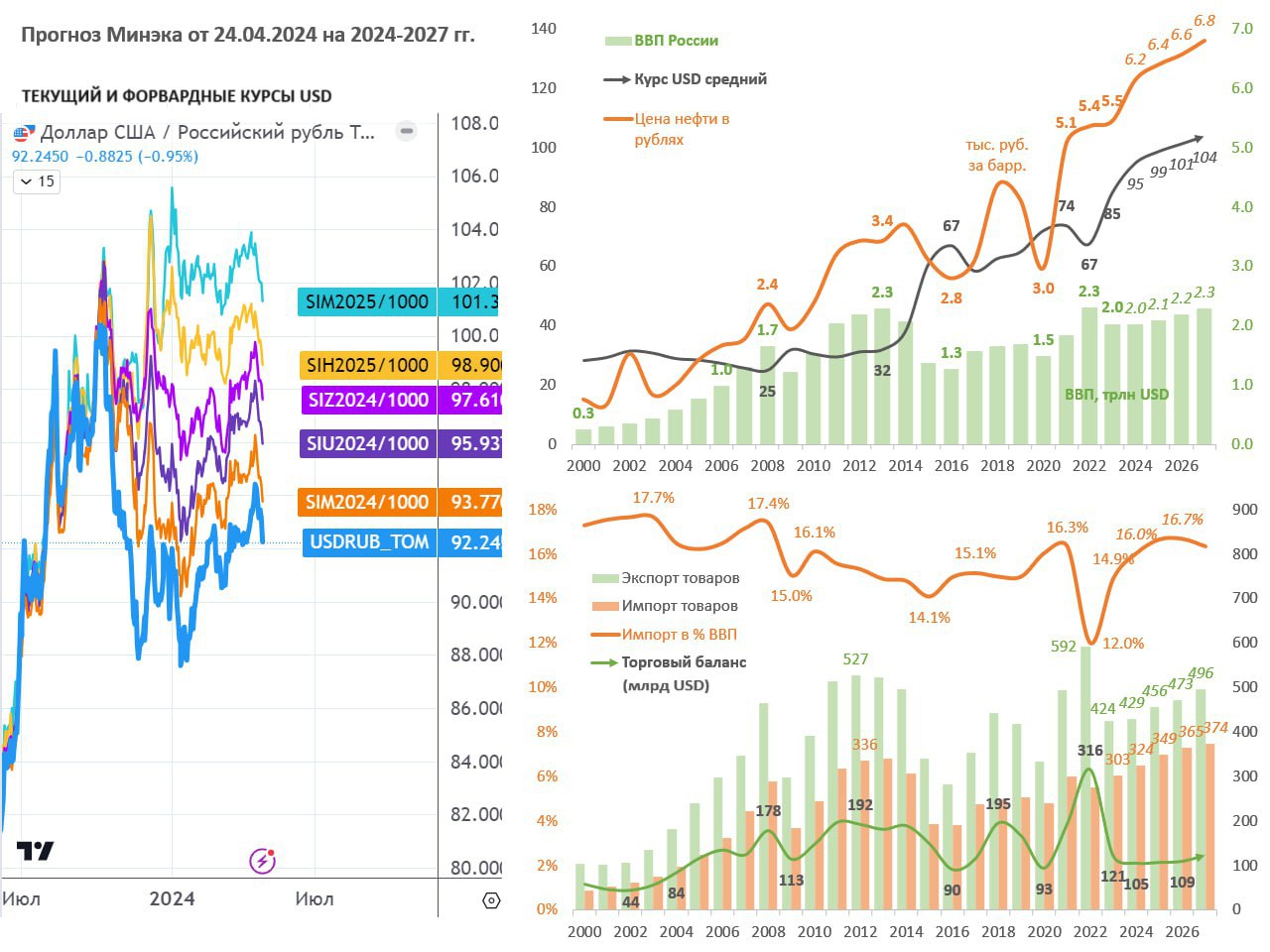

Прогноз Минэка, или когда высокая ставка проинфляционна.

Ведомости собрали мнения о прогнозе Минэкономразвития на 2024-2027 гг. Больше всего удивил курс, который ослабляется каждый год, а среднее значение на этот год 94,7 руб. за USD ещё даже не видели на торгах.

Минэк сказал, что динамика курса объясняется разницей в темпах инфляции (у нас и в мире), но это не так. Инфляция у нас по прогнозу умеренная – 5,1% в 2024 и 4% дальше. Из-за этого курс не может ослабнуть на 12% в 2024 и на 4% в 2025, а потом перевалить за 100 руб.

1. Скорее всего, Минэк взял форвардные курсы по фьючерсам (см. график слева). В середине 2023 фьючерсы и текущий курс почти не отличались ~90 руб. за USD. А сейчас из-за высокой ключевой ставки разъехались на 9-10% годовых.

💡 Вот так высокая ставка завышает форвардный курс и формирует ожидания ослабления рубля, а из него - повышенную инфляцию.

2. Мог быть другой соблазн спрогнозировать более слабый курс – повышенные расходы бюджета и стремление к нулевому дефициту. Нефтегазовые доходы, которые можно тратить зависят от курса. При стабильной цене экспортной нефти $65/bbl рублевая цена продолжает уверенно расти: 5,5 тыс. руб. в 2023 и с 2024 6,2-6,4-6,6-6,8 тыс. руб. В результате будут выше все доходы и расходы, так как ВВП и его дефлятор (8% в 2024 и 6% в 2025) будут завышены.

💡 Вот так высокая ставка и бюджетное правило повышают доходы, расходы бюджета и инфляцию даже при нулевом дефиците бюджета.

3. Ну и третье допущение, которое могло заставить посчитать более слабый курс рубля – прогноз по импорту и торговому балансу. Импорт товаров вырастает на максимум с 2008 в % ВВП – 16,6% к 2025. Возможно у Минэка заложена функция от доходов населения. И чтобы торговый баланс не опускался ниже определенного уровня $105 млрд (и $25 по сальдо текущего счета), импорт в рублях пересчитали по более слабому курсу. 105 – это 5% от ВВП, исторически минимальный отток валюты через услуги и финансовые активы.

💡 Вот так ожидания по оттоку капитала, который был характерен для периода до 2022 г., ослабляют курс и повышают инфляцию.

В отсутствие нерезидентов, отток капитала должен заметно уменьшиться. Кроме того, часть оттока в пользу нерезидентов сейчас оседает на рублевых счетах типа C и формирует равнозначный приток капитала по финансовому счету.

📉 По курсу важно ещё учитывать, что текущая цена Urals не 65, а ~75, поэтому при прочих равных курс USD должен быть не 95, а ниже 90 за USD.

PS.

В пятницу будем сравнивать прогноз Минэка с прогнозом Банка России. Цифры вторичны. Важнее как ЦБ выйдет из положения, что высокая ставка не всегда ограничивает спрос и во многом имеет проинфляционные эффекты.

Хорошим объяснением будет то, что ВВП, кредит и М2 растут не из-за жуткого перегрева, а благодаря сберегательной активности и дополнительному спросу в условиях трансформации экономики и выкупа активов у нерезидентов. У Минэка в прогнозе трансформации незаметно, скорее наоборот – продолжение инфлирования природной ренты в традиционных отраслях.

Важно понимать, что при очень высокой ставке у одних будут накапливаться избыточные сбережения. Так, депозиты населения растут в среднем на 1 трлн руб. в месяц, из них до половины – это процентные доходы на 46 трлн депозитной массы в рублях.

Но чтобы появлялись новые сбережения и депозиты, кто-то должен постоянно наращивать долг: или бюджет, или другое население, или корпорации. То есть ставка сама по себе увеличивает объем денег в экономике и нужно делать скидку на сумму начисленных процентов по кредитам. Например, потребительский кредит почти не чувствителен к ставке, потому что всегда измерялся двузначными ставками. Сейчас при ставке до 25%, только на проценты уходит 2% в месяц. Поэтому рост портфеля на 2% и меньше не создает дополнительного спроса в экономике.

@truevalue

* Всё публикации в канале являются выражением личного мнения автора и не могут быть использованы в отношении организаций, где он работает.

Ведомости собрали мнения о прогнозе Минэкономразвития на 2024-2027 гг. Больше всего удивил курс, который ослабляется каждый год, а среднее значение на этот год 94,7 руб. за USD ещё даже не видели на торгах.

Минэк сказал, что динамика курса объясняется разницей в темпах инфляции (у нас и в мире), но это не так. Инфляция у нас по прогнозу умеренная – 5,1% в 2024 и 4% дальше. Из-за этого курс не может ослабнуть на 12% в 2024 и на 4% в 2025, а потом перевалить за 100 руб.

1. Скорее всего, Минэк взял форвардные курсы по фьючерсам (см. график слева). В середине 2023 фьючерсы и текущий курс почти не отличались ~90 руб. за USD. А сейчас из-за высокой ключевой ставки разъехались на 9-10% годовых.

💡 Вот так высокая ставка завышает форвардный курс и формирует ожидания ослабления рубля, а из него - повышенную инфляцию.

2. Мог быть другой соблазн спрогнозировать более слабый курс – повышенные расходы бюджета и стремление к нулевому дефициту. Нефтегазовые доходы, которые можно тратить зависят от курса. При стабильной цене экспортной нефти $65/bbl рублевая цена продолжает уверенно расти: 5,5 тыс. руб. в 2023 и с 2024 6,2-6,4-6,6-6,8 тыс. руб. В результате будут выше все доходы и расходы, так как ВВП и его дефлятор (8% в 2024 и 6% в 2025) будут завышены.

💡 Вот так высокая ставка и бюджетное правило повышают доходы, расходы бюджета и инфляцию даже при нулевом дефиците бюджета.

3. Ну и третье допущение, которое могло заставить посчитать более слабый курс рубля – прогноз по импорту и торговому балансу. Импорт товаров вырастает на максимум с 2008 в % ВВП – 16,6% к 2025. Возможно у Минэка заложена функция от доходов населения. И чтобы торговый баланс не опускался ниже определенного уровня $105 млрд (и $25 по сальдо текущего счета), импорт в рублях пересчитали по более слабому курсу. 105 – это 5% от ВВП, исторически минимальный отток валюты через услуги и финансовые активы.

💡 Вот так ожидания по оттоку капитала, который был характерен для периода до 2022 г., ослабляют курс и повышают инфляцию.

В отсутствие нерезидентов, отток капитала должен заметно уменьшиться. Кроме того, часть оттока в пользу нерезидентов сейчас оседает на рублевых счетах типа C и формирует равнозначный приток капитала по финансовому счету.

📉 По курсу важно ещё учитывать, что текущая цена Urals не 65, а ~75, поэтому при прочих равных курс USD должен быть не 95, а ниже 90 за USD.

PS.

В пятницу будем сравнивать прогноз Минэка с прогнозом Банка России. Цифры вторичны. Важнее как ЦБ выйдет из положения, что высокая ставка не всегда ограничивает спрос и во многом имеет проинфляционные эффекты.

Хорошим объяснением будет то, что ВВП, кредит и М2 растут не из-за жуткого перегрева, а благодаря сберегательной активности и дополнительному спросу в условиях трансформации экономики и выкупа активов у нерезидентов. У Минэка в прогнозе трансформации незаметно, скорее наоборот – продолжение инфлирования природной ренты в традиционных отраслях.

Важно понимать, что при очень высокой ставке у одних будут накапливаться избыточные сбережения. Так, депозиты населения растут в среднем на 1 трлн руб. в месяц, из них до половины – это процентные доходы на 46 трлн депозитной массы в рублях.

Но чтобы появлялись новые сбережения и депозиты, кто-то должен постоянно наращивать долг: или бюджет, или другое население, или корпорации. То есть ставка сама по себе увеличивает объем денег в экономике и нужно делать скидку на сумму начисленных процентов по кредитам. Например, потребительский кредит почти не чувствителен к ставке, потому что всегда измерялся двузначными ставками. Сейчас при ставке до 25%, только на проценты уходит 2% в месяц. Поэтому рост портфеля на 2% и меньше не создает дополнительного спроса в экономике.

@truevalue

* Всё публикации в канале являются выражением личного мнения автора и не могут быть использованы в отношении организаций, где он работает.

25 Apr'24 14:52

❗️ Собрание акционеров Мосбиржи, на которое был вынесен вопрос о дивидендах, признано несостоявшимся. Причина — отсутствие кворума.

Ранее набсовет торговой площадки рекомендовал дивиденды за 2023 год в размере 17,35 руб. на акцию. По текущей цене это дает доходность на уровне 7,68%.

@selfinvestor

Ранее набсовет торговой площадки рекомендовал дивиденды за 2023 год в размере 17,35 руб. на акцию. По текущей цене это дает доходность на уровне 7,68%.

@selfinvestor

25 Apr'24 14:47

💵Требование об обязательной продаже валютной выручки может быть продлено до конца апреля 2025 года

Требование об обязательной продаже валютной выручки крупнейшими российскими экспортерами, введенное президентским указом в минувшем октябре, как ожидается, будет продлено сразу на год, до конца апреля 2025 года, передает «Интерфакс» со ссылкой на источники, близкие к финансово-экономическому блоку правительства.

По данным одного из них, соответствующее принципиальное решение уже согласовано и принято. Ранее предполагалось, что указ президента №771, который в октябре 2023 года ввел обязательство для крупнейших экспортеров по репатриации и продаже валютной выручки, будет продлен до конца 2024 года (об этом говорили источники "Ведомостей").

По текущему порядку, 43 группы компаний из числа крупнейших экспортеров (список не раскрыт) обязаны зачислять на свои российские счета не менее 80% от объема выручки, а затем продавать на внутреннем рынке не менее 90% суммы, поступившей на счета.

❤️ Читайте подробнее на сайте

@frank_media

Требование об обязательной продаже валютной выручки крупнейшими российскими экспортерами, введенное президентским указом в минувшем октябре, как ожидается, будет продлено сразу на год, до конца апреля 2025 года, передает «Интерфакс» со ссылкой на источники, близкие к финансово-экономическому блоку правительства.

По данным одного из них, соответствующее принципиальное решение уже согласовано и принято. Ранее предполагалось, что указ президента №771, который в октябре 2023 года ввел обязательство для крупнейших экспортеров по репатриации и продаже валютной выручки, будет продлен до конца 2024 года (об этом говорили источники "Ведомостей").

По текущему порядку, 43 группы компаний из числа крупнейших экспортеров (список не раскрыт) обязаны зачислять на свои российские счета не менее 80% от объема выручки, а затем продавать на внутреннем рынке не менее 90% суммы, поступившей на счета.

❤️ Читайте подробнее на сайте

@frank_media

✅ Каждая четвертая операция в СБП — это оплата товара или услуги

🔵 В первом квартале 2024 года через Систему быстрых платежей (СБП) прошло более 2,5 миллиарда операций на общую сумму свыше 10,5 триллиона рублей. Это в два раза больше, чем за аналогичный период прошлого года.

🔵 Каждая четвертая операция, которую проводили через СБП с января по март 2024 года, была связана с оплатой товаров или услуг. Суммарно граждане потратили около 1,2 триллиона рублей почти на 700 миллионов покупок. Эти значения превышают показатели первого квартала 2023 года в три раза.

🔵 Стабильно растет число торговых и сервисных предприятий, которые подключают оплату через СБП. На 1 апреля их насчитывалось свыше 1,6 миллиона, что на 10% больше, чем на начало текущего года. При этом количество малых и средних компаний, подключивших этот сервис, уже превышает пятую часть от всех зарегистрированных в стране.

🔵 В первом квартале 2024 года через Систему быстрых платежей (СБП) прошло более 2,5 миллиарда операций на общую сумму свыше 10,5 триллиона рублей. Это в два раза больше, чем за аналогичный период прошлого года.

🔵 Каждая четвертая операция, которую проводили через СБП с января по март 2024 года, была связана с оплатой товаров или услуг. Суммарно граждане потратили около 1,2 триллиона рублей почти на 700 миллионов покупок. Эти значения превышают показатели первого квартала 2023 года в три раза.

🔵 Стабильно растет число торговых и сервисных предприятий, которые подключают оплату через СБП. На 1 апреля их насчитывалось свыше 1,6 миллиона, что на 10% больше, чем на начало текущего года. При этом количество малых и средних компаний, подключивших этот сервис, уже превышает пятую часть от всех зарегистрированных в стране.

25 Apr'24 14:21

🧳 Россияне любят тратить деньги на спонтанные покупки

Согласно исследованию BNPL-сервиса «Долями»:

📌 Более трети опрошенных (35%) примерно раз в месяц совершают незапланированные приобретения, чтобы побаловать себя или других.

📌 Около четверти (26%) делают это раз в несколько месяцев, а 18% респондентов что-то покупают спонтанно каждую неделю.

📌 И только 9% участников опроса в принципе не готовы к таким тратам.

Более половины опрошенных, или 53%, чаще совершают спонтанные покупки себе, и только 35% участников опроса предпочитают приобретать что-то незапланированное для других людей.

🦔 Чаще всего от покупки понравившегося товара россиян удерживает стоимость: 58% респондентов выбрали этот вариант. На втором месте в списке барьеров — сомнения в необходимости товара (55%). 9% опрошенных останавливает от спонтанных покупок некорректная работа сайта, если покупка совершается в онлайне, 7% — мнение о покупке со стороны, а 6% — очереди в офлайн-магазинах.

@frank_media

Согласно исследованию BNPL-сервиса «Долями»:

📌 Более трети опрошенных (35%) примерно раз в месяц совершают незапланированные приобретения, чтобы побаловать себя или других.

📌 Около четверти (26%) делают это раз в несколько месяцев, а 18% респондентов что-то покупают спонтанно каждую неделю.

📌 И только 9% участников опроса в принципе не готовы к таким тратам.

Более половины опрошенных, или 53%, чаще совершают спонтанные покупки себе, и только 35% участников опроса предпочитают приобретать что-то незапланированное для других людей.

🦔 Чаще всего от покупки понравившегося товара россиян удерживает стоимость: 58% респондентов выбрали этот вариант. На втором месте в списке барьеров — сомнения в необходимости товара (55%). 9% опрошенных останавливает от спонтанных покупок некорректная работа сайта, если покупка совершается в онлайне, 7% — мнение о покупке со стороны, а 6% — очереди в офлайн-магазинах.

@frank_media

25 Apr'24 14:20

💭 В первом квартале россияне провели операций через СБП на 10,5 трлн рублей

В первом квартале 2024 года граждане провели 2,5 млрд операций через систему быстрых платежей (СБП) на общую сумму в размере 10,5 трлн рублей, говорится в сообщении Банка России. По сравнению с аналогичным периодом 2023 года показатели увеличились в 2 раза. При этом в четвертом квартале 2023 года количество таких операций составляло 2,36 млрд, а их сумма была равна 10,36 трлн рублей.

Средняя сумма переводов через СБП в первом квартале текущего года составляла 5,1 тысяч рублей. Наибольшее количество (40% от общего количества операций) переводов было проведено в марте.

❤️ Читайте подробнее на сайте

@frank_media

В первом квартале 2024 года граждане провели 2,5 млрд операций через систему быстрых платежей (СБП) на общую сумму в размере 10,5 трлн рублей, говорится в сообщении Банка России. По сравнению с аналогичным периодом 2023 года показатели увеличились в 2 раза. При этом в четвертом квартале 2023 года количество таких операций составляло 2,36 млрд, а их сумма была равна 10,36 трлн рублей.

Средняя сумма переводов через СБП в первом квартале текущего года составляла 5,1 тысяч рублей. Наибольшее количество (40% от общего количества операций) переводов было проведено в марте.

❤️ Читайте подробнее на сайте

@frank_media

25 Apr'24 14:11

💯 «Налог на выход» иностранцев из российских активов стал достигать 25%

В апреле прошли сделки по выкупу российскими инвесторами активов у уходящих из страны «недружественных» иностранцев, в которых продавцы бизнеса были вынуждены платить в бюджет добровольный взнос («налог на выход», exit tax) в размере 25%, рассказал на организованном Cbonds «Российском M&A конгрессе» партнер компании «Кесарев Консалтинг» Виталий Жигулин.

🔺 Ровно год назад было обсуждение по поводу exit tax: он был 10%, но все говорили, что есть передовое министерство, которое с апреля [начало применять] уже 15%... В сентябре это уже материализовалось [для всех сделок]. Вынужден сказать, что в апреле 2024 года [exit tax] уже 25%... Это одно и то же министерство, кстати, [ввело]», - заявил он.

В марте прошлого года подкомиссия правительственной комиссии по контролю за осуществлением иностранных инвестиций формализовало «налог на выход» для иностранцев в размере 10% от половины рыночной стоимости продаваемого иностранцем актива (половина здесь бралась в связи с тем, что дисконт при продаже такого актива должен был составлять не менее 50%). В октябре он был повышен до 15%.

❤️ Читайте подробнее на сайте

@frank_media

В апреле прошли сделки по выкупу российскими инвесторами активов у уходящих из страны «недружественных» иностранцев, в которых продавцы бизнеса были вынуждены платить в бюджет добровольный взнос («налог на выход», exit tax) в размере 25%, рассказал на организованном Cbonds «Российском M&A конгрессе» партнер компании «Кесарев Консалтинг» Виталий Жигулин.

🔺 Ровно год назад было обсуждение по поводу exit tax: он был 10%, но все говорили, что есть передовое министерство, которое с апреля [начало применять] уже 15%... В сентябре это уже материализовалось [для всех сделок]. Вынужден сказать, что в апреле 2024 года [exit tax] уже 25%... Это одно и то же министерство, кстати, [ввело]», - заявил он.

В марте прошлого года подкомиссия правительственной комиссии по контролю за осуществлением иностранных инвестиций формализовало «налог на выход» для иностранцев в размере 10% от половины рыночной стоимости продаваемого иностранцем актива (половина здесь бралась в связи с тем, что дисконт при продаже такого актива должен был составлять не менее 50%). В октябре он был повышен до 15%.

❤️ Читайте подробнее на сайте

@frank_media

25 Apr'24 14:06

🇹🇷 Центральный банк Турции сохранил учетную ставку на максимуме с 2002 года — 50% годовых

Центробанк Турции в пресс-релизе сообщил, что будет сохранять жесткую ДКП до тех пор, пока не будет наблюдаться значительное и устойчивое снижение основной тенденции ежемесячной инфляции и инфляционные ожидания не достигнут прогнозируемого диапазона прогнозов.

При этом ЦБ Турции вновь прибегнет к повышению ставки в случае значительного и устойчивого ухудшения инфляции.

▪️В марте годовой уровень инфляции в Турции был на уровне 68,5%. Это выше, чем было в феврале (67,07%).

▪️Всего ЦБ Турции девять раз повышал ставку в этом цикле. На заседании в июле 2023 года она выросла до 17,5%, а в августе — до 25%, в сентябре — до 30%. По итогам ноябрьского заседания ЦБ Турции поднял ставку до 40%, в декабре до 42,5%, а в январе до 45%. В феврале регулятор взял паузу, но в марте повысил ставку с 55% до 50%.

@selfinvestor

Центробанк Турции в пресс-релизе сообщил, что будет сохранять жесткую ДКП до тех пор, пока не будет наблюдаться значительное и устойчивое снижение основной тенденции ежемесячной инфляции и инфляционные ожидания не достигнут прогнозируемого диапазона прогнозов.

При этом ЦБ Турции вновь прибегнет к повышению ставки в случае значительного и устойчивого ухудшения инфляции.

▪️В марте годовой уровень инфляции в Турции был на уровне 68,5%. Это выше, чем было в феврале (67,07%).

▪️Всего ЦБ Турции девять раз повышал ставку в этом цикле. На заседании в июле 2023 года она выросла до 17,5%, а в августе — до 25%, в сентябре — до 30%. По итогам ноябрьского заседания ЦБ Турции поднял ставку до 40%, в декабре до 42,5%, а в январе до 45%. В феврале регулятор взял паузу, но в марте повысил ставку с 55% до 50%.

@selfinvestor

25 Apr'24 14:03

Министр финансов А.Силуанов

Ждем...

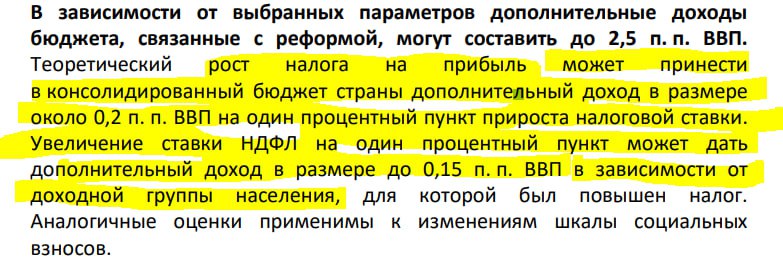

Коллеги из Акры сделали свою оценку возможного эффекта на бюджет и достаточно интересный взгляд на некоторые вариации НДФЛ.

Но понятно, что что-то оценивать можно будет только после того, как появятся основные предложения от Минифна.

ДОП.: Требование об обязательной продаже валютной выручки может быть продлено до конца апреля 2025 года ...передает «Интерфакс» со ссылкой на источники

@truecon

"Предложения по донастройке налоговой системы планируется обсудить в серв середине маям, чтобы принять в весеннюю сессию"

Ждем...

Коллеги из Акры сделали свою оценку возможного эффекта на бюджет и достаточно интересный взгляд на некоторые вариации НДФЛ.

Но понятно, что что-то оценивать можно будет только после того, как появятся основные предложения от Минифна.

ДОП.: Требование об обязательной продаже валютной выручки может быть продлено до конца апреля 2025 года ...передает «Интерфакс» со ссылкой на источники

@truecon

🕊 АКРА присоединяется к разговору о прогрессивной шкале НДФЛ и так же указывает то, что данные официальной статистики не позволяют однозначно оценить численность домохозяйств и плательщиков с высокими доходами

Это важный вопрос - писали о том, как используемое Росстатом логнормальное распределении доходов влияет на публичные оценки числа россиян, зарабатывающих больше 1 млн/год

@c0ldness

Это важный вопрос - писали о том, как используемое Росстатом логнормальное распределении доходов влияет на публичные оценки числа россиян, зарабатывающих больше 1 млн/год

@c0ldness

25 Apr'24 13:55

В России резко выросло мошенничество с использованием банкоматов

О том, что в России существенно выросло мошенничество с использованием банкоматов, рассказал руководитель центра противодействия мошенничеству НСПК Алексей Ипатов. В течение 2023 года доля таких мошеннических действий, которые были заявлены банками, выросла с 15 до 30% всех таких операций, следует из его доклада на форуме «Антифродум-2024».

💭 Клиент снимает наличные в банкомате самостоятельно, а потом вносит на счет или карту с помощью токена. То есть это не совсем те операции, которые можно отнести к категории тех, что осуществлены без согласия клиента". - указал Ипатов.

Ранее существовал такой вид мошенничества как скимминг. Однако российские банки массово перешли с магнитных полос на чипы, а скопировать данные с них гораздо сложнее. По истечении пяти лет этот вид воровства средств вновь вернулся, констатировал Ипатов, но нынешний банкоматный фрод основан на социальной инженерии - клиент через банкомат сам снимает крупные суммы в банкомате и отдаёт наличные мошенникам или через банкомат кладёт на карту мошенника.

❤️ Читайте подробнее на сайте

@frank_media

О том, что в России существенно выросло мошенничество с использованием банкоматов, рассказал руководитель центра противодействия мошенничеству НСПК Алексей Ипатов. В течение 2023 года доля таких мошеннических действий, которые были заявлены банками, выросла с 15 до 30% всех таких операций, следует из его доклада на форуме «Антифродум-2024».

💭 Клиент снимает наличные в банкомате самостоятельно, а потом вносит на счет или карту с помощью токена. То есть это не совсем те операции, которые можно отнести к категории тех, что осуществлены без согласия клиента". - указал Ипатов.

Ранее существовал такой вид мошенничества как скимминг. Однако российские банки массово перешли с магнитных полос на чипы, а скопировать данные с них гораздо сложнее. По истечении пяти лет этот вид воровства средств вновь вернулся, констатировал Ипатов, но нынешний банкоматный фрод основан на социальной инженерии - клиент через банкомат сам снимает крупные суммы в банкомате и отдаёт наличные мошенникам или через банкомат кладёт на карту мошенника.

❤️ Читайте подробнее на сайте

@frank_media

25 Apr'24 13:51

Необходимость «налоговой донастройки в России назрела», заявил глава Минфина Антон Силуанов.

По его словам, ее планируется обсудить в середине мая с тем, чтобы принять в весеннюю сессию.

По его словам, ее планируется обсудить в середине мая с тем, чтобы принять в весеннюю сессию.

25 Apr'24 13:44

Рынок жилой недвижимости Москвы в марте сезонно оживился

🔸Первичный рынок: 12,3 тыс. ДДУ, -5,1% г/г и +41,5% м/м.

Третий месяц подряд растёт число сделок с нежилой недвижимостью (в марте её доля 37% от общего кол-ва).

В жилом сегменте доля сделок за месяц выросла более чем в 1,5 раза (до 7,8 тыс. шт.), но -16,7% г/г.

Спрос на жильё в Москве ниже прошлогоднего из-за ужесточения условий льготных программ, в том числе ранее для столицы и ещё ряда регионов действовали повышенные лимиты (12 млн руб.), которые в декабре 2023 г. были снижены вдвое.

🔸Вторичный рынок: 12 тыс. ДКП, +11,8% м/м и -19% г/г.

В сегменте готового жилья наблюдается сезонное оживление в условиях восстановления предложения ликвидных лотов. При этом в годовом сравнении спрос также подавляется сохранением высокой ключевой ставки, но наличие альтернативных сделок поддерживает умеренную потребительскую активность на рынке.

🔸Ипотека: 9,3 тыс. сделок, -4% м/м и -20% г/г.

Доля ипотеки в общем количестве сделок снизилась до 38% (50% в феврале), что вполне логично. Дорогая рыночная ипотека и обновление условий льготных механизмов способствуют охлаждению спроса. Ожидаем, что как минимум до середины года спрос на ипотеку будет сохраняться на таком уровне, при этом оказывая некоторую поддержку первичному и вторичному рынкам.

Аналитический Центр ПСБ

Обратная связь

🔸Первичный рынок: 12,3 тыс. ДДУ, -5,1% г/г и +41,5% м/м.

Третий месяц подряд растёт число сделок с нежилой недвижимостью (в марте её доля 37% от общего кол-ва).

В жилом сегменте доля сделок за месяц выросла более чем в 1,5 раза (до 7,8 тыс. шт.), но -16,7% г/г.

Спрос на жильё в Москве ниже прошлогоднего из-за ужесточения условий льготных программ, в том числе ранее для столицы и ещё ряда регионов действовали повышенные лимиты (12 млн руб.), которые в декабре 2023 г. были снижены вдвое.

🔸Вторичный рынок: 12 тыс. ДКП, +11,8% м/м и -19% г/г.

В сегменте готового жилья наблюдается сезонное оживление в условиях восстановления предложения ликвидных лотов. При этом в годовом сравнении спрос также подавляется сохранением высокой ключевой ставки, но наличие альтернативных сделок поддерживает умеренную потребительскую активность на рынке.

🔸Ипотека: 9,3 тыс. сделок, -4% м/м и -20% г/г.

Доля ипотеки в общем количестве сделок снизилась до 38% (50% в феврале), что вполне логично. Дорогая рыночная ипотека и обновление условий льготных механизмов способствуют охлаждению спроса. Ожидаем, что как минимум до середины года спрос на ипотеку будет сохраняться на таком уровне, при этом оказывая некоторую поддержку первичному и вторичному рынкам.

Аналитический Центр ПСБ

Обратная связь

25 Apr'24 13:43

🪟ЮГК открывает окно для FPO

Золотодобытчик сегодня может принять решение о допэмиссии

ЮГК (UGLD)

МСар = ₽208 млрд

❓Что случилось?

Совет директоров ЮГК сегодня рассмотрит вопрос об увеличении уставного капитала компании путем размещения дополнительных обыкновенных акций.

Пока что никакого решения не принято, однако телеграм-каналы поспешили заверить, что компания планирует провести SPO (а это не так!). ЮГК сразу же опровергла эти заявления и прямо заявила, что такого формата допэмиссии не будет.

Золотодобытчик отметил, что это "технический момент, необходимый для утверждения проспекта эмиссии ценных бумаг, который будет действовать в течение 12 месяцев". За счет этого должны обеспечиться гибкие условия при принятии решений насчет сделки.

Бумаги ЮГК (UGLD) падают на 2%.

❓Что это значит?

Судя по всему, ЮГК таким образом готовит себе путь к FPO.

В чем отличие SPO от FPO, мы подробно рассказывали в нашем инвестликбезе. Если вкратце, то FPO предполагает выпуск новых бумаг на рынок, а SPO — уже существующих. То есть сначала компания зарегистрирует проспект акций, а затем уже решит, когда именно будет (и будет ли) выставлять его на продажу.

Не факт, что компания проведет такую процедуру, однако это очень вероятно. В таком случае на краткосрочном горизонте инвесторам будет немного неприятно, так как их доля в акционерном капитале действительно размоется, но не сильно: новых акций, скорее всего, будет выпущено немного. Финансовое положение компании сильное, и единственная разумная мотивация для FPO — повышение free-float и ликвидности акции для вхождения в индексы.

Долгосрочно это позитив для акций компании. Мы считаем, что деньги с потенциального FPO могут пойти на сокращение валютного долга.

🚀Что делать инвестору?

Не паниковать и мыслить шире.

Если валютный долг будет погашен, то компания станет для инвесторов отличной ставкой на серьезную коррекцию курса рубля. Так что мы позитивно смотрим на акции ЮГК.

@marketpowercomics

Золотодобытчик сегодня может принять решение о допэмиссии

ЮГК (UGLD)

МСар = ₽208 млрд

❓Что случилось?

Совет директоров ЮГК сегодня рассмотрит вопрос об увеличении уставного капитала компании путем размещения дополнительных обыкновенных акций.

Пока что никакого решения не принято, однако телеграм-каналы поспешили заверить, что компания планирует провести SPO (а это не так!). ЮГК сразу же опровергла эти заявления и прямо заявила, что такого формата допэмиссии не будет.

Золотодобытчик отметил, что это "технический момент, необходимый для утверждения проспекта эмиссии ценных бумаг, который будет действовать в течение 12 месяцев". За счет этого должны обеспечиться гибкие условия при принятии решений насчет сделки.

Бумаги ЮГК (UGLD) падают на 2%.

❓Что это значит?

Судя по всему, ЮГК таким образом готовит себе путь к FPO.

В чем отличие SPO от FPO, мы подробно рассказывали в нашем инвестликбезе. Если вкратце, то FPO предполагает выпуск новых бумаг на рынок, а SPO — уже существующих. То есть сначала компания зарегистрирует проспект акций, а затем уже решит, когда именно будет (и будет ли) выставлять его на продажу.

Не факт, что компания проведет такую процедуру, однако это очень вероятно. В таком случае на краткосрочном горизонте инвесторам будет немного неприятно, так как их доля в акционерном капитале действительно размоется, но не сильно: новых акций, скорее всего, будет выпущено немного. Финансовое положение компании сильное, и единственная разумная мотивация для FPO — повышение free-float и ликвидности акции для вхождения в индексы.

Долгосрочно это позитив для акций компании. Мы считаем, что деньги с потенциального FPO могут пойти на сокращение валютного долга.

🚀Что делать инвестору?

Не паниковать и мыслить шире.

Если валютный долг будет погашен, то компания станет для инвесторов отличной ставкой на серьезную коррекцию курса рубля. Так что мы позитивно смотрим на акции ЮГК.

@marketpowercomics

💵Займер: стоит ли участвовать в IPO?

Уже на следующей неделе микрофинансовая организация Займер завершит размещение и начнет торги уже 12 апреля. С аналитиками МР решаем, что это IPO может принести инвестору

❓Что это за компания?

МФК Займер — лидер российского рынка микрофинансовых услуг, специализируется на выдаче онлайн-кредитов через собственную платформу. Клиентская база — 17,3 млн человек, уникальных клиентов — 1,3 млн человек.

Результаты 2023 года

- Объем выдач займов: ₽53 млрд

- Чистая прибыль: ₽6 млрд

- Рентабельность капитала (ROE): 52%